【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

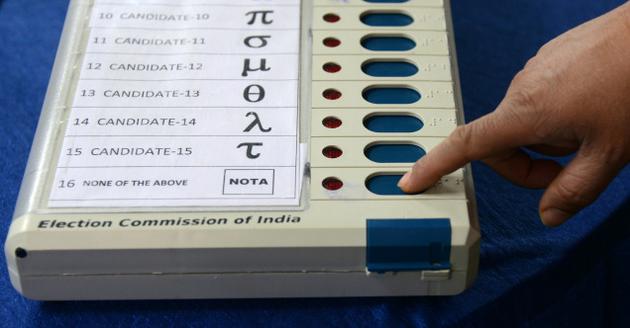

今年以来,A股市场在大幅波动后呈现区间震荡格局,热点板块轮动加快。在震荡市中想要抓住结构性行情,则更加需要选择实力强劲的平台与基金经理,通过专业力量洞察宏观和行业趋势,为投资者分享优秀企业成长带来的长期回报。正因如此,目前正在火热发行的华商核心引力混合型基金(A类:012491,C类:012492)

备受市场关注。

在管产品韧性十足

该基金由拥有近10年证券从业经历的华商基金研究发展部副总经理童立亲自担纲,他所管理的华商研究精选基金在2018年上证指数回调24.59%的情况下实力斩获1.31%的正收益!下跌年份韧性十足、上涨年份进攻性强。在2019年、2020年的结构性行情中,该基金又通过把握投资主线,为投资者录得49.30%、52.89%的投资回报。

研究派实力名将

童立曾在采访中表示:“我所理解的基金经理这份工作的核心职责甚至是唯一职责,就是能够为基金持有人创造出长期、稳定、可持续的收益。最通俗地说,既是为持有人带来真金白银的持有回报。希望基民无论是在什么时点买入我的基金,只要有相对长的持有周期,最终都能为其创造回报,让他们能够真正赚到钱。"

童立认为,每一位投资人都需要建立起闭环的、完整的投资体系,以应对不同的市场风格以及市场环境的变化。在投资中,他坚信“研究创造价值,是投资长期超额收益的核心来源”,坚持“自上而下”精选优质公司。从宏观着手,找出符合时代发展方向、商业模式及竞争格局都比较突出的行业,再从行业中挑选出最具有成长性的优秀公司,并将其作为持仓的核心组成部分。在甄选优秀公司的过程中,童立还十分注重对管理团队的考察,因为“所有的事情都来自于人,人是决定事情能够落地的关键”。

华商核心引力混合基金

童立匠心之作——华商核心引力混合基金的股票投资比例为基金资产40%-90%,未来将遵循“核心引力”的总体投资策略,积极配置具备“投资吸引力”的资产,力争基金资产的持续稳健增值。谈及何为“核心引力”,童立表示,“核心引力”具体体现在基本面、估值、资金三个层面。对于各类别资产而言,基本面、估值和资金是驱动资产价格表现的重要因素。但在不同的市场阶段下,各因素所体现出的重要程度有所不同。面对当前震荡市场,童立认为,一方面,始自2015年、2016年的供给侧改革和防范风险相关的措施,让国内宏观经济的韧性得到了极大的提高。另一方面,疫情中我国经济的表现可谓一枝独秀,其中展现出的制造业能力,在短期内不可复制。因此,他对于中国经济结构转型持续保持健康、高质量发展,充满了坚定的信心,“升级”也成为他投资中拥抱的主命题。童立表示,未来华商核心引力基金将紧紧围绕“制造业升级”+“消费升级”两大方向布局,将重点关注国产替代、国货崛起、数字化经济等主线,继续力争为持有人创造出长期、稳定、可持续的投资收益。

数据声明&风险提示

数据说明:童立历任所管理产品:华商研究精选混合(2017.12.21-至今)、华商科技创新混合(2020.03.06-至今)、华商上游产业股票(2017.12.27-至今)、华商主题精选混合(2019.03.08-至今)、华商价值共享混合(2016.04.12-2017.04.21)、华商新锐产业混合(2016.12.23-至今)、华商高端装备制造股票(2019.12.10-2020.12.25)。截至2021.06.30,童立具有9.9年证券从业经历,其中4.8年证券研究经历,5.1年证券投资经历。

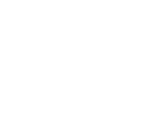

以下童立管理的全部基金近五年年度业绩及比较基准,数据均来源于基金定期报告。任职回报率来源于华商基金并经托管行复核。同期业绩比较基准来源于Wind。

华商研究精选混合成立于2017.05.24,近5年基金经理变更情况:蔡建军(2017.05.24-2017.12.25)、童立(2017.12.21至今)。业绩比较基准为:中证800指数收益率*65%+上证国债指数收益率*35%。2017-2020份额净值增长率分别为6.50%、1.31%、49.30%、52.89%,2017-2020业绩比较基准增长率分别9.85%、-16.78%、23.15%、18.27%。童立任职回报率及同期业绩比较基准为(2017.12.21-2021.06.30):146.60%、23.66%。

华商科技创新混合基金成立于2020.03.06。业绩比较基准为:中国战略新兴产业成份指数收益率*65%+中债综合全价(总值)指数收益率*25%+中证港股通综合指数(人民币)收益率*10%。2020份额净值增长率为43.29%,2020业绩比较基准增长率为27.16%。童立任职回报率及同期业绩比较基准为(2020.03.06-2021.06.30):53.56%、38.28%。

华商上游产业股票基金成立于2017.12.27。业绩比较基准为:中证上游资源产业指数收益率*80%+中证全债指数收益率*20%。2018-2020年份额净值增长率分别为-21.4%、29.98%、57.03%,2018-2020年业绩比较基准增长率分别-26.51%、14.51%、12.9%。童立任职回报率及同期业绩比较基准为(2017.12.27-2021.06.30):70.49%、10.00%。

华商主题精选混合基金成立于2012.05.31,近5年基金经理变更情况:梁永强(2012.05.31-2018.07.11)、马国江(2015.04.08-2016.08.19)、吴昊(2017.07.26-2018.08.10)、周海栋(2018.04.11-2019.08.23)、童立(2019.03.08至今)。业绩比较基准为:沪深300指数收益率*75%+上证国债指数收益率*25%。2016-2020年份额净值增长率分别为-18.48%、-21.52%、-32.3%、62.12%、46.46%,2016-2020年业绩比较基准增长率分别-7.4%、16.22%、-18.21%、27.79%、21.45%。童立任职回报率及同期业绩比较基准为(2019.03.08-2021.06.30):91.60%、30.71%。

华商新锐产业混合基金成立于2014.07.24,近5年基金经理变更情况:梁永强(2014.07.24-2018.07.11)、鲁宁(2016.04.12-2017.05.09)、童立(2016.12.23至今)。业绩比较基准为:沪深300指数收益率*65%+上证国债指数收益率*35%。2016-2020年份额净值增长率分别为-16.82%、-21.76%、-14.57%、37.40%、35.95%,2016-2020年业绩比较基准增长率分别-5.88%、14.06%、-15.25%、24.54%、19.11%。童立任职回报率及同期业绩比较基准为(2016.12.23-2021.06.30):26.57%、44.10%。

华商价值共享混合基金成立于2013.03.18,近5年基金经理变更情况:田明圣(2013.03.18-2015.10.30)、何奇峰(2015.01.27至今)、童立(2016.04.12-2017.04.21)。业绩比较基准为:沪深300指数收益率*55%+上证国债指数收益率*45%。2016-2020年份额净值增长率分别为-13.8%、12.35%、-32.52%、55.73%、75.58%,2016-2020年业绩比较基准增长率分别-4.38%、11.92%、-12.22%、21.32%、16.76%。童立任职回报率及同期业绩比较基准为(2016.04.12-2017.04.21):14.72%、5.27%。

华商高端装备制造股票基金成立于2019.12.10,近5年基金经理变更情况:吴昊(2019.12.10至今)、童立(2019.12.10-2020.12.25)。业绩比较基准为:中证高端装备制造指数收益率*70%+中证全债指数收益率*20%+中证港股通综合指数收益率*10%。2020年份额净值增长率分别为89.7%,2020年业绩比较基准增长率分别35.37%。童立任职回报率及同期业绩比较基准为(2019.12.10-2020.12.25):84.13%、36.59%。

风险提示:基金过往业绩及净值高低不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。华商核心引力混合基金首募规模上限为60亿元,若基金募集过程中规模超过上限,基金管理人将采取末日比例确认的方式实现规模的有效控制。敬请投资者于投资前认真阅读基金的《基金合同》和《招募说明书》等法律文件。以上内容不代表投资建议,市场有风险,投资需谨慎。

,了解新基金信息!