基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:安信基金微理财

3分钟了解在2021年股市震荡中如何做好均衡布局

牛年开局以来,股市行情发生了一些变化,尤其是前两年表现抢眼的核心资产调整加剧,给各位投资者朋友带来了困惑。而另一方面,低估值的顺周期龙头股迎来了修复,相对市场带来了超额收益。现阶段投资基金应该选择价值风格还是成长风格,也是一个值得深入思辨的议题。

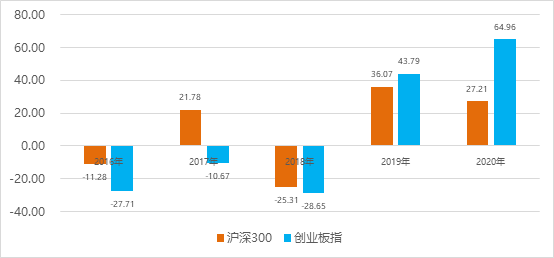

纵观2016年至2020年这五年间股市的表现,可以清晰看出,2016年、2017年表征大盘蓝筹的沪深300指数表现要强于新兴成长代表创业板指,尤其是2017年沪深300指数上涨21.78%,创业板指下跌10.67%,但自2019年、2020年创业板连续大幅跑赢,成长风格又占据了上风。过去五年间,两种风格各显著跑赢对方两年。

2016-2020年沪深300、创业板指表现对比

数据来源:Wind,统计时间2016.1.1至2021.3.19

与市场风格变化对应的是,价值风格和成长风格的基金,会面对各自的顺风期和逆风期。虽然长期来看,两种风格都具备为持有人创造长期回报的潜力。但从基金持有人利益角度出发,站着一至两年维度也可能会“逆风行舟”,影响到基金投资的体验。那么,还有哪种风格的基金经理,能够始终在市场风格变化中,取得超额收益表现呢?答案就是均衡风格的基金经理。

均衡风格,有点像金庸先生笔下周伯通的“左右互搏术”——左手价值,右手成长。但聪明绝顶的黄蓉练不成,敦厚单纯的郭靖却能轻松驾驭。因为价值成长均衡,不是为了集中某类行业或主动把握风格的切换去实现排名领先;而是以包容的心态,客观地辨析企业估值与成长的关系,既不拘泥估值足够便宜,也不过度迷恋高速成长,始终专注选股的成功概率,从而达到一种相互促进的均衡状态。

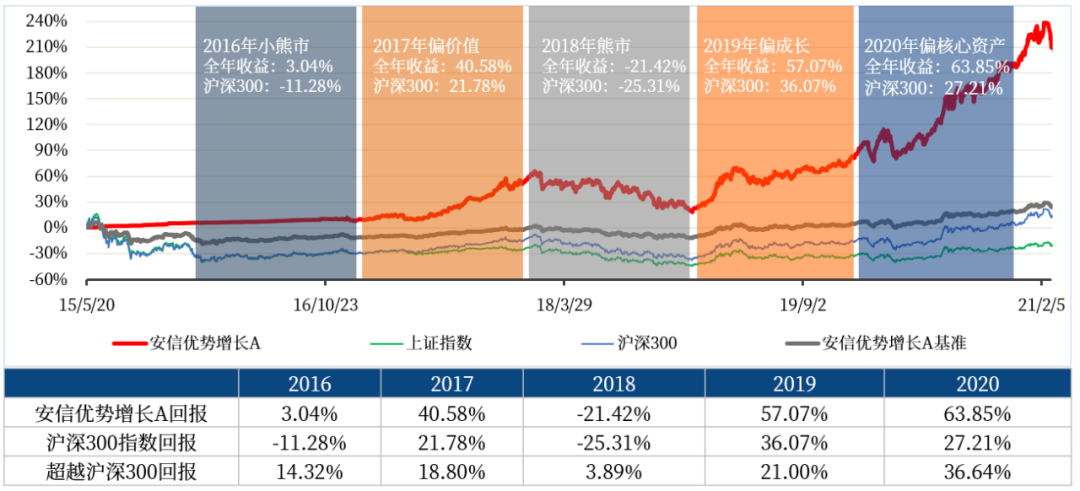

安信均衡成长18个月持有拟任基金经理聂世林,就是一位长期坚持均衡风格,价值股与成长股兼修的基金经理。他自2016年2月18日管理安信优势增长,截至2月26日,A类自任职以来回报192.59%,年化回报23.79%。而从各个年度看,聂世林在不同风格的行情中,均取得了超额收益。

聂世林管理安信优势增长A以来各年度业绩表现

这种在各种行情下“稳定输出”的出色业绩表现,与聂世林深厚的研究功底、个人性格与投资框架紧密相关。2008年硕士毕业后,聂世林就进入安信证券资产管理部任职研究员工作,此后在2012年加入安信基金,也是先担任研究员工作。2008年至2015年这近7年多时间,他专注做买方的研究工作,下足了苦功,曾经覆盖过地产、汽车、农业、传媒和餐饮旅游行业,横跨了周期、价值、成长领域。这也给后来形成均衡风格,打下了坚实的研究根基。

性格方面,聂世林是一位低调严谨、诚恳务实的基金经理,对投资保持开放的心态,愿意接触了解新事物,不断学习与提升。调研过聂世林的机构投资者发现,这位基金经理从不会去夸耀业绩和成功的案例,更多地反思和探讨如何把投资做得更好,并始终坚持“日拱一卒,功不唐捐”的信念,不断提升投资实力。

投资框架方面,聂世林选股注重企业的竞争优势,并通过公司成长性与行业景气度的边际变化,去发现更好的买点。聂世林奉行以合理的价格买好公司,他认为好公司大部分时间是估值合理或者偏贵的,只有少数极端情况才有可能买到便宜货。对于估值的尺度把握取决于之前两点——公司长期竞争优势和成长性,不把估值便宜作为买入一只股票的首要理由。

除了进攻有方,防守得当也是聂世林攻守均衡的体现。聂世林在组合风险管理上,不做仓位择时,也不集中持有某个行业,而是有意识地加入同一行业股票配置比例的限制,从而使组合更加均衡,分散个股和行业风险。而真正能控制风险和穿越牛熊市的做法,聂世林认为是找到能持续产生合理自由现金流的公司,并长期持有,作为日常工作中的绝对重心。

4月6日正式发行的安信均衡成长18个月持有期混合型基金,可以说是针对2021年投资环境以及聂世林均衡风格量身设计的全新产品。主要有四个好处可以关注:

长期业绩好

基金经理代表产品安信优势增长近五年回报192.59%,年化回报超20%,排名同类10/121。

均衡风格好

基金经理研究功底深厚,形成价值成长均衡风格,在熊市、牛市、价值行情、成长行情中均创造超额收益。

产品设计好

加入了18个月持有期设计,今年市场震荡加剧,通过持有期产品可以短期波动克服干扰,过往持有18个月历史正收益天数比例98%,两年100%。

投资范围好

可投港股通,“A+H”灵活配置与全球主要市场相比,港股仍具性价比且有稀缺的新兴产业龙头企业,产品权益资产中港股通标的占比为0%-50%,可灵活布局“A+H”市场。

2021年虽然市场震荡和行业轮动加剧,但我们也不必纠结于A股风格会不会切换,只要是估值合理的好公司,长期来看都是机会。预期选择风格,不如选择均衡风格。价值和成长风格在A股往往呈现各领风骚的特征,要做到真正的穿越牛熊,要么能有准确的切换节奏,但没有谁能保证每一次都做对。要么对两种风格的股票,都保持一定比例的配置,选取其中最有把握、竞争优势最强的公司长期持有,就能够获得较好的超额收益表现。

风险提示:基金管理人承诺依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。以上投资观点仅代表一定时间期限内的个人判断,不构成投资建议或承诺。投资者购买基金时请仔细阅读基金的《基金合同》和《招募说明书》等基金法律文件。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。敬请投资者关注产品收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,选择需谨慎。历史正收益天数比例仅为过往业绩,不作为对未来业绩的保证。聂世林从业履历:历任安信证券股份有限公司资产管理部行业研究员、证券投资部行业研究员,安信基金管理有限责任公司研究部研究员、基金投资部基金经理助理。现任安信基金管理有限责任公司权益投资部基金经理。2016年2月起任安信优势增长灵活配置混合型证券投资基金基金经理。2017年5月起担任安信新目标灵活配置混合型证券投资基金基金经理。2020年3月起担任安信价值成长混合型证券投资基金基金经理。

数据来源:安信基金、银河证券、Wind,截至日期:2021.2.26;安信优势增长基金分类:灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类);安信优势增长A自2016年度至2020年度的完整年度业绩/业绩比较基准增长率分别为:3.04%/-4.24%,40.58%/10.65%,-21.42%/-9.62%,57.07%/19.92%,63.85%/15.20%;聂世林管理的同类型产品安信新目标A自2016年度至2020年度的完整年度业绩/业绩比较基准增长率分别为:0.00%/0.05%(自生效),5.96%/8.11%,3.87%/-10.43%,10.54%/17.88%,16.59%/13.47%