基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

A股一季度收官,股市完美演绎了“先甜后苦”的过山车行情。在农历春节之前,各大主流指数高歌猛进,一片艳阳天;而节后A股画风突变,各指数全线下跌,其中连续两年(2019-2020年度) 涨幅牛冠全球宽基指数的创业板指跌幅最大。

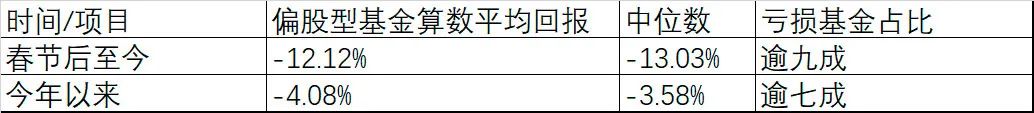

表:2021年主要宽基指数一季度涨跌幅情况(%)

主流宽指 一季度指数涨跌幅

(2021.1.1-3.31) 节前指数涨跌幅

(2021.1.1-2.10) 节后指数涨跌幅

(2021.2.18-3.31)

上证综指 -0.90% 5.24% -5.83%

沪深300 -3.13% 11.44% -13.08%

中证500 -1.78% 2.48% -4.15%

深证成指 -4.78% 10.31% -13.68%

创业板指 -7.00% 15.09% -19.20%

数据来源:Wind,统计区间2021.1.1-2021.3.31

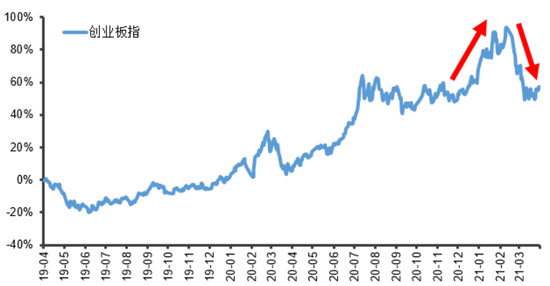

创业板指跌出黄金坑?

Wind数据显示,截至3月31日,创业板指节后以来已累计下跌19.20%,报收2758.50点,基本回到了2020年7月中旬创业板指高位震荡时期的水平。从估值水平来看,当前创业板指的市盈率60倍左右,也基本回到了去年12月和去年5月两次连续上涨初期的估值水平。

图:创业板指近两年(2019.4.1-2021.3.31)走势图

数据来源:Wind,曲线区间2019.4.1-2021.3.31

那么,当前创业板指是否已经跌出黄金坑?进入二季度后创业板指能否迎来反弹行情?回答这些问题前,我们有必要先弄清楚创业板指此轮下跌的原因。

(插入雷俊照片及介绍)

雷俊认为创业板指下跌有三方面原因:

一是估值过高,今年初的一波快速上涨推高了指数的估值。

二是从全球市场来看,美债收益率快速飙升,导致A股资金面临国内增量有限和外资流入放缓的双重打击,市场估值特别是抱团股估值回落压力偏大。

三是市场对流动性收紧存在预期,认为流动性最宽松的时间已经在去年7、8月份过去,未来大概率会出现边际收紧的趋势。

“这三个现象和一致预期使得指数出现了比较大幅度的调整,这是直观看到的现象。从内在来说,我更希望从创业板指数的特性去理解。春节后的这一波调整是A股核心资产的调整,创业板正是A股核心资产的加强版。从基本面看,核心资产的长期基本面是没有问题的,只不过短期遇到了估值上的扰动。”雷俊表示。

也就是说此轮创业板指的下调主要是杀估值,基本面还是杠杠滴。

至于当前行情是否调整到位,市场主流观点普遍认为,近期随着部分核心资产估值明显回调,A股结构性高估值已有所缓解。目前大盘和创业板都在缩量筑底,黄金坑的轮廓已经渐渐形成,虽然不排除再次下调的极端情况,但是机会大于风险,风险回报比很高。

当前是否迎来上车机会?

四月份行情怎么走?我们看一下近期券商大神们的判断:

新时代证券认为,近期股市的估值调整可能已经比较充分,存在着技术性反弹的内在诉求,4月提供了一个非常有利于反弹的时间窗口。

华金证券表示,多个新兴经济体开启加息及海外宽松政策收紧预期逐渐靴子落地,猛烈的冲击可能暂缓;同时,叠加国内政策密集落地发布,以及一季报时间窗口开启,国内的对冲力量开始体现;预计4月市场情绪可能将趋向于缓和,最坏时间可能已经过去。

开源证券认为,4月开始将迎来上市公司2020年报、2021年一季报密集披露期,是验证景气的重要时点。

太平洋证券指出,近期市场窄幅震荡,前期抱团股和顺周期龙头股有所企稳,短期市场在未有实质性利空事件落地前,下行空间有限,A股将在未来两周一季报靓丽业绩下呈反弹修复。

总结券商们看好的观点无外乎有以下几点:核心资产估值调整充分;货币政策收紧预期靴子落地;国内利好政策密集出台;一季报业绩披露窗口期开启;市场情绪趋于缓和。

对此,雷俊从更长周期指出,创业板指被誉为中国版的纳斯达克,无论是过去、现在还是将来,都聚集着医药、新能源、TMT等中国最优秀的核心赛道,发展空间巨大。如果对标纳斯达克指数连续11年的上涨行情,创业板指在消化估值之后,未来的表现非常值得期待。

一款捕捉创业板行情的优质工具

基于前面的分析,你是否已经有了自己的答案?下面城城推荐一款捕捉创业板后市投资机遇的上车利器——

长城创业板指数增强基金

(A类:001879;C类:006928)

三大推荐理由,请牢记。

理由一:定制模型 增强有术

想抓住创业板的投资机会,投资创业板指是不错的选择。不过,对于大多数投资者来说,其投资目标不仅仅是获得反映创业板表现的平均收益,而是要超越平均水平。这时,指数增强基金就是一件好工具。

长城创业板指数增强基金针对创业板指的运行特点,量身定制多因子模型,借助数量化的技术手段,寻找包括但不限于基本面因子、市场交易型因子、预期性因子在内的多种量化策略因子,力争在有效跟踪基准指数的同时获取超额收益。

其中,该基金过往投资风格上主要超配在动量风格,在享受创业板市场β收益的同时,也有效捕捉了明显的α收益。过往两年多的运作显示,该量化模型经受住了市场检验,策略成熟稳定。

理由二:产品稀缺 超收显著

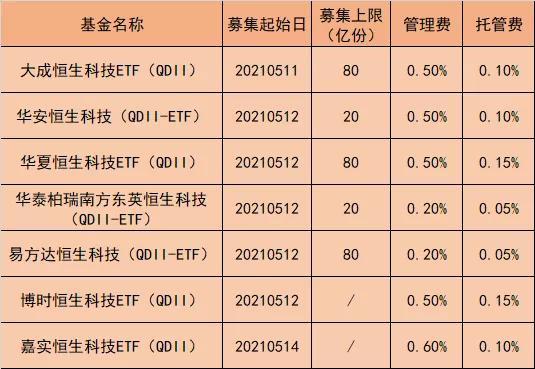

Wind数据显示,截至2021年3月31日,市场上跟踪创业板指数的主题基金较多,但采用指数增强策略进行产品设计的指数基金全市场仅有7只。

从过往两年的业绩表现来看,在2019年1月29日至2020年12月31日期间,相对于业绩基准(创业板指数收益率*95%+银行活期存款利率(税后)*5%),长城创业板指数增强基金能够取得持续的超额收益。

其中,2019年1月29日至2019年年12月31日,其相对基准的超额收益为8.68%;2020年相对基准的超额收益为19.18%。基金历史年化超额收益为14.48%,具有持续且显著的超额收益。

同时,银河证券数据显示,该基金2020年在全市场79只增强规模指数股票型基金中排名第2;在4只创业板指增强基金中排名第1。

表:长城创业板指数增强基金A业绩表现(2019.1.29-2020.12.31)

统计阶段 2019.1.29-2019.12.31 2020年 2019.1.29-2020.12.31

绝对收益 49.14% 80.46% 169.13%

基准收益 40.45% 61.28% 126.52%

超额收益 8.68% 19.18% 42.61%

基金最大回撤 -16.33% -18.89% -18.89%

指数最大回撤 -20.32% -20.12% -20.32%

收益排名 —— 2/79 ——

数据来源:业绩数据来源基金定期报告;回撤数据源于WIND;收益排名数据源自银河证券,截至2020年12月31日。长城创业板指数增强基金自2019年1月29日成立,雷俊自2019年1月29日管理,王卫林自2019年12月20日管理。2019.1.29-2019.12.31、2020年A/C业绩及业绩比较基准分别为49.14%/48.03%/40.45%、80.46%/79.75%/61.28%。

理由三:名将担纲 经验丰富

对于这只基金的管理,城城家派出了公司量化与指数投资部总经理雷俊和基金经理王卫林共同管理,足见公司对这只产品的重视。

其中量化名将雷俊浸淫量化投资及研究领域11年,是业内为数不多的专注量化投研超过10年的资深老将,其中基金管理年限超过5年,投研经验丰富。

长城量化团队目前共有四名核心成员,均有扎实的理工科背景,在量化平台建设、模型研究等有着丰富的经验。团队以科学投资理念为基础,以专注超额收益为出发点,致力于做精品研究、精品投资。

城城说

经历春节过后一个半月的持续回调,叠加4月上市公司一季报业绩披露的窗口期,创业板指或已迎来低位布局的重要机会。长城创业板指数增强经过两年的成功运作,收益增强效果显著,妥妥地证明了自己是一款捕捉创业板投资机遇的稀缺投资工具,不仅可以一“指”淘遍创业板优质个股,享受创业板市场的整体β收益,同时也力争有效捕捉显著的超额收益。

风险提示:

基金投资需谨慎,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》等信息披露文件的基础上,谨慎投资。文中涉及的基金在长城基金评级中为中风险(R3)的产品,适合稳健型、积极型、激进型的投资者。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。本投资观点并不构成对投资者实质性的投资建议或长城基金最终的投资观点。本公司不拟就任何依赖本文观点作出的投资行为承担责任。本产品由长城基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。