原标题:港股性价比凸显?五基金经理解读机遇 来源:FUND部落

即使经过了2020年的结构性牛市,港股整体估值仍然在较为合理的水平,且相比较A股估值优势明显。

中国基金报记者 方丽

港股正成为市场资金“瞄准”的领域。一方面,A-H股溢价指数仍处于历史高位,H股投资性价比凸显;另一方面,在中概股回归、估值优势、资金南下等因素之下,港股投资机遇受关注。

究竟2021年港股市场的投资机会多大?哪些板块值得关注?借道公募基金该如何布局?中国基金报记者专访了博时权益投资总部一体化投研总监兼权益投资主题组负责人曾鹏、大成基金国际业务部总监兼大成港股精选拟任基金经理柏杨、汇丰晋信海外投资部总监兼汇丰晋信沪港深基金及港股通双核基金基金经理程彧、国泰基金基金经理朱丹、创金合信港股通大消费及创金合信沪港深研究精选基金经理胡尧盛。

这些基金经理认为,前期港股估值调整最剧烈的阶段已经过去了,2021年港股表现或好于A股,从中长期来看,港股市场会在中国新经济公司带领下走出长期的结构性行情,投资者借道港股基金布局更适合。

港股具备中长期投资机遇

中国基金报记者:A-H股溢价指数仍处于历史高位,不少投资者看好港股的投资机遇,对此你怎么看?目前是布局港股的时机吗?

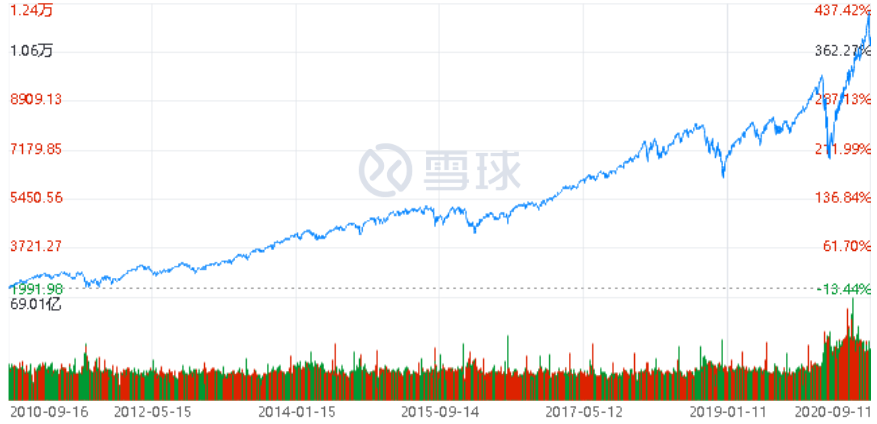

曾鹏:从长期来看,港股市场会在中国新经济公司带领下走出长期的结构性行情,主要有几个方面跟过去不同:第一,从流动性角度,内外两个角度都在增强港股的资金供给;第二,港股市场正逐步成为中国新经济企业的重要上市地,中国成为全球唯一实现经济正增长的主要经济体,而港股还承接了一批美股上市的优质中概股二次上市,吸引力加大。

柏杨:A-H股溢价的长期平均值是25%左右。目前A-H股价差值还在40%左右,也就是说港股基本还位于A股七折的位置,比惯常8折还低一些。即使经过了2020年的结构性牛市,港股整体估值仍然在较为合理的水平,且相比较A股估值优势明显,国内南下资金长期战略性增持港股、国外美国货币环境宽松,2021年港股跑赢A股应是大概率事件。

程彧:虽然当前A-H股溢价率较2020年4季度的高点有一定幅度回落,但仍然处于历史较高水平,这确实说明了港股的估值优势。但另一方面,更建议投资者关注港股中国核心资产中长期的投资机会,尤其是其中新经济核心资产,因为这些资产是最有可能享受中国经济转型红利、具有相对稳定且较高盈利能力的公司。在经历今年的春节之后的股价调整后,其估值与盈利的匹配度已经趋于合理。

朱丹:今年看多港股不光是基于AH股溢价,而是基于三大原因:第一、2021年港股盈利向上,2021年无论中资股还是香港本地股都会迎来强劲的盈利修复;第二、2021年港股估值修复;第三、2021年港股情绪面和流动性改善。今年中美关系边际缓和,外资从流出港股转向流入。同时南下资金也看到了港股新经济桥头堡的优势,开始大举流入。共振效应会推升港股行情。

注意流动性和政策风险

中国基金报记者:如何看港股今年的投资机会?有哪些利好和利空因素?

柏杨:港股市场有两个明显的变化,一个是量的变化,另一个是结构的变化。首先港股市场是一个蓬勃发展的市场,体量不断地增加,现在的体量已经达到了47万亿港币,大概是沪深两市A股总市值的50%左右。另外港股也是IPO非常活跃的一个市场,港交所连续多年蝉联全球IPO总金额前三甲,其中有好几年是全球IPO融资额第一的交易所。近期又受益于中概股回归的大趋势,可以高看一线。目前港股市场凝聚了一大批非常有活力的TMT和生物医药企业。根据GICS的行业分类,港股恒生指数中“新经济”成分占总市值的比例已由5年前的16%增加到现在的39%。

程彧:决定港股市场方向的核心要素就是企业盈利,没有盈利就难有牛市。本轮港股行情始于2020年四季度企业盈利拐点,春节后的市场调整源于盈利前景的弱化。其中,本轮以原油、铜为代表的全球大宗商品(上游原材料)价格暴涨,损害中国制造业企业的整体盈利前景。从中长期供需基本面来看,其价格均已在长期均衡价格之上,未来进一步上行的动力或不足。从风险的角度,最值得观察的要素包括中美关系、全球疫情控制、大宗商品价格、美联储货币政策的转向。

胡尧盛:今年以来市场波动较大,博弈交易的性价比不高,重点将眼光放得长远一些,更应该去研究和判断公司未来3~5年的盈利能力、竞争力、景气度,和行业发展的趋势等基本面因素,去寻找未来能够大幅领先的市场的行业和公司。从配置角度来看,全球资金流动和中美货币政策是当前主要考虑的风险。

朱丹:短期来看,美债利率飙升这个外围利空因素是在边际缓解的,港股估值调整最剧烈的阶段已经过去了。中期来看,南下资金对港股的配置才刚刚开始,港股资金牛处在初步阶段。

当然,今年港股也有两个利空因素需要警惕:一是国家对科技巨头的反垄断监管。二是国内的信用紧缩大环境。

普遍看好

稀缺标的、新经济、生物制药

中国基金报记者:目前港股中比较关注的行业或者板块是哪些?

曾鹏:我更看好恒生科技指数的成分板块,包括互联网、云计算、数字经济、生物医药、电子信息、半导体这些行业。

柏杨:因为两地上市规则和市场发展历史的不同,港股市场具有很多A股市场相对稀缺的优质投资标的。不少优质个股既有持续稳定的内生增长,也有两地继续互联互通之后估值逐渐提升的潜力,其实是非常具备长期投资价值的。此外,随着中概股回归大潮,很多原来在美国上市的公司纷纷在香港寻求二次上市。已经有若干家互联网巨头成功回港上市,给港股注入了新鲜的血液。还有一些优质公司在港股和A股市场都上市,但是在香港是以更加低的价格去折价交易的,也是值得考虑的投资标的。

程彧:在当前市场环境下,主要看好服务消费(主要包括游戏、电商、餐饮、外卖、物管等)、消费(包括体育用品、乳制品、啤酒和白酒龙头)、新能源(主要是电动车产业链)、计算机(主要包括SAAS和云计算)、电子(主要是部分份额提升的龙头公司)和金融行业(主要包括保险和银行)。

朱丹:比较看好前期超跌的科技股、上游资源品和下游有提价能力的消费品、农业养殖板块、外需敞口较大的板块等。

胡尧盛:一方面,传统行业具备估值持续修复的投资机会,2020年各行业走势分化明显,全球流动性达到新的高点后,消费、医药、科技充分受益于估值提升。而随着全球经济的持续复苏,传统价值股、周期股的估值存在均值回归的趋势,在2021年会走出阶段性的独立行情。另一方面,可选消费、互联网、医药等行业仍然具备贝塔属性,得益于其持续的高成长性,盈利增长在一定程度上消化估值后,仍然是中长期重点配置的方向。

看业绩外更看“涉港”程度

中国基金报记者:借道基金参与港股是否是好的投资方式?应该如何筛选?风险在何方?

柏杨:第一,从基本面来说,港股其实是一个拼盘,占市值约2/3左右的公司主要是在中国内地运营业务;此外有一些是在全球运营业务的;还有一些属于香港本地的股票。因此需要投资者有广泛认识基本面的能力。

第二,看港股的流动性,需要在分析全球流动性的基础上,再加入境内外资金的流动性。

程彧:要看长期业绩,挑选长期业绩突出的基金。另一方面,港股基金需要特别关注港股基金真正投资港股的比例。

按照规定,目前基金名字里包含“港股”等类似字样的,应当将80%以上(含)的占非现金基金资产投资于港股。但一些老产品,比如沪港深基金或者其他一些名字里没有特别标注港股的基金,港股比例可能就比较灵活,有的投资港股比例可能是比较低的。可以考察基金净值跟港股走势的关联度,关联度高的基金能更好地帮助大家把握港股的机会。

朱丹:投资者或可借道宽基港股基金,把握港股投资机会,新旧经济更加均衡,比纯科技指数更防御,比周期指数更进攻,进可攻退可守,总体风险调整后的长期表现更加优秀。

扫二维码,3分钟极速开户>>