本刊记者|王飞

4月12日晚间,格力电器发布了首次回购公司股份的公告。作为白色家电领域的龙头企业,格力电器这份公告在市场上受到了广泛关注。市场对此解读为重大利好,其股价在4月13日收盘便大幅收涨5.15%。

但据《红周刊》记者统计发现,新冠肺炎疫情还在持续,全球经济和重要市场均受到了冲击,很多上市公司的日子并不好过,类似格力电器这种大手笔主动回购的上市公司并不多见。记者注意到,这些公司均有一个共性——现金储备充足。当然,A股中现金储备充足的上市公司还有很多,但其“真实性”就需要打一个问号了,如康得新等公司的案例在A股中也并不少见。然而,除了大手笔股份回购外,从上市公司的证券投资、分红扩容等“逆势操作”来看,其现金流的“健康”情况也可见一斑了。

美的集团回购再次“放大招”

新冠肺炎疫情仍在肆虐,全球上市公司的股价以及营收均有不同程度的缩水。按照桥水基金官网3月19日发布的《每日观察》预测,美国公司在公共和私人企业中的收入将下降约4万亿美元,全球的下降将高达12万亿美元。在这样的大背景下,有业内人士对《红周刊》记者表示,他应对市场巨幅波动的策略就是投资那些资产负债表强健和现金流充沛的公司。据记者统计,截至4月16日,沪深两市已有1253家公司披露了2019年财报,其中有中国平安、万科A和中国中铁等93家公司的货币资金在100亿元以上(见表1)。

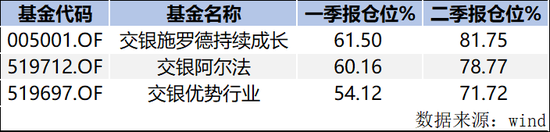

表1 部分2019年末货币资金居前的上市公司

数据来源:Wind(下同)

但实际上,自今年以来类似格力电器这种拟或者已大手笔回购的上市公司并不多。从拟回购的角度来看,目前仅有安洁科技和云南白药两家公司的拟回购规模上限可能逾10亿元,分别约为10.83亿元(按回购预案发布前一天的收盘价7.75元/股计算)、15.87亿元(按其回购上限计算)。除此之外,顺发恒业的拟回购规模上限也接近10亿元。

需要注意的是,股份回购也需甄别,如安洁科技本次股份回购,主要系重大资产重组标的公司未完成2019年度业绩承诺,属于被动回购股份,但公司2019年三季度末的货币资金仅有10.76亿元。而云南白药等则属于主动回购,据其2019年财报显示,云南白药2019年末的货币资金为129.94亿元。

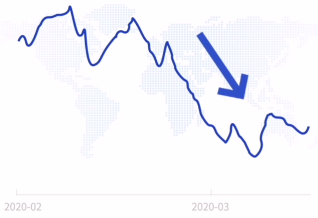

再从已大手笔回购的角度来看,尽管自2020年以来尤其是新冠肺炎疫情全面爆发以后,A股中上市公司的股价遭遇了无差别“打折”,但对比去年同期,上市公司的回购规模仍是萎缩的。据Wind显示,今年以来A股中已有352家上市公司进行了股份回购,累计回购规模为470.75亿元,而去年为503.18亿元,同比下滑6.45%。具体来看,沪深两市中仅有中国平安、伊利股份、美的集团、雅戈尔、TCL科技和东阳光六家公司回购规模超过了10亿元,其中中国平安、伊利股份和美的集团的回购规模居前,并分别已累计回购约59.93亿元、57.93亿元和39.86亿元。

值得一提的是,这些公司的股份回购均属于主动回购。并且截至目前,美的集团、中国平安和雅戈尔尚未发布回购完成的公告,这就是说,它们未来仍有可能继续回购。其中,据美的集团4月2日的回购进展公告显示,目前公司已回购了约1426.51万股,距离2月21日披露的回购下限4000万股还有“一大步”。

中国石油证券投资规模最大

从证券投资来看,也能看出上市公司现金流“健康”与否。

据记者统计,目前已发布2019年报的上市公司中,共有112家参与了证券投资(已剔除银行和非银金融行业公司),其中中国石油、云南白药和大唐发电等18家公司合计投资金额均在10亿元以上。具体来看,中国石油的证券投资规模最大(见表2),其中昆仑能源(0135.HK)、中油财务有限责任公司和中石油专属财产保险股份有限公司分别被投资231.13亿元、99.17亿元和24.50亿元。

表2 部分证券投资规模居前的公司

分析来看,中国石油大规模的证券投资确有强健的现金流背书。根据中国石油2019年财报显示,公司2019年末的货币资金高达1106.65亿元,较去年同比增长15.89%。另外,从中国石油的净利润现金含量来看,在2017年~2019年,公司已连续三年在600%以上。

但需要注意的是,A股中“不务正业”(由证券投资决定当年业绩表现)的上市公司也很常见。而一旦遇到如新冠肺炎疫情等对资本市场有重大冲击的事件,他们的业绩表现或将“一地鸡毛”。

招商银行分红规模再扩容

相比证券投资,现金分红更加直接的反映了公司的现金流情况。据记者统计,截至目前,基于2019年经营情况发布现金分红预案的上市公司共有912家,其中有19家公司的分红规模在100亿元以上。分析来看,这些公司主要分布在银行、保险、地产等行业。具体来看,工商银行、建设银行、农业银行和中国银行四大行再次占据了前四席位,分别分红936.64亿元、800.04亿元、636.62亿元和562.28亿元。而在2018年分红规模排在第五位的中国石化,则由于分红规模出现下滑被招商银行替代。事实上,分红规模下降的高分红公司中不止中国石化一家,除此之外,还有上汽集团和上港集团等,其中最典型的是方大特钢。

2019年初,方大特钢发放年终奖垒起了3.12亿元的“现金墙”,并向全体股东派发高达24.61亿元的现金红利,这引起了市场的广泛关注。然而其2019年度财报显示,方大特钢本次拟向全体股东每10 股转增4.9 股,但不进行现金分红,这与其此前的“土豪”形象相去甚远。对此,公司收到了上海证券交易所的监管工作函,问题之一便是让公司明确具体现金分红政策,并说明未执行既定股东回报规划的原因。方大特钢解释称,公司主要为了储备资金用于支付经营性负债、应对疫情下的不确定经营性风险等。

与此形成鲜明对比的是,中国人寿、中国神华和招商银行等27家公司2019年的分红金额均要超出2018年10亿元以上(见表3),其中招商银行由于将分红规模扩容了32.59%,成为了市场热议的焦点,其股价也在之后的四个交易日内累计上涨5.41%。对于招商银行提升分红规模的操作,中信证券3月21日的研报认为,招商银行是银行股中阿尔法的代表,在行业景气度较低的情况下,公司有望继续保持业绩的高增长。目前公司的估值已跌到相对低位,此举有利于进一步凸显招商银行的投资价值。并且其建议,绝对收益投资者可以积极配置招商银行。

表3 部分分红增加居前的公司(单位:亿元)

而对于持有大手笔分红的上市公司的投资者来说,他们也将获得超额的回报(见表4)。但需要注意的是,综观A股历史上也不乏发布分红预案却未获得股东大会通过、股东大会通过但仍不执行的公司。如武进不锈、同济堂等,2018年股东大会通过了分红预案,但在这之后两家公司又宣布停止实施。

表4 部分大规模分红公司的投资收益

- 证券市场红周刊 原创-

未经许可禁止转载、摘编、复制及镜像

如需转载请向本公众号申请并获得授权