图片来源:图虫创意

记者 黄慧玲

近期,港股跌至历史估值大底,港股基金的投资机会再度被市场重视起来。(详见报道《指数跌到估值大底、基金扎堆发新产品,买入港股正当时?》)

买港股基金,绕不开相关的头部基金公司。根据wind数据统计显示,截止至2020年4月18日,在布局沪港深基金的公司中,市场规模排在前位的是东证资管、广发基金、嘉实基金以及富国基金。

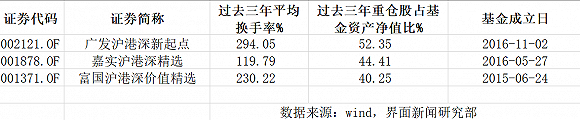

由于东证资管的沪港深基金实际以A股投资为主,本文重点在于分析港股基金,故而选取的是目前市场中规模最大且偏重港股投资的产品,包括广发沪港深新起点、嘉实沪港深精选、富国沪港深价值精选。它们的最新规模都超过了40亿元。

三位基金经理都是横跨A股、港股两地市场的“老司机”,也是各家公司的港股投资“顶梁柱”,他们分别是广发基金国际业务部负责人李耀柱、嘉实基金港股通策略组组长张金涛、富国基金海外权益投资副总监汪孟海。过去三年,他们的产品都取得了超额回报。张金涛与汪孟海近期有相关新产品发行。

业绩对比

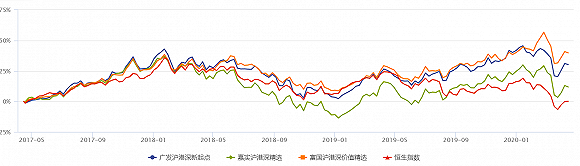

三只基金成立于2015、2016年,截取近三年业绩如下:

(数据来源:Wind,截止至4月13日)

从上图可以看到,三只基金近三年表现都跑赢了恒生指数(红色),其中业绩最优的是富国沪港深价值精选(橘色,近三年收益40%),其次是广发沪港深新起点(蓝色,近三年收益30%),最次是嘉实沪港深(绿色,近三年收益12%)。

以下为阶段性业绩对比:

结合长期业绩和阶段性业绩对比可以发现,嘉实张金涛的“大涨大跌”特征最是显著,近三年业绩在三位基金经理中欠佳。富国汪孟海的产品相对平稳许多,牛市里跑的相对慢,但胜在熊市跌的少。如果截止至2019年年底,汪孟海的业绩与广发李耀柱不相上下。今年以来,汪孟海暂时领跑。

界面新闻选取更多基金评价指标,包括sharpe、风险收益率等得出的结论与上述大致相同:汪孟海的近三年平均风险收益率最优,为0.22,其次是李耀柱,为0.19,再次是张金涛,为0.099。

对于这种业绩差异,机构投资者也用真金白银投了票。汪孟海和李耀柱的机构持有人比例都达到86%,而张金涛的机构持有人比例从最初的八成不断下降至不到三成。

投资风格对比

为何会出现这样的业绩差异?这与三位基金经理的投资风格有关。

界面新闻了解到,汪孟海的风格是从行业层面出发自上而下地选股,因此呈现出的特点是重仓个股仓位偏低、持股集中度较低,过去三年重仓股占基金资产净值比约为40%。此外,2018年在医药行业配置上遭遇滑铁卢后,该基金的行业配置进一步分散,呈现出更均衡的特征。

李耀柱的投资思路以自下而上为主,持股集中度最高,为52%。据李耀柱自述,个人偏向成长风格,擅长领域在互联网、科技。

相对于汪、李,张金涛的最大特征是换手率偏低,对持有的个股相对执着。这种执着有时给他带来巨大回报,也拖累过基金表现。如立讯精密(002475.SZ)。他在2018年四季度重仓其中,至去年年底个股涨幅238%。负收益如华东医药(000963.SZ),他在2018年二季度重仓,至去年年底,个股跌幅近四成。

过去三年里,最明显拉开差距的是2018年。那一年,恒生指数下跌14%,沪深300指数下跌25%。三位基金经理的不同操作导致业绩呈现出较为明显的差异:

汪孟海的降仓动作最明显,股票仓位从八成降到了七成以下,减持了与经济相关度高的行业,增持了必选消费、医药,一定程度上实现了避险,但在2018年下半年,基金还是受到当年医药行业“黑天鹅”事件以及带量采购政策带来的冲击。

他总结道:“对市场方向的判断和结构的判断是对的。但是对行业政策的负面影响估计不足。仿制药降价是大势所趋,但是如果按照行业良性发展的角度来做,不应过激过急。”该年度汪孟海的沪港深价值下跌14%,略微跑赢基准(-17%)。

李耀柱也同样做了调整。包括降低仓位、切换到有稳定现金流的公用事业股、高息股等安全边际较高的板块,使用股指期货对部分仓位进行了对冲。该年度李耀柱的沪港深新起点下跌21%,跑输基准4个点左右。

张金涛2018年的调整较少,年报中称“以价值投资为主”。然而,由于超配了部分股票,损失较大。如重仓股新华保险,全年下跌40%。张金涛在年报中表示“没有取得超额收益”,实际情况是下跌30%,大幅跑输业绩基准(-16%)。

此外,张金涛年报中提到了港股市场相较于A股的重要差异:港股流动性更差,交易成本更高。一位港股基金经理认为,基金规模的影响对港股投资比对A股大得多。“50亿元的港股基金的管理难度,相当于150亿元的A股基金。”

而张金涛的沪港深精选一度是三只基金中规模最大的。它在2018年3月曾突破百亿元,半年报中表示港股仓位在60%以上。报告中还提及,在二季度减持了部分中小市值个股,降低仓位以应对市场可能的风险和赎回压力。

由此可推测,在泥沙俱下的2018年,过大的规模给张金涛的沪港深精选带来了不小的压力。一方面是规模太大导致调仓不够灵活,另一方面,当时高比例投资流动性更差的港股市场,在下跌市场中极易陷入“基金遭遇赎回——被迫抛售股票——股价受到冲击下跌——再赎回”的恶性循环。

关键词对比

综上所述,界面新闻总结三位基金经理特点如下:

汪孟海的关键词是“稳健”。熊市跌的少,牛市能跟上。这种稳健来自于对行业层面的把握和较分散均衡的配置。2018年下半年医药行业的滑铁卢对他而言是近年来比较大的冲击,从后来的变化可以看到他对此事的反思:单一行业的配置比例进一步收窄,整体风格更均衡。

汪孟海认为,在欧美疫情不明朗,流动性还未完全稳定的情况下,能确定的是市场后续还会有波动,以及一定有公司的业务不受流动性短缺的影响,比如内需相关的衣食住行、消费服务类公司。与其讨论能不能成功抄底,还不如看看未来公司的发展潜力,根据成长空间与估值中枢进行建仓。

李耀柱的关键词是“成长”,在牛市中更易获得超额收益。他是以自下而上为主的成长型选手,但也密切关注市场风向,最擅长的领域在互联网和科技。值得一提的是,他的定期报告很有特色,会按照月份、季度拆分,细致回顾操作思路,这或许与他进入广发基金后从股票交易员做起的经历有关。不过他接受界面新闻采访表示,接下来他的换手率会降低,持股集中度会更高。“希望陪伴优质公司一起成长。当前时间节点很多公司处于非常便宜的位置,更值得大胆去买入,后面系统性风险已经不大了。”

李耀柱认为,港股的某些上市公司三月份有估值剧烈的下杀,会有更明显的机会,很多行业未来会持续跑赢A股。第一个就是互联网,我国一些优质的的互联网公司选择在香港上市。疫情的影响强化了他们的地位,长期增长不会差。

张金涛的关键词是“长期”。换手率相对另外两位基金经理来说更低,更常采用“买入-持有”策略。在牛市中表现较好,但在2018年的熊市中缺少足够的应对。

张金涛认为,当下应特别留意在疫情中受到比较大的损害的行业和公司,这些公司如果质地够好,能够挺过这次危机的话,业务会恢复,小的竞争对手会纷纷退出市场,份额也会上升,将迎来业绩和估值的修复。他在直播中告诉投资者:“不要想着找不受疫情影响,甚至受益于疫情的行业和股票,那些短期可能比较强,但是往后看两年,潜力是非常有限的。”

最后,虽然三位基金经理风格迥异,但他们对于当下时点的市场机会达成了共识:A股、港股两地都有比较大的机会,未来两三年里,赚钱是大概率的事情。