法网恢恢,疏而不漏。近日,证监会公布的一则行政处罚书,将4年前的一桩内幕交易案公之于众。

上海华豚大股东顾颉

涉嫌内幕交易爱建集团

近日,中国证监会网站近日公布的中国证监会行政处罚决定书(〔2021〕12号)显示,时为上海华豚企业管理有限公司(以下简称华豚企业)持股33.4%的第一大股东顾颉,曾涉嫌内幕交易上海爱建集团股份有限公司(以下简称爱建集团)股票,证监会对此进行了立案调查、审理。

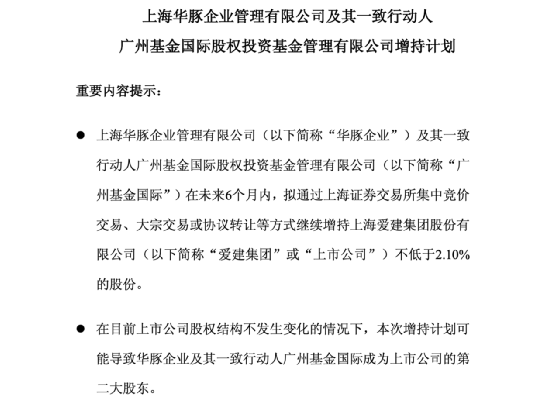

经查,2017年1月18日前,广州产业投资基金管理有限公司(简称广州基金)董事长韩某、华豚(集团)有限公司(简称“华豚集团”)实际控制人钱某伟、广州汇垠添粤股权投资基金管理有限公司(简称“汇垠天粤”)董事长兼总经理闵某与顾颉经过多次商谈,敲定由华豚集团、广州基金、顾颉一起增资华豚企业,并通过华豚企业收购爱建集团的方案。

1月18日,汇垠添粤投后管理部向公司董事会提交了《关于向广州科技金融创新投资控股有限公司(以下简称科金控股)提请10亿元资金授权开展上市公司股权收购事项的请示》(以下简称《请款请示》),其中明确资金用于收购某上市公司,为保密起见暂不披露具体标的。

1月19日,汇垠添粤董事会通过《请款请示》,并上报审批。1月20日,科金控股董事会通过《请款请示》。

4月1日,华豚集团、汇垠添粤、顾颉共同增资华豚企业。4月16日,爱建集团发布公告《华豚企业及其一致行动人广州基金国际增持计划》,“爱建集团”次日停牌。

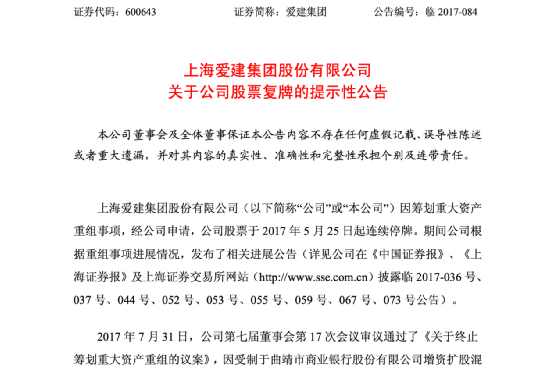

8月2日,“爱建集团”复牌。

证监会指出,华豚集团、广州基金、顾颉一起增资华豚企业,通过华豚企业收购爱建集团的方案,属于2005年《证券法》第七十五条第二款第三项规定的内幕信息,该内幕信息不晚于2017年1月18日形成,于2017年4月16日公开。顾颉参与前期动议商谈,为内幕信息知情人。

顾颉得知内幕消息后迅速买入

一顿操作后竟然亏了2.5万

顾颉在得知这一内幕消息后,迅速买入爱建集团,结果该股价涨势却未达预期,在低点又全部卖出。一顿操作猛如虎,结果到头来却落得亏损。

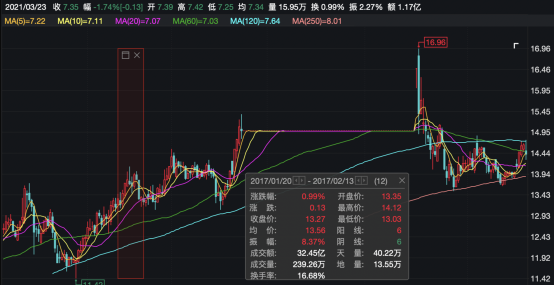

具体来看,“顾颉”信用证券账户于2014年3月18日开立于东方证券股份有限公司上海静安区乌鲁木齐北路证券营业部,其本人控制使用该账户,以自有资金于2017年1月20日下午买入“爱建集团”18.81万股,又于2017年2月13日下午全部卖出,亏损2.52万元。顾颉未对内幕信息敏感期内交易“爱建集团”提出正当理由或合理解释。

证监会指出,上述违法事实,有相关人员询问笔录、公司文件及公告、证券账户开户及交易资料、银行流水、手机截图等证据证明,足以认定。顾颉的上述行为违反了2005年《证券法》第七十三条、第七十六条第一款的规定,构成2005年《证券法》第二百零二条所述的内幕交易行为。

在听证过程中,顾颉提出如下申辩意见:其在卖出“爱建集团”前不知悉内幕信息;广州基金与华豚企业的合作始于2017年3月;顾颉进行的交易非异常交易;顾颉不是内幕信息知情人或非法获取内幕信息的人,法律适用错误。顾颉请求免于处罚。

不过,证监会在案件审理过程中仍坚持认为,在案证据可以证明顾颉在2017年1月18日前知悉内幕信息。当事人所指合作起始时间为2017年3月,实际系最终方案的确定时间,并非内幕信息形成的初始时间。结合其他相关证据及市场实际,早在1月18日前,广州基金方面就已初步动议筹划收购爱建集团,此时内幕信息已经形成。此外,内幕信息知情人在敏感期内交易即构成内幕交易,当事人所述非异常交易等情况,不影响本案认定。

综上,证监会对顾颉的意见不予采纳。根据当事人违法行为的事实、性质、情节与社会危害程度,依据2005年《证券法》第二百零二条,证监会决定对顾颉处以30万元罚款。

爱建集团股权之争“高潮迭起”

为当年的焦点事件之一

其实,爱建集团当年这一股权之争经历了诸多波折,停牌期间两股东相互逐力,各不相让,过程高潮迭起,同时也受到监管机构的关注。

4月17日发布举牌信息的爱建集团称,该公司近日被上海华豚企业管理有限公司及其一致行动人广州基金国际股权投资资金管理有限公司增持公司股票7185.71万股,占公司总股本的5%。在股权结构上,华豚企业法定代表人为顾颉,其股权结构为顾颉持股33.4%;华豚(集团)有限公司持股33.3%;广州市政府控制的广州汇垠天粤股权投资基金管理有限公司持股33.3%。广州基金国际则由广州汇垠天粤股权投资基金管理有限公司100%持股。

对于此次意外举牌,上交所紧急向华豚企业发出问询函,询问其是否有意谋取公司控制权,是否考虑了因公司定增而产生的后续增持资金压力,以及资金来源、股东背景等问题。问询函要求华豚企业说明:本次举牌爱建集团,是否以取得公司控制权为目的;如拟改组董事会,应说明拟改组董事会的具体考虑、拟改组人数及相关程序安排。

值得注意的是,彼时爱建集团第一大股东为上海工商界爱国建设特种基金会,其持股比例为12.3%。同时,爱建集团正在筹划非公开发行股票 ,已处于报会审核阶段。根据相关定增方案,如定增实施,均瑶集团将持有17.67%的公司股票并成为控股股东。

所以在问询函中,上交所要求华豚企业说明,拟继续增持爱建集团股份成为其第一大股东,是否已充分考虑上述因素,并据此说明相关后续具体增持安排。

在被上海华豚举牌后,公司第二大股东上海均瑶集团奋力应对。为了争夺爱建集团的控制权,均瑶出招定增并增持。

在两方的不断较力下,爱建集团继续停牌,同时控制权之争依然迷雾重重,堪称2017年度A股市场最为关注的焦点事件之一。在几轮纷争过后,爱建集团的股权之争终于迎来平息之势,广州基金要约收购由30%调减至7.3%。该股在停牌百日后,终于在2017年8月2日迎来复牌。

截至2020年3季度末,爱建集团的第一大股东为上海均瑶(集团)有限公司,持股占比29.8%;上海华豚企业管理有限公司为第5大股东,持股占比2.77%。

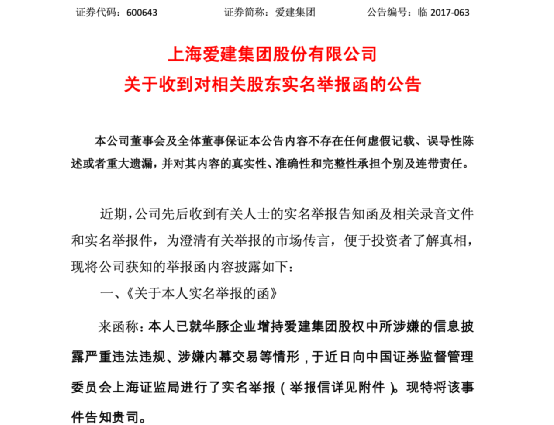

上海华豚曾被实名举报涉嫌内幕交易

值得一提的是,就在爱建股权争夺最为激烈之时,华豚被实名举报其涉嫌内幕交易。2017年6月28日,爱建集团在股东大会前夕,公布了该举报信记载的内容。

根据举报信描述,顾颉曾在今年3月与爱建第二大股东均瑶集团会面谈判,顾颉本人在会谈中介绍,华豚在3月18日前已经分多个账户购买了爱建集团股份,前期是华豚集团董事长钱永伟买的,后期华豚企业董事长顾颉从香港回来买的,总的股份包括前九位基金账户购买,持仓已经超过12.3%。这份举报信称,顾颉当时向均瑶集团透露了广州基金的要约收购计划,提出均瑶退出爱建,并给予其10亿元补偿。

举报信写到,顾颉称已经到了举牌点,之所以不举牌是想和均瑶谈判;顾颉称准备要约收购,目的是通过征集方式将所有关联账户股票归集起来,规避已有的内幕交易,广州基金为此准备大约70亿资金。通过这个方案能让均瑶对爱建集团的定增不成或无限期拖延。

举报人称,华豚企业及其一致行动人广州基金在购买爱建集团股权的行为中,存在信息披露违法违规,涉嫌内幕交易。

此外,举报信中还提到,华豚企业举牌爱建集团的资金来自华豚金服利用P2P平台‘网钱网’,向1万名互联网用户募集了超过60亿元人民币,华豚集团通过购买和操纵几个空壳公司,伪造交易背景,将华豚金服的资金转至华豚集团,然后华豚集团再投入到上海华豚的增资事项上。

对于上述举报内容,上海华豚在6月底发布澄清声明声明表示,购买爱建集团股份所需资金均为自有资金,来源于股东缴纳的资本金。而对于内幕交易事项并未给出正面回复。不过就目前来看,上述事实真相已显而易见。

(文章来源:中国基金报)