【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:宏赫臻财

作者:雪球佛系小资

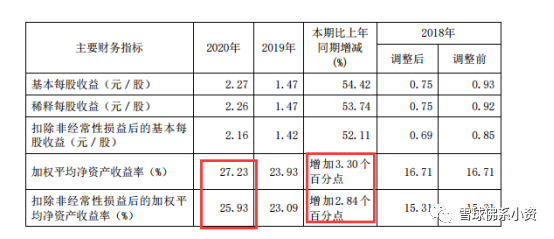

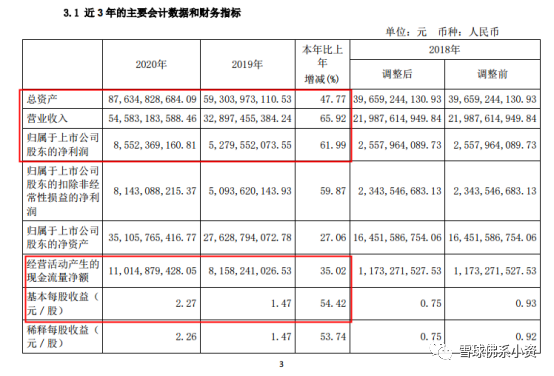

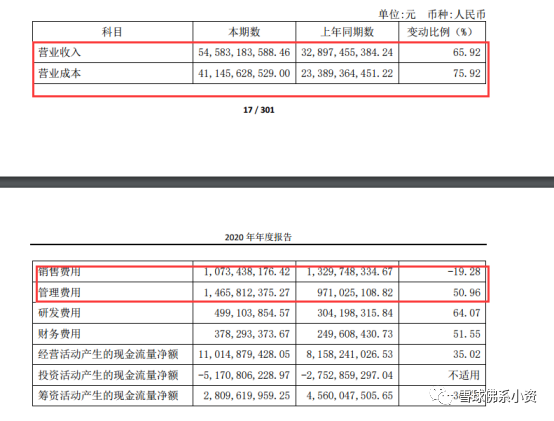

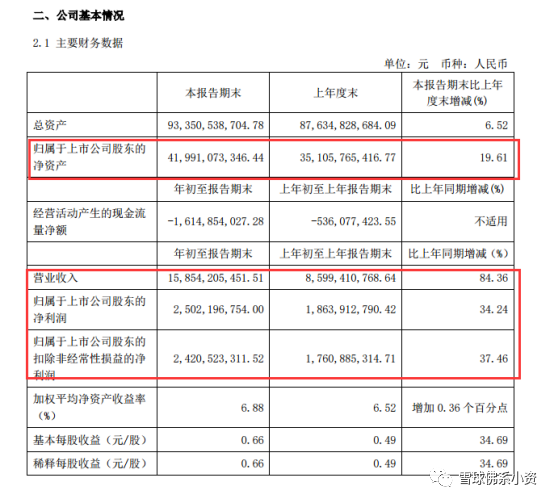

隆基股份发布2020年年度报告,实现营业收入545.83亿元,同比增长65.92%;归属于母公司的净利润85.52亿元,同比增长61.99%;归属于上市公司股东的扣除非经常性损益的净利润81.43亿元,同比增长59.87%;基本每股收益2.27元,拟每10股派发现金红利2.5元(含税)及以资本公积金转增4股。

扣非后的加权平均净资产收益率25.93%,同比增加2.84个百分点;经营活动产生的现金流量净额110.15亿元,同比增长35.02%。

国内市场增长明显,全球光伏产业依然保持了良好的发展势头。根据中国光伏协 会数据统计,2020年全球新增光伏装机量为 130GW,同比增长 13%,其中国内光伏装机 48.2GW, 同比增长 60%。

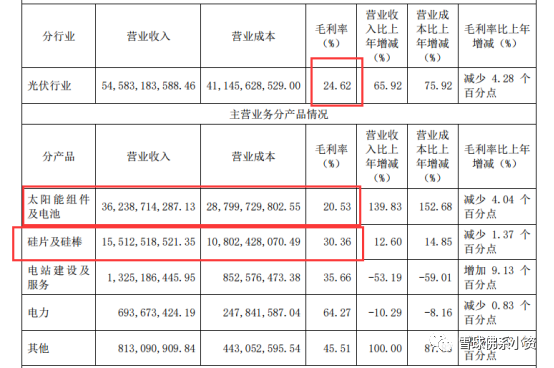

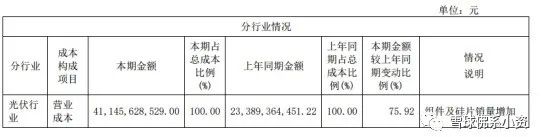

公司实现营业收入 545.83 亿元,同比增长 65.92%,营业成本 411.46 亿元,同比增 长 75.92%,主要系单晶硅片和组件销量大幅增加。

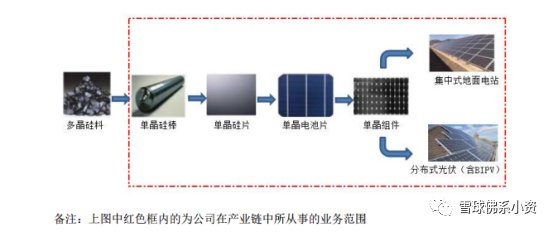

隆基股份长期专注于为全球客户提供高效单晶太阳能发电解决方案, 主要从事单晶硅棒、硅片、电池和组件的研发、生产和销售,为光伏集中式地面电站和分布式屋顶开发提供产品和系统解决方案。依托于从前 2020 年年度报告 14 / 301 端硅材料到下游组件、电站端的全产业链优势,公司不断将积累的大量领先研发成果导入量产环 节,通过内部可靠性测试和第三方认证,保证了公司产品的高效率、高可靠性和高收益。

目前公司单晶硅棒、硅片生产基地主要集中于陕西(西安)、宁 夏(银川、中宁)、云南(丽江、保山、曲靖、楚雄)、江苏(无锡)和马来西亚(古晋);

单晶电池生产基地主要集中于陕西(西安)、宁夏(银川)、江苏(泰州)、马来西亚(古晋)和越南(北 3 江);

组件生产基地主要集中于安徽(滁州)、浙江(衢州和嘉兴)、江苏(泰州)、陕西(西安和 咸阳)、山西(大同)、马来西亚(古晋)和越南(北江),公司在国内外多地开展光伏电站开发及 系统解决方案提供业务。

公司累计获得各类已授权专利 1,001 项,全年 研发投入 25.92 亿元,占营业收入 4.75%。

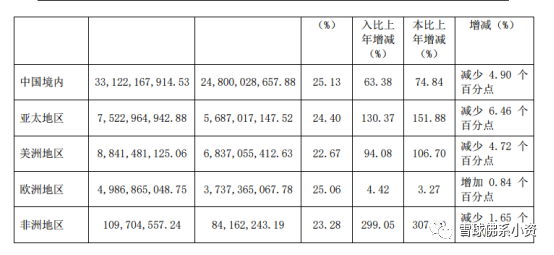

公司继续推进全球化战略,促进全球化经营有效落地,全年海外收入 214.61 亿元, 同比增长 70%。

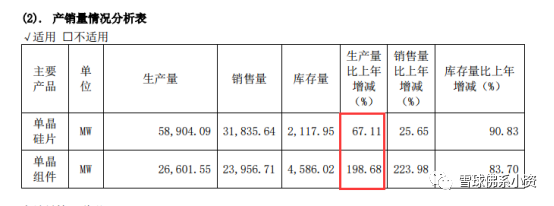

2020 年,公司实现单晶硅片出货量 58.15GW,其中对外销售 31.84GW,同比增长 25.65%, 自用 26.31GW;实现单晶组件出货量 24.53GW,其中对外销售 23.96GW,同比增长 223.98%,自用 0.57GW。

此外,公司电站 EPC 系统开发能力持续提升,完成 BIPV“隆顶”产品的下线及市场推广。2020 年公司组件产品在全球的市场占有率约为 19%,较 2019 年大幅提升 11 9 个百分点,在公司的引领下,全球单晶市场份额快速提升,单晶产品已实现了对多晶产品的替代。

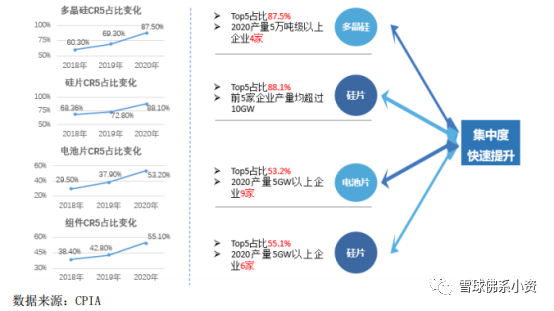

产业链供需矛盾突出的压力测试下,光伏企业之间的市场竞争愈加 激烈。主要厂商已基本完成上市,市场份额向头部优质企业加速集中。光伏企业呈现出垂直一体化整合与局部领域专业互补共存局面,新工艺不断涌现,产品升级换代加速。

隆基股份作为光伏行业的龙头企业组件的毛利已经下降到18%了,目前这样材料上涨的情况下来很多二三线企业组价这一块,可能要到亏钱的地步。

隆基股份基于在拉晶、切片领域的技术积累坚持科技创新,开展品质改善研究, 大力推广研发成果导入,在拉晶单产提升、工艺及成本优化、成品率提升等方面取得了积极成效, 推动硅片产品成本持续下降,继续保持行业领先地位。

2020 切片环节平均非硅成本同比下降 10.82%。

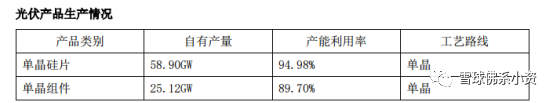

2020年末,公司单晶硅片产能达到 85GW,单晶电池产能达到 30GW, 单晶组件产能达到 50GW。

银川年产 15GW 单晶硅棒和硅片项目、腾冲年产 10GW 单晶硅棒项目、曲 靖年产 10GW 单晶硅棒和硅片项目、西安航天一期年产 7.5GW 电池项目、西安泾渭新城年产 5GW 单晶电池项目、泰州二期年产 5GW 单晶组件项目、咸阳年产 5GW 单晶组件项目、滁州二期年产 5GW 单晶组件项目、嘉兴年产 5GW 单晶组件项目均已投产。

2020年单晶硅片产量为 58.90GW,同 比增长 67.11%,单晶组件产量 26.60GW,同比增长 198.68%。

去年隆基股份营业成本增加因为是,组件及硅片销量增加。

经营规模扩大及原材料价格上涨影响原材料成本增加。

经营规模扩大,人工成 本增加。

折旧是因为产能增加,组件、硅片 产销量增加。

我们看财报隆基股份2020年应收账款增加了90%,是因为销量增加所致。

预付款项增加了83%,是因为预付材料款增加。

存货增加了80%是因为生产规模扩大及海外在 途存货增加。

以战略性长单加强供应链保障,积极应对硅料、光伏玻璃等原材料供应紧 张问题,全年硅片和组件产能利用率处于行业较高水平。

光伏行业“马太效应”明显,市场格局持续 分化,行业龙头企业凭借人才、资金、技术、规模、品牌、供应链管理等优势,始终能够保持较 高的开工率和盈利水平,从而保障其具备持续研发投入和装备持续升级的能力,竞争优势和市场 份额不断提升,人才虹吸效应明显,形成良性循环。

如传统的组件厂商以组件环节为基础向电池、硅片、硅料方向 延伸,传统的硅片厂商以硅片环节为基础向电池、组件方向延伸;专业化厂商之间以及专业化厂 商与一体化厂商之间建立合作关系,寻求优势互补。

去年光伏行业非常火,而且收益也非常好,很多股票翻了好几了。所以隆基股份的股东数也大幅度的增加四季度增加了12.25万户,增幅度到达77.54%。这也是不太好的地方,市场机构散户投资者都蜂拥而入的买入。

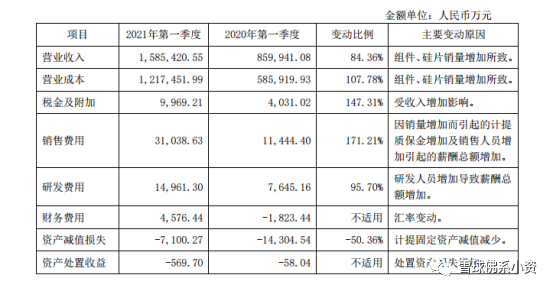

4月20日晚间发布一季度业绩公告称,2021年第一季度营收约158.54亿元,同比增长84.36%;净利润约25.02亿元,同比增长34.24%;基本每股收益0.66元,同比增长34.69%。

1、2021 年产能目标 至2021年底,计划单晶硅片年产能达到105GW,单晶电池年产能达到38GW,单晶组件产能达到 2020 年年度报告 36 / 301 65GW。

2、2021 年业务目标 2021年度单晶硅片出货量目标80GW(含自用),组件出货量目标40GW(含自用)。3、2021 年收入目标 2021 年计划实现营业收入 850 亿元。

2020年隆基股份单晶硅片和组件出货量双双位列全球第一,组件产品在全球的市场占有率约为19%,较2019年大幅提升11个百分点。“在全球碳中和的高度共识下,光伏迎来历史上最好的发展机遇,光伏+多种应用场景、综合能源清洁高效发展的局面正在形成,“绿电+绿氢”将成为应对气候变化的有力武器,同时,全球光伏产业链生态也在重塑,隆基股份将继续专注于技术,保持产品技术始终在主航道上,稳健运营,通过持续的技术创新迎接新的挑战。

为保证光伏玻璃的长期稳定供应,隆基股份10家全资子公司与蚌埠德力光能材料有限公司于2021年4月20日签订了五年期光伏玻璃采购协议,根据协议,隆基股份方面2022年~2026年向合作方采购光伏玻璃不少于2.5亿平方米。根据卓创周评2021年4月15日公布的3.2mm光伏玻璃均价28元/平方米(含税)、2.0mm光伏玻璃均价22元/平方米(含税)测算,预估本合同总金额约55.31亿元人民币(不含税),合同总金额占公司2019年度经审计营业成本的约23.65%。去年以来,隆基股份还先后与中国华电、华能集团、中国大唐、中广核、中国石化等签署战略合作协议,计划在组件供应、电站开发、电站数字化、可再生能源制氢及产业链协同等方面,共同实现“技术+资本+品牌”强强联合。

4月20日晚间发布一季度业绩公告称,2021年第一季度营收约158.54亿元,同比增长84.36%;净利润约25.02亿元,同比增长34.24%;基本每股收益0.66元,同比增长34.69%。

隆基股份在上半年硅料涨了这么多的情况下,取得这样好的成绩已经相当的不错了。隆基股份2021年一季度报超预期了,券商一致预估是22亿现在公告业绩出来一季度25亿利润。

2021年隆基股份一季度的预付款,增加150.96% 预付材料款增加。生产规模扩大存货增加,材料付现增幅较大导致自由现金流为负。

预付款2021Q1期末47亿较2020年末19亿大幅增长150%,存货增长32%(151亿VS115亿),在Q2主辅材料价格继续上涨的背景下,提前锁定价格。预收款(合同负债)与2020Q4期末相比,基本持平。

隆基在一月和二月的组件出口是高增长的,3月有所下降;

2.一季度玻璃价格有所下降,对冲了部分硅料价格;

3.一季度硅料价格隆基长单应该在9万左右;

4.二季度玻璃价格有望继续下降,外加组件涨价,实际利润率可能影响不大。

隆基股份公示了单晶硅片价格,再度涨价。其中G1、M6(170μm厚度)报价为3.90元/片、4.00元/片,市场关注的大硅片型号M10(175μm)为4.86元/片。与3月25日公示的价格相比,M6、G1的涨幅分别为6.7%、6.8%,M10涨幅为6.58%。

与2020Q4比较,2021Q1利润率大幅好转去年第四季度毛利率仅为19%,净利率仅为11%,今年一季度毛利率增长四个点,净利率也明显提升,硅片业务毛利率比20Q4有所下滑,但组件业务毛利率有所提升,2020年中前后签署的低价订单于20Q4和21Q1基本履行完毕,待明年硅料价格逐步回落并新电池技术占比提升、BIPV业务逐步放量后,届时硅片哪怕逐步开打价格战,综合毛利率水平也将保持在较高的水平。

前段时间,华安证券组织了一场有关隆基股份的电话会。会上,有“专家”斩钉截铁地表示:光伏行业龙头隆基股份今年一季度将大幅亏损17亿。

隆基股份董秘刘晓东则表示,所谓“专家”关于公司一季度将大幅亏损的说法与事实不符,“公司的一季报在4月底之前就会发布,到时候大家看结果就行了,(‘专家’和事实)偏差也太大了吧。”

(网传华安电信分析师朋友圈)

华安证券新能源分析师火速发朋友圈澄清:“参会的产业链专家并不是隆基股份的专家,也从来没有在隆基股份工作过。该名专家是组件销售环节的专家,对硅片环节不太了解。说的观点仅代表个人。实际上市公司数据以公告为准。”

今天隆基股份2021年一季度业绩出来后,真的啪啪打专家的脸,还是造谣隆基股份一季度亏17亿。 人家中环一季度都盈利,你隆基作为堂堂光伏龙头啊,作为光伏行业龙头企业都亏钱了,其他企业应该差不多熬不住要倒闭了。这明显误导投资者,恶意中伤上市公司。所以不要相信任何的消息学会独立的判断能力。

光伏行业的投资者不该在纠结182与210,那样只会一叶障目。182与210不是核心的技术变革,不足以带来行业格局的颠覆,不能推动行业进一步大幅发展。应关注的是成本如何继续下降,电池技术变革带来的转换效率的提升,未来光伏应用场景如何扩大,比如制绿氢、BIPV等等。这个行业的未来星辰大海,局限于尺寸争端,未免一叶障目,不见深林。目前光伏产业行业景气度相当高的氛围,投资选择行业的龙头企业就可以了。

以目前的隆基股份公布后的年报和一季报业绩,现在的隆基股份估值水平还是合理多业绩增速也比较高,对的起现在的估值,隆基财报的高成长性+行业龙头来讲,目前估值偏中低水平。所以目前持股继续至于现在买自己去考虑,可能买了就下跌套一段时间你问问自己扛得住吗。

风险提示:本文仅代表作者立场,投资决策需要建立在独立思考之上,投资者还需自行思考研究。本文中所提任何资产和证券,仅限于学术案例的交流,不作为任何推荐交易的理由。

关注投资&理财