【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:说一个我投资上的坑,著名的坑来源:投基摸狗

2020年的5月,我向大家分享了我差点被乐视的贾跃亭贾总割韭菜的经历,一年以后,我再向大家分享一个投资上著名的坑。

你会好奇了,泥沼老哥,你为啥总在五月份分享被割韭菜的案例。

大家可能不知道,从2019年中国证监会开始把每年5月15日设立的全国投资者保护宣传日。

我说出来我被割韭菜的案例,个人丢一点面子不要紧,我这个人比较实在,不是那种“跌了我早就卖了,涨了我早已经布局,天天抄底逃顶”的所谓大V。

我就愿意大家吸取我教训,少踩一点坑,少承担一些不该承担的风险,多赚一些钱,通过个人的投资改善个人与家庭经济条件,咱们投资理财不就是为了给自己与家人提供更好的生活嘛。

当然你要是不愿意当投资看,大周末当个段子乐呵乐呵也行。

如果一个企业:

1、国内外声誉高。

技术实力雄厚,不仅在国内声誉很高,而且在国际上都曾经和特斯拉、亚马逊、Netflix、腾讯控股、百事可乐、百度、恒瑞医药、携程等企业进入《福布斯》杂志全球最具创新企业榜单。

2、细分行业龙头

如果这一个企业是国内的细分行业龙头,转型以后去的成功打破了国外企业的技术垄断,成为了细分行业的世界冠军,甚至多家世界级企业的供应商,还能大额出口,为国家创汇。

3、领导获得认可

企业创始人退伍军人出身,还是特种兵。随着企业发展,企业的领导也获得一定荣誉,甚至多次在全国性和地方媒体出面发言,而且成为了百亿身家的杰出民营企业家,在企业当地都取得了相当地位。

4、员工待遇不错

员工有宿舍,食堂还不错,花样丰富,外地技术人员和外部专家还有专业酒店式员工公寓提供住宿,有物业管家式管理。

5、公开透明

各地企业,政府,经销商,终端个人用户,普通投资者,公私募等投资机构等等参观者众多,多的时候甚至都接待不过来,都需要提前预约。

企业甚至甚至为此建了一个展览馆来介绍公司的光辉历程和先进技术,有专门的讲解员来讲解。

6、机构看好的蓝筹股

公募,私募等等多家机构看好,分析师也有覆盖,甚至还是沪深300指数的成份股,妥妥的蓝筹。

你会怎样看?

我跟你说,这家挺好啊,蓝筹,还是很多人喜欢的隐形冠军,行业龙头,还能出口创汇,你要来参观都有专门展览馆展示公司产品和科技实力。

不好意思,这家看起来完美的企业叫康得新。

对,我还专门去了一趟。

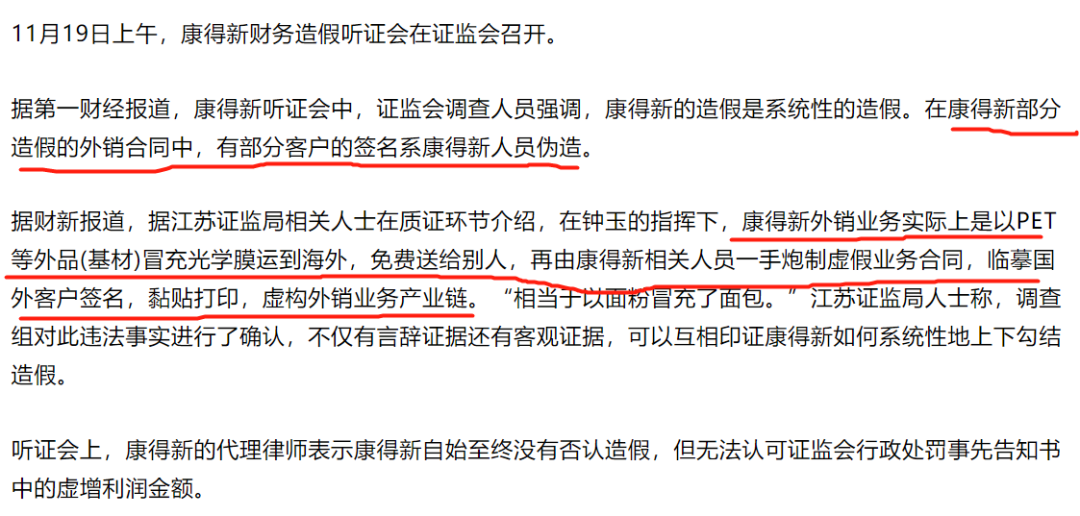

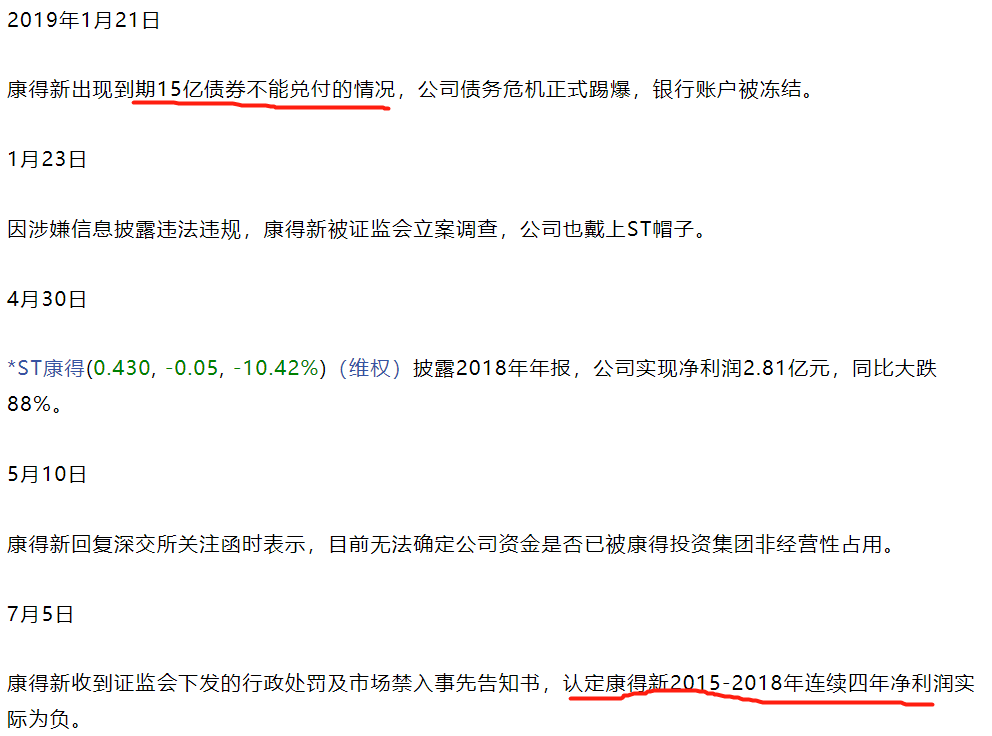

这家企业是怎样做的?我们可以从后续的证监会举行的康得新听证会上了解到:合同造假,伪造签名,虚构外销业务产业链。

这企业怎样被曝出的,大股东要搞新业务,占用企业大笔资金,导致15亿债券无法兑付。

也就是说如果康得新这15亿债券如果按时兑付了,可能还要继续“演下去”,下图相关是新闻报道的截图。

你要说这种垃圾造假企业,我做空行不行。

不行。

首先,你要想如果在15年就知道公司造假,那2019年年初企业才露馅,这期间公司还涨了很多,别说你做空了。

我不是还去了一趟康得新吗?我回来以后,康得新股票还涨了不少,你服不服。

不仅是康得新这样,乐视网也是,康美药业也是,一造假很多年。

康美就是,早在2012年中能兴业就公开指出康美药业财务造假,结果你猜咋着,还有分析师为康美站台康美是好企业,咱们知道康美药业后来被查出来了,但是中能兴业早没有声音了。

对,现实就是这样:可能这个造假企业没破产,结果质疑造假的人先破产了。

其次,股票持有人众多,你要是做空了,很多投资者因为不知道真相,会以为你说“恶意做空”,影响企业发展和社会稳定,会让企业员工失业。

不得不说我国目前股市还缺乏一些“做空”的正确认识,只要是“质疑”,你就是恶意的,不是为了出名,就是恶意敲诈勒索上市公司。

完全不正常,我觉得这可能是与我国股市发展时间较短,而且大多数参与者,尤其是普通投资者资金量小,无法参与两融,主要靠做多股价才能赚钱有关。

各位不要在投资上不要迷信单一指标:

我要买蓝筹,OK,康得新,乐视网,康美药业都曾经是沪深300指数权重股,乐视网股价最牛的时候,在沪深300指数里面的权重比中国石油都高;

我要买隐形冠军,行业龙头,康得新,乐视网,康美药业貌似也都是。

我要去上市公司参观我要去参加股东大会,OK,康得新还有专门的展览馆,还有专门的讲解员,你想看的都给你看,你能看到的都是想让你看到的,对,早就安排好了。

写到最后,恰逢投资者保护日,我还是希望大家在投资上多一份谨慎,善于倾听不同的声音,不要认为“质疑”就是“黑”,就是“敲诈”,反倒应该多倾听不同声音。

毕竟谁的钱都不容易,个人投资者投资是个人甚至家庭的钱,而机构则是替公众管钱,肩负着投资者的信任。

我再强调一下:我个人说出来这种案例,丢面子不要紧,打脸也没事。

我从不制造出我是一个投资从不失败的人设,只要大家能从我身上汲取教训,我就心满意足,或者说你大周末当个段子看图一乐,也行。

我现在都在想一个事情:中国以公募基金,私募基金,保险公司等等机构投资者为什么买贵州茅台这样的白酒股,为什么会出现抱团,还不是A股真正的科技类企业太少,太少就导致真科技类估值很高,机构下不去手,反而造假的,蹭概念的太多,逼得机构没办法了。

我现在为什么更多愿意买基金了,就是这样。

2020年我分析的乐视网的案例: