【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

侯昊,要发行一只新的消费主题指数基金了。

作为因为管理招商中证白酒指数 LOF 而跨入 500 亿级管理规模的指数基金经理,其新产品的方向,很大程度上代表着其对于后市的预判。

耐人寻味的是,这一次,侯昊选择了过去两年里面表现并不如白酒出彩的中证消费龙头策略,并以指数加强的方式来运作,更拓展了港股这个第二战场。

无论你是否买过招商白酒,是否对指数投资有兴趣,但这几天新动向都值得细细思量。

为什么选择消费龙头?

今次,侯昊将要执掌的新基金是招商中证消费龙头指数增强型 (A 类: 011853C 类: 011854),跟踪的是中证消费龙头指数(931068.CSI),将于 5 月 13 日至 5 月 21 日发行,限额 50 亿元。

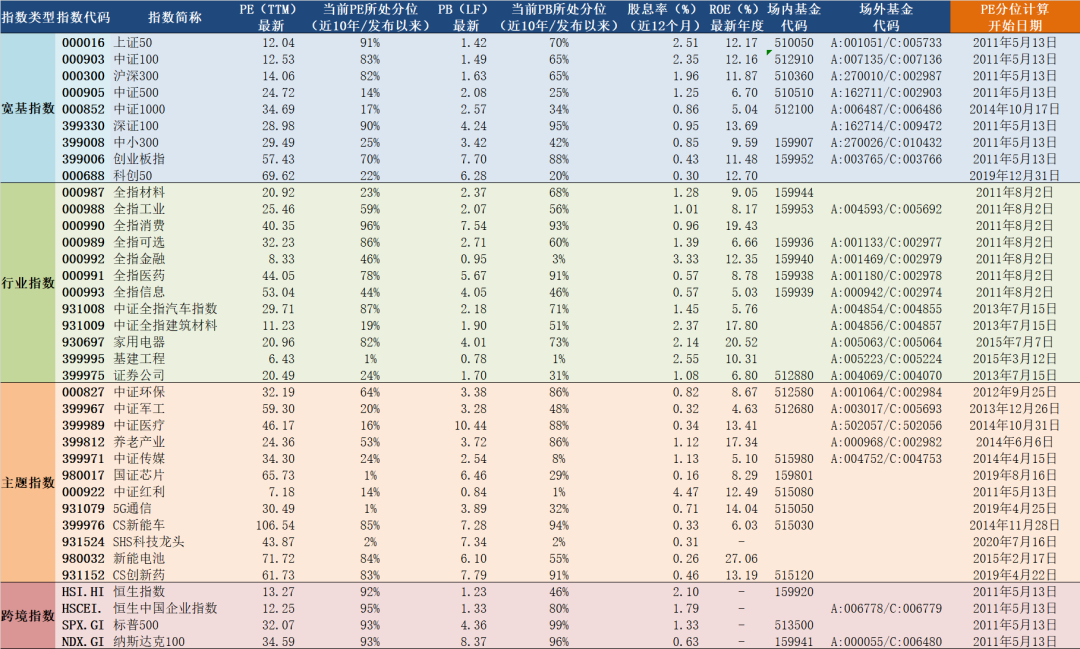

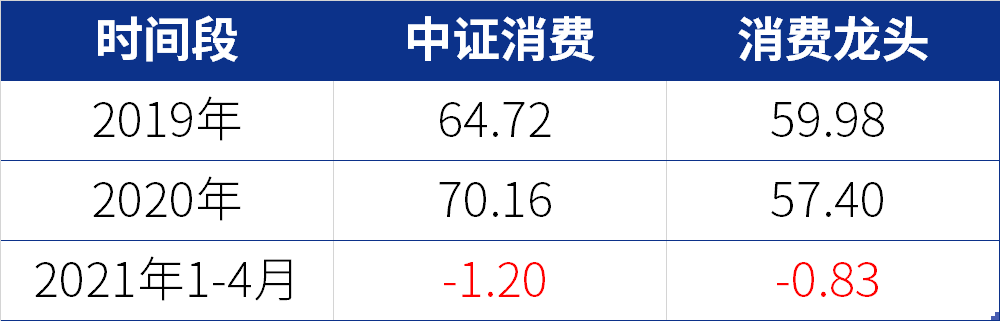

在消费股投资领域,有不少指数可以作为跟踪标的。

其实普通投资者最耳熟能详的,应该是中证消费 (000932.CSI)。但此次招商基金却并未选择这一指数,反而是选择了过去两年里面表现稍逊的中证消费龙头指数。

从下图可以看到,无论是 2019 年还是 2020 年,消费龙头都跑输中证消费,尤其是 2020 年,跑输幅度超过 10 个百分点。

数据来源:Wind 数据截止:2021 年 4 月 30 日。指数过往业绩不代表未来表现。

放着表现更好的中证消费不选,为何要选消费龙头?

除了错位竞争,这恐怕更重要的是站在 2021 年的稳妥选择。

2019 年和 2020 年,被称为 「核心资产」 股的牛市。从整体逻辑来看,的确如此。

但是仔细看个股的表现,就会发现其实涨得好的,有时候反而是核心赛道下的 「非核心股」。这一点,执掌招商中证白酒指数基金的侯昊,其实应该是最深有体会的——毕竟在 2020 年,白酒的「信仰」 贵州茅台,其实涨幅并不夸张,真正夸张的反而是一些二线三线并无不可替代优势的白酒股。

但股市的估值终究是要受地心引力的束缚,没有业绩的支撑,一旦遇上估值回调,就必然损失惨重——就像农历新年后发生的这波调整那样。

正因此,看看下面两个指数的对比,消费龙头的选股,显然更龙头,也更让人放心一些。

增强指数本体的防守性,这或许也是招商基金此次发行消费龙头指数的重要原因。

指数增强追求超额收益

2020 年,招商中证白酒无疑是一只现象级的指数基金。

这些年,主动型基金有着太强的超额收益,反而显得指数基金的 「平淡」。

但是招商中证白酒依托跟踪的中证白酒指数 2020 年 119.76% 的回报带来的巨大 「赚钱效应」,成功的吸引到了 705.8 万持有人——尤其是 2020 年下半年持有人从 230.3 万暴增至 705.8 万,成为了偏股类基金中最具群众基础的基金。

正因此,指数基金要想扩大群众基础,除了类似 ETF 这样增强交易属性之外,还是要如招商中证白酒这样增强进攻性。

通过指数增强,为消费龙头指数增加 「进攻性」,就成了招商基金寻找的一条道路——这也是侯昊管理的第一只指数增强基金。

指数增强,包括以指数方式固化的 SmartBeta,的确是这些年指数投资界应对主动型基金超额收益能力的一个有力回击。无论是创业板成长指数还是 MSCI 中国质量指数,都在 2020 年凸显了极强的进攻性,也凸显了指数增强的可能性。

从此次招商基金披露的相关介绍来看,招商中证消费龙头指数增强型基金应该也会以成长因子、质量因子这两大过去数年被证明有效的因子为抓手,通过对于消费赛道和赛道内股份的二次优选来增强收益。

招商基金表示:

在研究支持的情况下,增强效果更加明显;消费行业是一个牛股辈出的行业,也是一个有着估值天花板的行业,是一个对量化投资非常友好的赛道,在卖方推荐、买方认可,技术确定的前提下是最可能做到绝对收益的赛道,也是比较容易做超额收益的赛道;当然指数内部的收益分化也很明显,其实也给指数内做增强提供了前提和空间。选好赛道,做好分析和研究,在长赛道的前提下,给与投资者最好的投资检验,实践价值投资、长期投资、责任投资的真谛,消费龙头增强是实现白马和黑马有选择性弹性的长期绝对收益配置表现的。

招商基金的回测证明,增强战略是可以大大提升超额收益的。

数据来源:Wind 数据截止:2020 年 1 月 30 日,指数过往业绩不代表未来表现。

港股带来更多可能性

中证消费龙头指数是一只 A 股指数,有趣的是,招商中证消费龙头指数增强型却是一只可以最多投资 20% 港股的指数增强基金。

通过投资港股来实现指数增强,这在 A 股指数基金界,应该算是一个小众的创新。

但对于消费主题类基金,这却又是极为重要的一个选择。

熟悉 A 股和港股消费股的投资者都明白,很多的消费股,尤其是方兴未艾的一些热点行业,往往选择在港股上市,错过这些行业,可能会错过很多的超额收益。

比如说体育用品股,出名的几家,都在港股上市。

当然,除了大牛股,港股还有一些消费股,在近年呈现了更大的弹性。显然,消费龙头指数增强基金若能增加港股的选择范围,有希望获得更多的超额收益机会。

期待指数增强

在刚刚结束的巴菲特股东大会上,巴菲特再次向普通投资者推荐指数基金。

在美国,指数基金能蒙此厚爱,关键是在高度有效的美股市场,指数基金的确可以持久的战胜主动型基金。

但是,在 A 股主动型基金有着持续的超额收益,除了这些年依靠 ETF 的大发展吸引交易型资金之外,指数基金如何寻找立身之本就成了一个重要的挑战。

虽然指数基金的低费率、透明度都是优点,但是在 A 股市场上,吸引力终究是要回到收益上。

这点上,无论是招商中证白酒还是几只 SmartBeta 基金,都起了不错的示范作用。

不过,中证白酒这样天时地利人和的指数注定了不常有甚至难以复制,而 SmartBeta 指数基金必须依赖 SmartBeta 指数,后者需要指数公司的定制,且白箱策略也不易于根据市场快速迭代,在这样的前提下,此次招商基金将要发行的招商中证消费龙头指数增强型无疑就走了第三条道路,通过增强策略来对优秀的行业主题指数拾遗补缺,通过指数增强来创造可观的超额收益,再加上打新在初期的增厚作用,从而打造一个有望与主动型基金在收益率上 PK 的指数型产品。

在这点上,要为招商基金的这次尝试点赞,也希望这只基金能让行业主题类的指数增强基金大放光芒。

最后提醒一句:上支付宝搜侯昊,不但能看侯昊亲自出演的《背后的故事》,还能预约5月13日0点开售提醒!

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。