抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

投资是一件反人性的事,但大多时候,你我都是普通人。

经历了2020年的爆发,2021年初,公募基金正式火“出圈”,然而基民对基金经理的评价也因业绩的波动而极端分化,从“爱坤”到“菜坤”只需一个月,有业内人士认为,张坤还是那个张坤,只是互联网放大了结果,同时新基民在高位时纷纷涌入,但市场却迅速回调。

“全民养基”背景下,相较于股民,基民的画像又是什么样的呢?

近日,银华基金联合多家行业机构发布《中国权益类基金投资者行为金融学研究白皮书》(下称《白皮书》),据悉,该白皮书是业内首次基于行为金融学视角对国内权益基金投资者行为展开深度调研。

《白皮书》中,尼尔森、天天基金的样本结果描述分别为全市场随机投资者样本、为天天基金投资者样本,调研选取的样本为2019年7月至2020年6月间,进行过权益基金投资的全年龄段人群。

你的基金为什么不赚钱?

《白皮书》调研数据显示,2019年7月至2020年6月,近9成投资者获得正收益。虽然调研考察时间段内的投资业绩表现较优,但在2018年之前,基金投资者历史盈利占比仍不足50%,不过从趋势上看,基金投资者盈利比例持续上升。

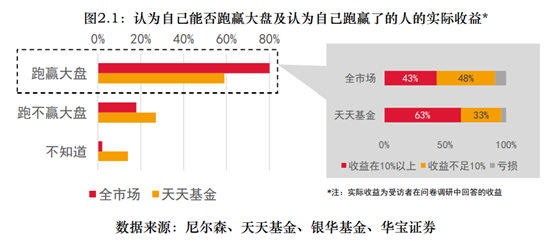

“我国权益基金投资者的确存在着过度自信。”《白皮书》写到,那些认为自己能行的“大部分人”的真实投资结果是只有一半左右真正跑赢了大盘;认为自己认知能力更强的人群中,有一半以上的实际认知能力都被评估为“认知模糊”甚至“认知偏差”,“认知清晰”的不足30%。

同时,《白皮书》总结称,在实际操作中,认为投资经验越多就等于投资能力越强、将个人其他领域的教育背景或工作能力等同于投资能力、将偶然的成功经验当作个人能力的表征、相信通过分析研究可以获得超额信息,忽略研究方法的正确性与研究能力的强弱的人往往会加重过度自信行为。

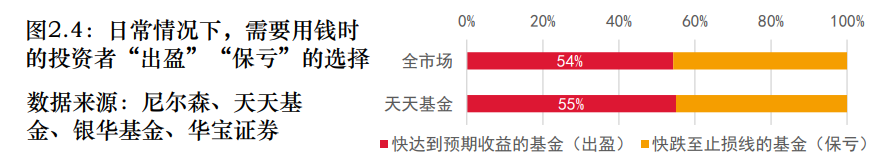

“卖盈保亏”是基民的另一种特征,经济学称之为“处置效应”,即急于结束盈利的投资获利了结,怠于结束亏损的投资实现割肉。存在典型的处置效应的投资者往往投资经验偏短、亏损容忍度较高、喜欢逢跌补仓。

在调查中,假设当需要用钱,在“快达到预期收益”和“快跌至止损线”的基金中,会赎回哪一个?结果显示,超过50%的投资者选择保留亏损仓位,体现出温和的弱处置效应。

与股票相比,调查认为,基金投资的责任是可以转嫁的,如果损失的担责可以一部分分担到基金经理身上,人们的后悔感和由此带来的痛苦会减轻。然而这种责任的转嫁,在股票投资上很难实现。

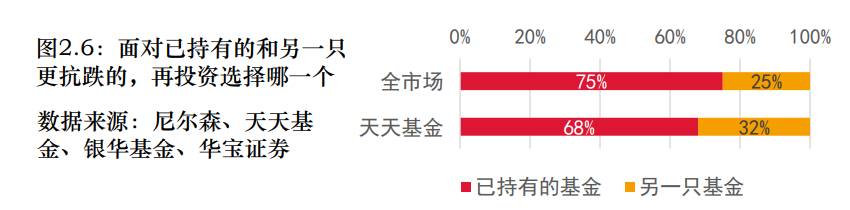

对于亏损的基金,补仓也是这类投资者的一种行为。《白皮书》显示,假设有两只同样主题的基金,其中一只已经持有,而这只基金在同一波下跌行情中比不持有的另一只基金跌幅更大,若投资其中一只,结果70%的人都选择了已经持有的,放弃了抗跌能力更强的,而此行为的核心原因就是“摊薄成本”。值得注意的是,定投标的是需要调整的,如果所投资的基金已经不是一个优质的标的,那么需要及时替换。

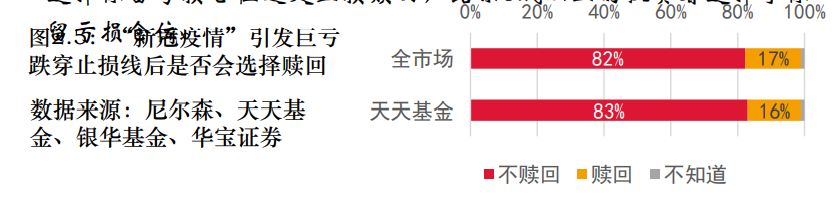

例如,以刚经历过的“新冠肺炎疫情”作为突发事件的模拟环境,投资者在“突发事件造成短期内大幅亏损跌穿止损线时”8成以上的投资者选择了保留亏损仓位。

做正确的长期投资,学会理性赎回

作为普通投资者,如何改善行为习惯以提升投资业绩?

对此,《白皮书》从8个维度提出建议,涵盖学习方法、学习态度、自我认知、投资理念、投资方式、交易行为、产品选择以及外部环境。

一名工作于上海的90后基民小张告诉记者,自己是从2020年上半年开始在某互联网平台买基金,买基金的时候不看基金公司实力,更不看基金经理情况,主要参考指标是该平台的业绩排名,平时很少去主动学习基金的相关知识,申购、赎回更多是跟着感觉走。

具体地,在投资理念上,《白皮书》建议要做长期投资,做时间的朋友。选好合适的产品后,还要建立长期投资理念。该理念在国内外被反复证明有效。基金业协会和多数调查统计都显示,长期持有基金能够获得更高的收益,相反,交易频率过高的客户往往会获得较差的投资结果,此次调研和实证分析都证明了这个结论。任何时刻任何产品都可能波动或回撤,基金经理虽然不一定能永远做正确的决策,但一个优秀的基金经理一定能在较长的投资周期里,做大概率正确的投资决策,并最终带来好的投资结果。

银华基金建议投资者可以在认可基金经理和基金产品的情况下,树立长期投资理念,给予基金经理更长的时间和更自由的操作空间,去发挥他们获取超额收益的能力。

然而,在投资方式上,要做正确的长期投资,学会理性赎回。这与上文提及的理念并不矛盾,《白皮书》认为,长期投资的前提是“优秀的投资经理”,有些时候,基金产品的浮亏来自于股票大盘的下跌,这时候,要给优秀的投资经理足够的时间;而有些基金产品的浮亏是由于投资经理的能力不足,这时,持有的时间越长可能亏得越多。同样的道理,优秀的基金经理也可能让创了新高的产品再创新高。

”理性赎回、优胜劣汰。”《白皮书》概括到,对优秀的基金经理和产品,不因涨多了就赎回,也不因大盘下跌的回撤而离场;而对不具备上涨潜力的基金,不因亏损而继续期待反弹,果断赎回切换更优秀的产品。