【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:华宝财富魔方

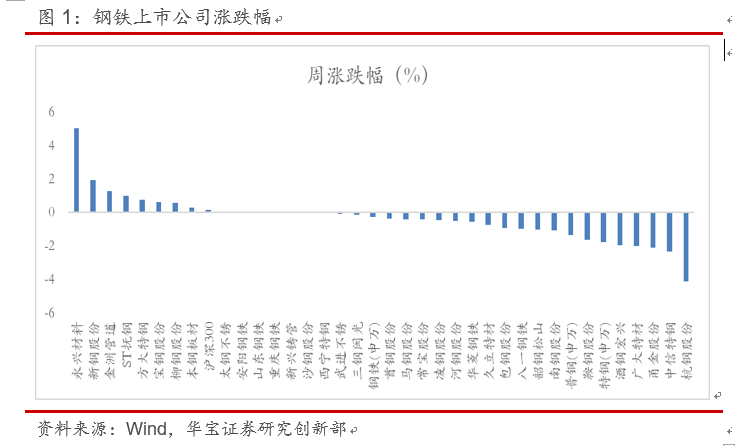

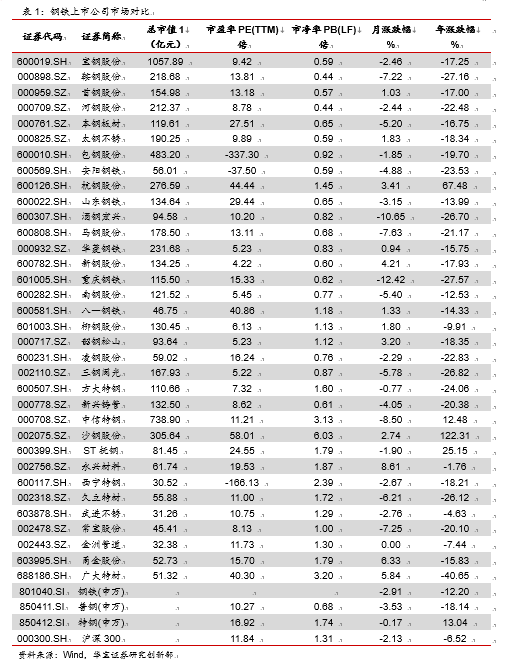

1. 上周钢铁上市公司市场表现

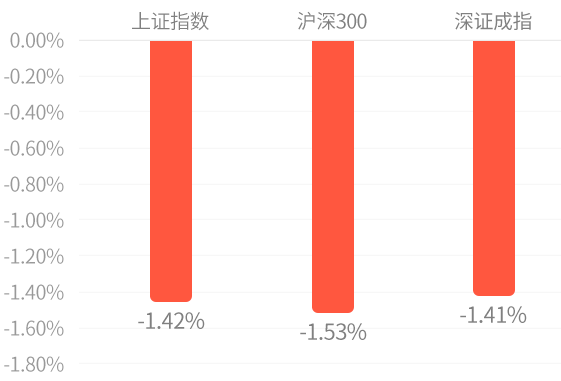

上周申万钢铁指数下跌0.27%;跑输沪深300(0.13%)。申万普钢-1.36%,申万特钢1.78%;34家钢铁上市公司中:8家上涨,7家持平,19家下跌。

2. 政府工作报告明确新增专项债券1.6万亿,基建加码预期落地

2020年5月22日上午,第十三届全国人民代表大会第三次会议开幕,政府工作报告提到:今年要优先稳就业保民生,坚决打赢脱贫攻坚战,努力实现全面建成小康社会目标任务;城镇新增就业900万人以上,城镇调查失业率6%左右,城镇登记失业率5.5%左右;居民消费价格涨幅3.5%左右;单位国内生产总值能耗和主要污染物排放量继续下降,努力完成“十三五”规划目标任务。报告还提到积极的财政政策要更加积极有为;今年赤字率拟按36%以上安排,财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债。稳健的货币政策要更加灵活适度,综合运用降准降息、再贷款等手段,引导广义货币供应量和社会融资规模增速明显高于去年,保持人民币汇率在合理均衡水平上基本稳定。

稳就业保民生是经济增长的底线。本次工作报告没有提出全年经济增速具体目标,主要是因为全球疫情和经贸形势不确定性很大。经济发展不确定性较大的背景下,“稳就业保民生”被放在了优先位置,“稳增长”的整体思路以托底为主。当然不设定经济增速具体目标,不代表不重视目标,因为完成就业目标、保民生、打赢脱贫攻坚战,均需要有经济增长的支支撑。按照就业目标和赤字率目标,大约可以计算出全年的经济增速在3-4%之间。

扩大有效投资,基建加码预期落地。报告提到扩大有效投资,拟安排地方政府专项债券3.75万亿元,比去年增加1.6万亿元,提高专项债券可用作项目资本金的比例,主要投向:加强新型基础设施建设,加强新型城镇化建设,加强交通、水利等重大工程建设。考虑到地方专项债同比大幅多增,并且主要投向基建,同时随着公募基建REITS投入,以及老旧小区改造助力,2020年基建投资增长有望重新回到两位数以上。

重申房地产平稳健康发展。报告提到坚持房子是用来住的、不是用来炒的定位,因城施策,促进房地产市场平稳健康发展。

通过稳就业促增收保民生,提高居民消费意愿和能力。报告提到重点支持餐饮、商场、文化、旅游、家政等生活服务业恢复发展,推动线上线下融合。支持电商、快递进农村,拓展农村消费。消费重点围绕相关服务型消费为主,这也与相关行业消纳就业容量大有关;并没有提刺激汽车、家电等传统消费。

政府工作报告对基建和地产的定调,整体符合我们之前的预期:基建将成为投资中最重要的抓手,房地产投资平稳发展。在稳就业保民生的背景下,居民大宗性消费会有一定程度的承压。整体来看,钢铁产业链下游建筑投资性行业景气度会好于制造性行业。

3. 螺纹钢供需持续两旺、热轧板供需矛盾有缓解,原料价格上涨

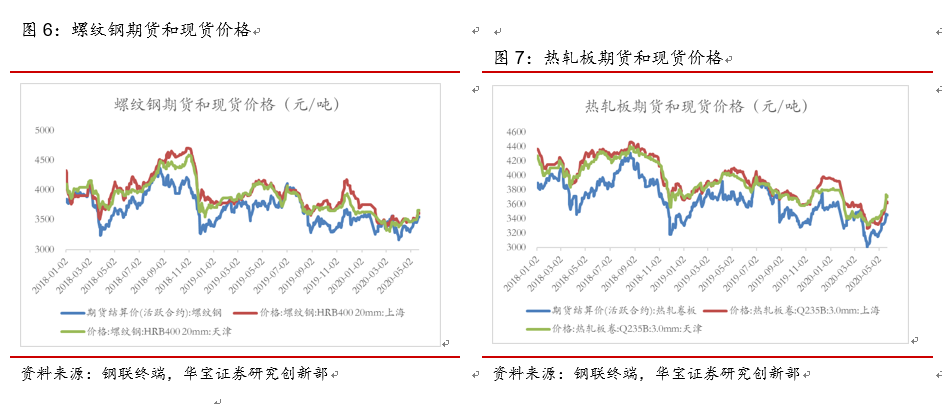

螺纹钢供需持续两旺。受基建投资加码和房地产存续投资施工的拉动,上周螺纹钢表观消费达到510.63万吨,环比增加11.1万吨。供给方面,螺纹钢产量391.56万吨,环比增加10.25万吨。上周螺纹钢社会库存1203.5万吨,环比减少79.72万吨;钢厂库存301.01万吨,环比减少30.35万吨。截止5月22日螺纹钢现货价格3610元/吨,环比上涨80元/吨。短期螺纹钢需求面临南方雨季施工放缓的影响。

热轧板供需矛盾有缓解迹象。受汽车、机械制造等行业需求的恢复,下游客户提前备库的拉动,热轧板表观消费达到325.21万吨,环比-0.84万吨;同时受到前期低利润压制热轧供给的释放,上周热轧板产量308.21万吨,环比0.7万吨。上周热轧板社会库存291万吨,环比减少15万吨;钢厂库存114.74万吨,环比减少2.04万吨。整体来看,热轧板的供需矛盾逐步缓解;未来在大宗性消费面临承压的状态下,热轧及冷轧消费能否回升须关注。截止5月22日上周热轧板现货价格3620元/吨,环比上涨90元/吨。

高炉开工小幅上升,电炉开工小幅下滑。上周不含淘汰的高炉产能利用率86.13%,环比上升0.24个百分点;上周全国71家电弧炉钢厂平均开工率67.1%,环比-0.11%。

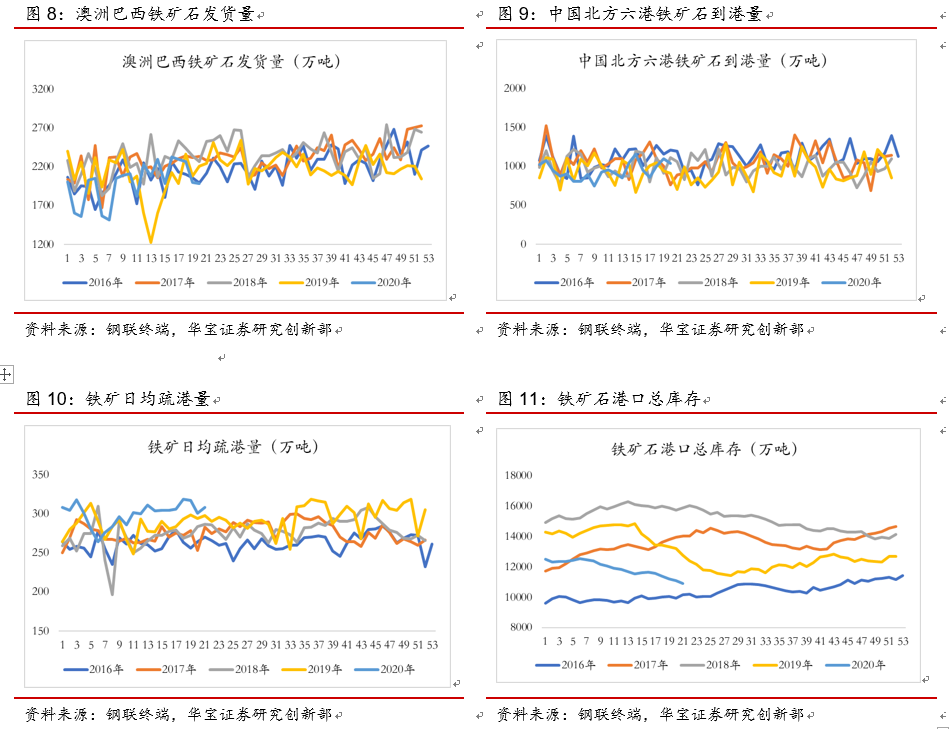

铁矿价格大幅上涨。上周澳巴两国发货量1982.3万吨,环比下降13.3万吨,同比减少222万吨;国内到港1037万吨,环比减少62万吨;受钢厂高炉高开工率的拉动,港口疏港量持续处在高位,上周达到308.14万吨,环比7.53万吨;港口库存10926万吨,环比减少168.82万吨,创2017年以来的新低。截止5月22日铁矿石青岛港现货价格730元/吨,环比上升56元/吨;普氏指数96.85美元/吨,环比上升3.6美元/吨。

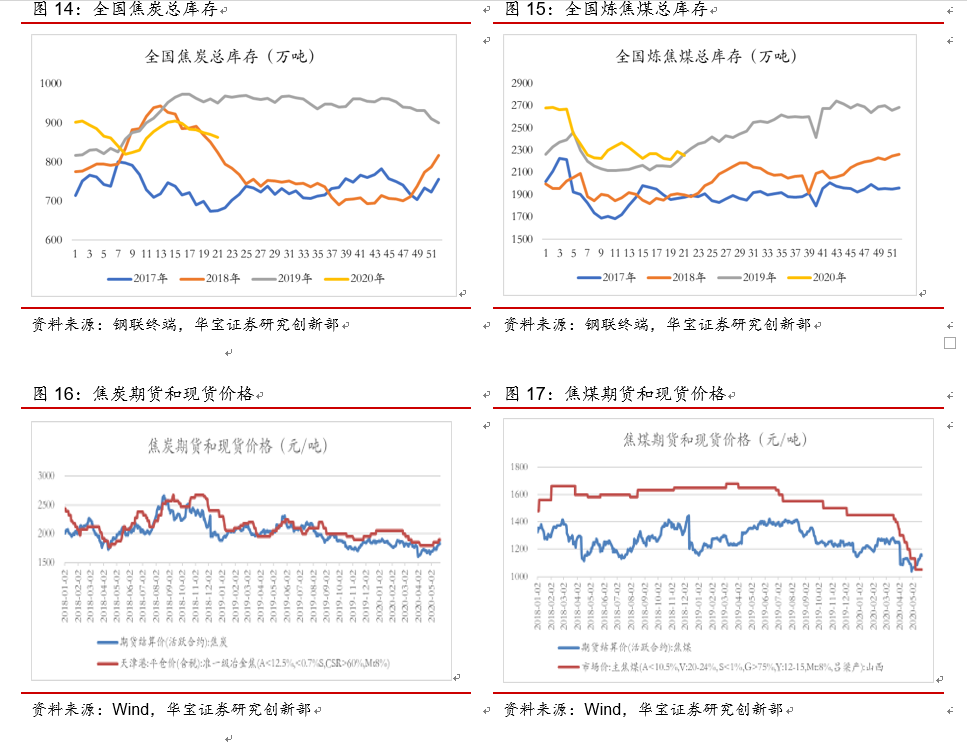

其他原料:焦炭上涨,废钢持平。受山东焦炭去产能的情绪面因素驱动,叠加国内焦炭库存持续下行,近期国内多地独立焦化厂纷纷上调焦炭价格,上周天津港准一焦炭价格1900元/吨,环比上升50元/吨;吕梁主焦煤1050元/吨,环比持平。废钢受到货量上升的影响,价格整体持平,张家港废钢价格2310元/吨。

长流程钢厂三大品种钢材吨钢毛利环比上升,热轧幅度最大。上周长流程螺纹钢吨钢模拟毛利达到565元/吨,环比增加85元/吨,延续逐步上行趋势。热轧板吨钢模拟毛利406元/吨,环比上升120元/吨;冷轧板吨钢模拟毛利315元/吨,环比上升183元/吨。上周独立电弧炉钢厂,平期吨钢毛利113元/吨,谷期吨钢毛利267元/吨。

4. 中厚板累计消费已超出去年同期水平

中厚板累计消费已超过去年同期水平。上周中厚板表观消费量143.73万吨,环比增加2.5万吨,同比增加9.8万吨;全年累计2528.86万吨,已经超过去年同期2523.79万吨的水平。

上周中厚板产量137.05万吨,环比增加0.02万吨;中厚板社会库存98.64万吨,环比减少4.69万吨,同比去年低0.94万吨,春节之后库存水平首次低于去年同期水平。钢厂库存88.81万吨,环比减少1.99万吨,同比去年高15.27万吨。

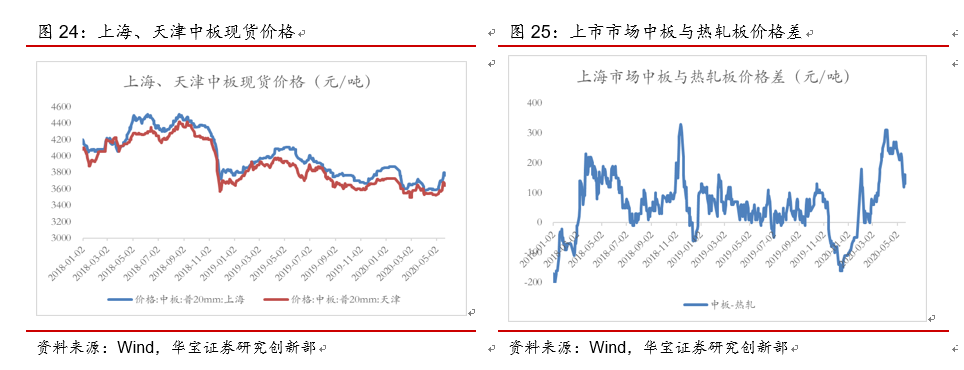

上周上海20mm普通中板平均价格3760元/吨,天津20mm普通中板平均价格3660元/吨。从上海市场的中板与热轧的价差来看,从3月下旬开始,基本维持在200元/吨以上的水平,近期受热轧价格的回升,价差缩小到130元/吨;整体仍然高于2019年平均价差40元/吨的水平。整体说明中厚板下游需求强劲。从相关钢贸企业的沟通来看,复工复产以来,受下游与基建相关的工程机械、钢结构、桥梁用钢需求的增长,中厚板需求整体强劲。从上市公司层面来看,华菱钢铁、南钢股份等中厚板产量占比较高。

5. 投资建议

基建投资持续加码、房地产投资逐步趋稳,海外重要发达经济体逐步复工,钢材下游需求有支撑;但受到钢材高库存和铁矿供需偏紧的制约,钢企盈利很难大幅改善。结构上,钢铁产业下游建筑投资类行业需求好于制造类行业,呈现长强板弱的格局。建议关注稳投资、扩内需带来钢铁产业的结构性机会。重点关注整体竞争力优势明显、且中厚板产品占比高的华菱钢铁,以及其他高分红、低估值、且未来资本性支出较少的长材类上市公司。

6. 风险提示

海外疫情影响时间较长,基建实际到位资金低于预期,钢材库存处于持续高位,房地产、基建、汽车、家电等下游需求再转弱。