【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

被誉为“百业之母”的银行板块,现在已进入非常低估区域。

年初以来,受疫情冲击和市场风格轮动影响,银行股回调明显。以中证银行指数例,中证银行指数年初以来下跌13.82%,最新市净率仅0.63倍(数据来源:Choice,截至2020/5/27),银行板块当前市净率已低于历史上99%的时间。

银行股的低估值是陷阱还是机会?

随着经济刺激政策逐步明朗、经济活动复苏,银行指数有何机会?

直播主题:

银行板块投资价值分析

分享嘉宾:

南方基金指数投资部、

南方银行联接基金(A类004597、C类004598)基金经理 孙伟

以下内容为直播文字版整理,扫描下方二维码可回听全程

一、

银行板块估值处于低位

疫情冲击下彰显韧性

我们认为市场对于银行过于悲观。

受疫情冲击影响,

2020年第一季度全部A股(非银行)归母净利润同比负增长46%,增速较2019年大幅下滑;

而上市银行第一季度的归母净利润仍实现正增长(+5.5%)。

相比之下,上市银行业绩韧性超出预期。

展望未来,随着政策托底幅度增加,复产复工加速,疫情影响减弱,二、三季度经济回归平稳态势,悲观情绪可能将有所缓解。

当然,疫情对银行经营的影响或存在一定延迟性,仍需看进一步表现。

二、

中证银行指数:

汇聚国家金融行业龙头

中证银行指数发布于2013年,截至4月30日,中证银行指数总市值9.5万亿,自由流通市值2.38万亿,样本股数量32只,平均市值3000多亿。

2019年,A股全部上市银行合计净利润超1万亿,占到了全部A股盈利的40%左右,可以说,银行在A股中占据举足轻重的位置。

中证银行指数对成份股设置了一个权重上限,上限是15%。加权方式是自由流通市值加权,保证了和上市银行流通盘的匹配。

比如四大行虽然在总市值上领先,但是自由流动市值上,其实不如几家股份银行龙头的流动盘大。

三、

五图复盘中证银行指数历史:

指数长期收益稳健,动力源于净资产增厚

图一

02

03

04

05

数据来源:Wind资讯,2013/7/15-2020/4/30

中证银行指数与主要宽基指数

历年收益与回撤对比

图二

滑动查看更多

数据来源:Wind资讯,2014/1/1-2020/4/30,统计均采用全收益指数口径

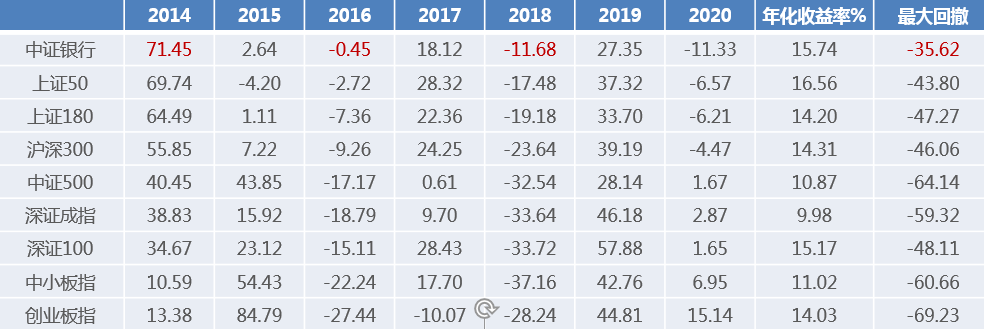

第二张图,

第二张图,从收益角度来看,指数发布以来,中证银行历年收益相对其他宽基较为稳健,年化收益15.75%;

从最大回撤角度来看,历史最大回撤35.62%,相比与其他宽基指数也较小。

相对来说,银行是一个长期收益理想、短期回撤风险控制比较出色的宽基指数。

中证银行指数估值与主要宽基对比

图三

滑动查看更多

数据来源:Wind资讯,截至2020年4月30日,ROE取近五年平均,股息率取近一年

和其他的指数进行对比,银行指数的ROE相对较高,目前静态ROE在12%左右,股息率4%左右。从很多指标来看,银行都是一个价值属性非常强的行业。

中证银行指数历史估值情况

图四

02

03

04

05

数据来源:Wind资讯,2013/7/15-2020/4/30

也就是说,到目前为止,市净率估值已下跌了30%多,所以在估值压缩的情况下,中证银行指数的持续上涨,主要靠高ROE水平造成净资产增厚,其长期收益的表现拥有可靠的基本面。

主流宽基指数与中证银行相关系数

图五

02

03

04

05

数据来源:Wind资讯,2013年7月15日至2020年4月30日

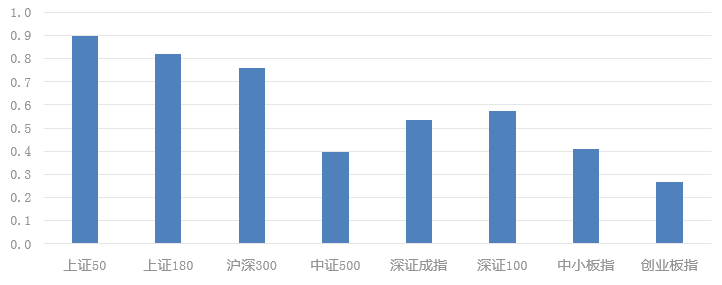

我们和主要宽基指数做一个相关性的分析:中证银行指数和创业板指的相关系数是比较低的,大概不到0.3的水平,和上证50指数相关性比较高。

所以,如果我们跟银行指数进行组合投资的话,比较适合选择创业板指、中证500或者偏于新产业的一些指数。

四、

问答环节

Q1:银行股一直比较便宜,估值的参考意义大吗?

对于短期交易型的投资者,那银行估值的参考意义确实是比较小;

但如果你是一个长期投资者、价值投资者,持有期限是以年为单位的,那估值就是非常必要去考虑的一个指标。

一是从历史回测看出,在低估值买入并持有一段时间,获取正收益的概率还是远大于亏损的概率;

二是纵向的看, 0.71倍的市净率是在历史非常的水平;

三是横向地看,和其他重要宽基指数比,也是在一个非常低的历史水平;

四是总体去看,判断当前权益市场是否具有配置价值,我们往往用沪深300指数的市盈率倒数和十年期国债收益去比较。沪深300市盈率目前是12倍左右,市盈率倒数应该是8%左右,和十年期国债一比就觉得这个收益挺高了。

但是沪深300里面扣除银行之后,其市盈率就上升到16倍多,对应5%多的收益率,所以我们在说A股便宜的时候,不能一方面说市场整体便宜,但是又单独认为银行板块不看好,这个逻辑上面是很难自洽的。

A股便宜的逻辑,很多程度上在于银行便宜。如果我们看好A股,没有理由看空银行,我们不能只看到山林,不看到里面非常重要的树木。

Q2:疫情对银行资产质量影响如何?

银行一季度的业绩增长,其实更多是以量补价,也就是说,它的信贷规模是增加的,息差还是有所减少的。

从上市银行财务报表来看,一季度资产不良率提升幅度非常少,资产质量看起来是不错的,但是之前也提过,一季报所披露的业绩指标其实并不能完全反应季度疫情的影响,不良暴露是有一定的滞后性的,这个是大家要理性去看待这个问题。

但是我们认为,目前银行定价所隐含的坏账风险是非常高了,目前银行的估值水平对于不良预期已经相对充分了。

Q3:银行股在什么环境下投资比较好?

回顾历史, 2014年是非常明显的行情,全年银行指数上涨70%,尤其是11、12月银行大幅上涨,主要是因为当时流动性比较宽松;

2017年银行表现也不错,当时是在供给侧改革下,整个传统产业盈利修复,银行资产质量改善是一个核心驱动。

但是这些外部环境,普通投资者比较难提前预判,所以我们还是建议投资者左侧布局,在低谷的时候去布局,不要去做太多的择时。

从避险的角度来说,银行指数毫无疑问是一个低风险的选择,估值在低位的时候,银行未来收益可能来自于几个方面,

一是估值修复;

二是ROE所带来的净资产增厚回报;

三是股息率回报。

Q4:目前市场点位比较低,配置银行股会不会错过反弹行情?

如果是短期交易的思路来说,银行股历来不是一个弹性大的指数,银行这种价值型的板块还是需要秉承长期配置的思路。

但是也有特殊的情况,就是在银行本身估值弹簧压的非常低的时候,可能会出现报复性的反弹。

比如像2014年,当时整个资金面走向宽松,但银行全行业的市净率仅0.85倍。

现在银行也处于非常低的估值区域,如果说经济表现超出预期的好,我觉得也不排除银行出现报复性反弹。