play向前向后

play向前向后本文共2030字,预计阅读需要5分钟。

A股6月开门红,放量上涨,上证指数收盘涨逾2%,重返2900点;深成指上涨了3.31%,创业板指涨逾3%。科技股全面爆发,券商、白酒、汽车板块表现活跃。沪深两市全天成交7616亿元,刷新3月19日以来新高。北向资金全天大幅净买入104.86亿元,创4月14日以来新高。可转债市场也随着股市的回暖也开始展露新机,6月1日,中证转债指数上涨了1.21%,近五日上涨了2.89%。

站在当前时点,长盛可转债基金基金经理固定收益部副总监杨哲认为,从结构化的角度来看,不管是对权益市场还是对转债市场,判断指数是中性还是利于权益资产,应该可以更乐观一些。原因在于:

✔首先从经济因素来看,不管是经济自身的复工复产,滞后的生产消费对经济和企业生产的推动,还是政策层面,今年尤其还是建成小康社会的决胜之年,“十三五”规划的收官之年,上述因素都将对后续经济发展产生较强的推动作用;

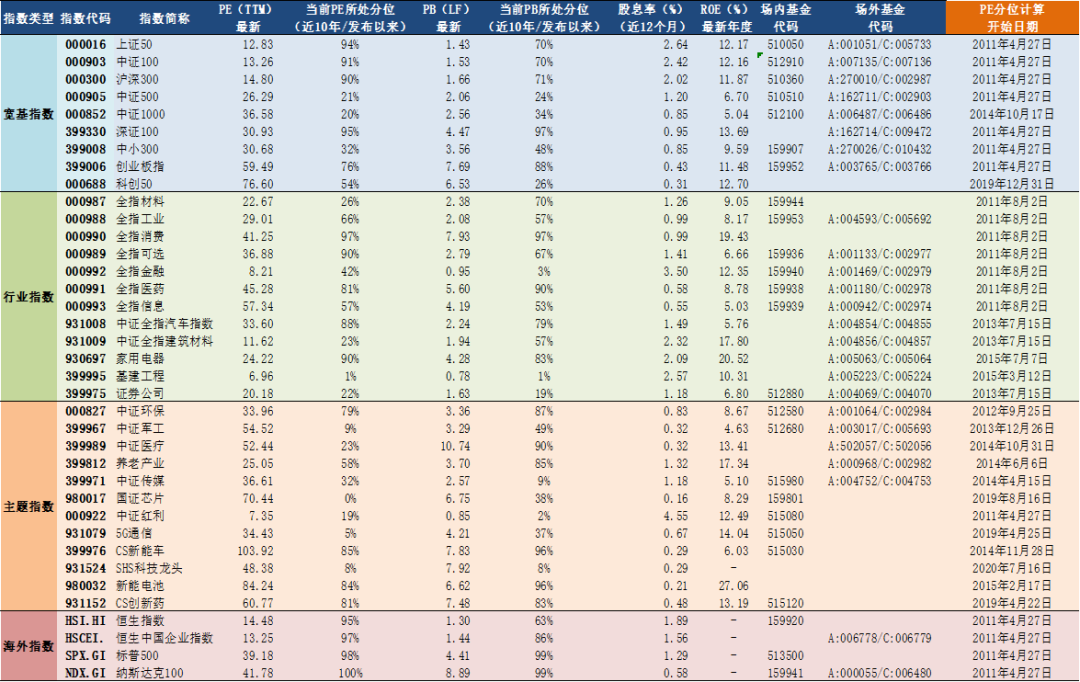

✔其次从A股来看,纵观国内外,A股相对来说已比较便宜, 2800点以下也是一个相对的政策底,故降回2700点的概率非常有限,在一季度经济底、市场底包括政策底均已出现的情况下,后面在流动性宽松和盈利逐渐修复的背景下,将更有利于A股的表现。(详情戳下方视频查看)

虽然现在转债从整体估值来看依然偏高,但长盛基金固定收益部副总监杨哲分析认为,其高溢价的风险已经得到很大程度释放,分阶段和不同的价格区间来看,一部分优质标的的估值,尤其在120以下部分的估值,已处于合理区间,绝对价格显现出配置价值。另外,从近几日转债指数的涨跌幅和股指对比来看,判断出配置资金和抄底资金已在逐渐买入一些优质标的,考虑到股市盘整期布局中长期投资机会,在券种选择上将重点关注结构化机会,配置上加大内需力度,回避外需。

聚焦转债投资机会,长盛基金固定收益部副总监杨哲表示,综合考虑A股各个方面的因素,预计A股的回撤空间非常有限,可转债因其性质具有股债双重属性,进可攻,退可守,而当下转债股指已经历了三周的估值调整,大部分风险得到释放,作为左侧布局的资产,目前正可以优选个券进行布局。

在具体选券的思路上,主要的逻辑是重视结构化的机会,从中长期的角度优选景气改善有持续性的行业配置。同时,一定要考虑盈利支撑,那些收入、利润边际上能够改善的行业将是配置重点。在配置上要更加均衡,重点关注内需,回避外需产业,毕竟欧美虽然经济重启,但不管是进度,以及会不会有一些波折还不能确定,所以更重要的配置放在大内需的行业上,这中间包括一些大消费、医药、汽车、大金融、休闲食品、必须消费、教育、农业、新基建等等,再就是一些不受疫情影响甚至受益的包括快递、游戏、在线业务等等。从科技的角度,一些国产替代的行业,欧美复工复产后的苹果产业链等,可以适度谨慎配置一些龙头确定性的个券。

银河证券数据统计显示,截至5月22日,近一年来长盛基金固定收益部副总监杨哲管理的长盛可转债基金A类净值增长率为16.45%,同类排名8/31;C类净值增长率为16.35%,同类排名3/18。从一季报中也可了解到,长盛可转债基金坚持稳健操作思路,在经济放缓、疫情扰动及逆周期调节政策加码局面下,把握市场调整机会,灵活调整股票和可转债资产仓位,精选配置行业景气持续改善、盈利增长确定、估值水平合理的个股和转债,减持了部分涨幅过高品种以锁定收益;同时,积极参与可转债新券的发行申购,增厚组合收益。

来源:中国经济网