来源:小5论基

现在的投资者言必称自己是价值投资,但是如果深究一下到底什么才是真正的价值投资,我相信有不少人会直接一滴冷汗。

那么今天我就来给大家介绍一位公募界以价值投资闻名的基金经理,让大家看看真正的价值投资是什么样的。

这位基金经理就是博时基金的王俊。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,王俊,CFA,2008年从上海交通大学硕士毕业之后就加入了博时基金,历任研究员、金融地产与公用事业组组长、研究部副总经理兼金融地产与公用事业组组长、研究部总经理兼金融地产与公用事业组组长等职务。2015年1月开始担任基金经理,有12年的证券从业经验和5年以上的公募基金管理经验。

现任博时基金研究部研究总监,以及博时主题行业、博时新兴消费主题、博时沪港深优质企业等基金的基金经理。

作为中生代基金经理的典型代表,王俊的投资体系成熟。

从投资理念来看,他主要从两个维度来考虑投资决策,分别是胜率和赔率。从胜率角度,他会去寻找那些总量仍然有增长的行业,或者行业中那些竞争结构改善的机会;他还会通过自下而上的个股研究,去寻找高胜率的机会。从赔率角度,他主要就是看估值,并从基本面驱动和交易面驱动这两个维度去看估值。

从投资风格来看,王俊属于深度的价值投资,估值水平的合理性是其投资的准绳。他的投资个股集中度较高,换手率较低,并且较为偏好大中盘风格;他注重行业轮动,选股能力突出,重仓股相对行业的超额收益突出;他较为看重投资的独立性,不熟悉的领域坚决不做投资,也避免从众。而其勤奋的投研经历更是使其成为一位有技术的防御型选手。

对这个基金经理有了些许概念之后,我们再来看下他管理的基金的情况。

限于篇幅,今天的文章我就以他管理的最为典型的两只基金为例来说明,这两只基金分别是博时主题行业和博时新兴消费。

我们先来看下第一只的博时主题行业(160505):

博时主题行业这只基金成立于2005年1月6日,看上图就知道这不是一只普通的基金:

从2005年到2015年的业绩,10年10倍,最高时候甚至高达10年12倍;从2005年到2020年的业绩,15年16倍,2月份最高点的时候甚至15年16倍;另外还有个标签我之前讲主动基定投的时候讲到过,叫做“屡创新高”。

总而言之我是一直把这只基金作为博时的“旗舰基金”的。

你们都懂的,能被选中管理公司旗舰基金的都是厉害角色:王俊正是因为研究能力突出被选中并于2015年1月22日开始接管这只当时已经“名满天下”的基金。

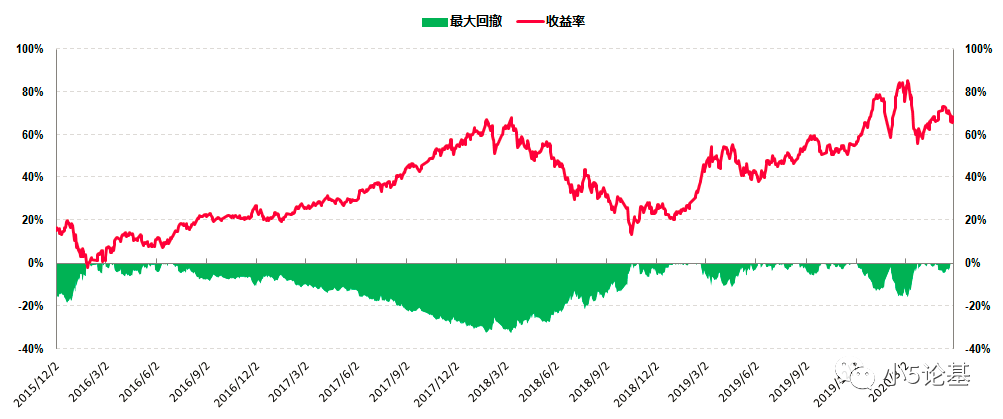

上图是王俊管理这只基金期间的收益回撤情况:

从收益率的角度,这只基金在王俊管理的5年多时间内(2015年1月22日至2020年5月26日),总收益率为68.48%,折合年化收益率为10.25%;

从风险控制的角度来讲,这只基金在王俊管理期间的历史最大回撤为-36.42%,这个历史最大回撤发生在2015年大牛市之后的股灾中。这个最大回撤还是很优秀的,毕竟当时浓眉大眼的沪深300都回撤了-46.70%。

可以说,王俊在接管这只基金5年多的时间里很好的秉承了这只基金的价值投资策略,并且继续把这只“旗舰基金”带向了更高的高峰。

当年以新人姿态直接成功接管这只百亿级别的明星基金,也足以证明基金经理王俊的非凡实力。

而正是这种非凡的实力,才让他在短短的5年多基金经理职业生涯内,6次荣获业内权威奖项,包括“五年期开放式混合型持续优胜金牛基金”等3次金牛奖和“三年期分红基金金基金奖”等3次金基金奖。

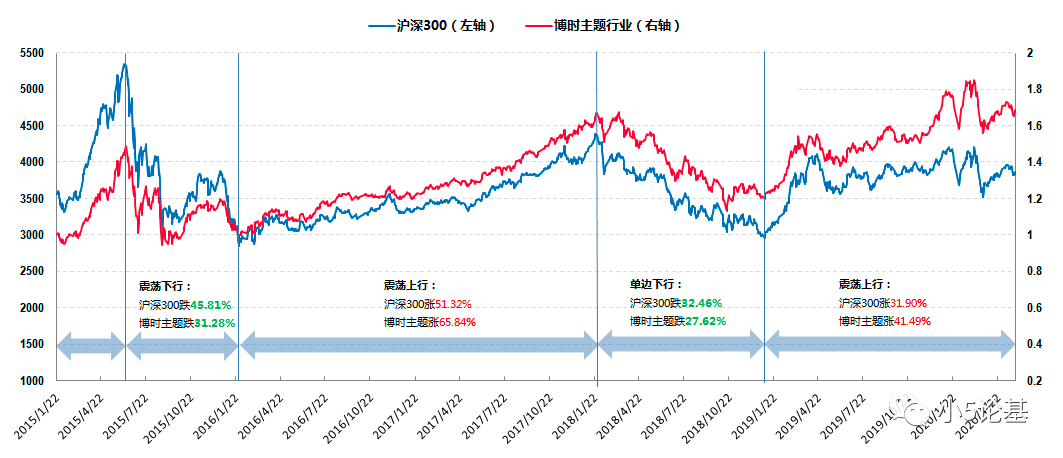

既然说到沪深300了,那我们再来看个基金和沪深300指数的对比图:

这个图是博时主题行业和沪深300指数的同时段对比图,时间跨度为2015年1月22日至2020年5月26日,起点为王俊开始管理这只基金的2015年的1月22日。

从图中大致可以看出沪深300指数在这段时期内经历了五个阶段,分别是:2015年1月到2015年中的大涨行情,2015年中到2016年初的大跌行情,2016年初到2018年初的震荡上行行情,2018年初到2019年初的震荡下跌行情,2019年初至今的震荡上行行情。

我们来对照看下:

第一阶段的大牛市行情期间,沪深300大涨50.07%,博时主题行业同期的涨幅为45.62%;

第二阶段在牛市过后的下跌行情中,博时主题行业以同时段-31.28%的跌幅大幅跑赢了沪深300的-45.81%;

第三阶段的白马蓝筹价值股行情下,博时主题行业依然以65.84%的收益率继续大幅跑赢沪深300的51.32%。

第四阶段全市场下跌行情下,博时主题行业以同时段-27.62%的跌幅跑赢了沪深300的-32.46%;

第五阶段风格切换成长风略起的行情下,博时主题行业更是以同时段41.49%的涨幅跑赢了沪深300的32.89%;

不知道大家注意到没有,在以上跌宕起伏的五个时间段内,除了第一阶段的半段大牛市博时主题行业略跑输沪深300之外,其余时段不管涨跌都是跑赢沪深300指数的,而且好几个时段都是大幅跑赢指数。

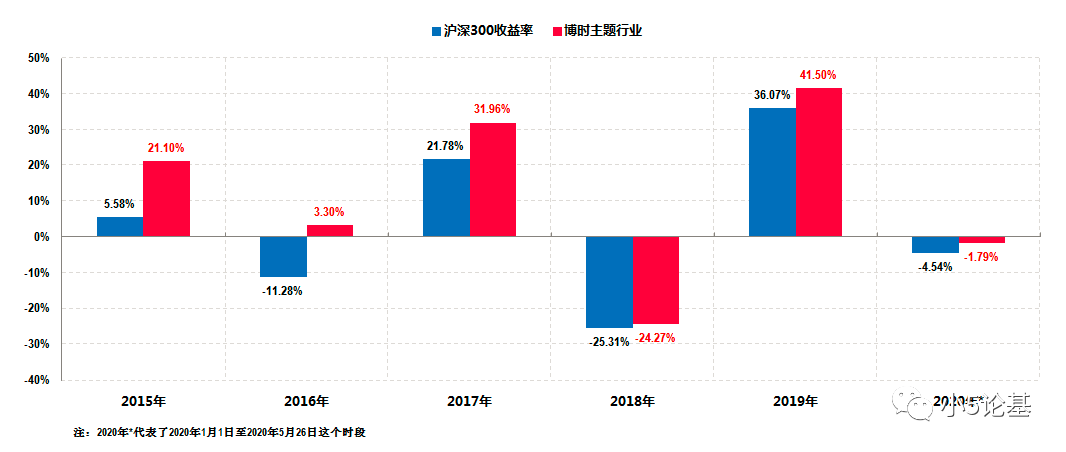

这一点或许从下面这个图看起来大家更有感觉一些:

上图是按照博时主题行业和沪深300的年度收益率比较图。

对照这图,可能个别老粉小伙伴还有点印象,这只名为博时主题行业正是一只连续五年都跑赢沪深300指数的主动基金,这个特点专业的说法就叫做业绩的持续性较强。

额外插个话题:请问基于这项特性,你们有什么大胆的想法呢?可留言板见。

接着我们再来看另一只基金博时新兴消费主题(004505):

博时新兴消费这只基金成立于2017年6月5日,是王俊领衔管理的一只基金。

我们简单来看下这这只基金的收益回撤情况。

从收益率的角度,这只基金在王俊管理的3年左右时间内(2017年6月5日至2020年5月26日),总收益率为82.90%,折合年化收益率为22.50%;

从风险控制的角度,这只基金在王俊管理期间的历史最大回撤为-27.15%,这个历史最大回撤发生在2018年。

别的我也不展开讲了,放一个与博时主题行业以及沪深300指数的归一化图大家体会一下即可:

长期下来,博时主题行业和博时新兴消费都大幅地跑赢了沪深300指数。

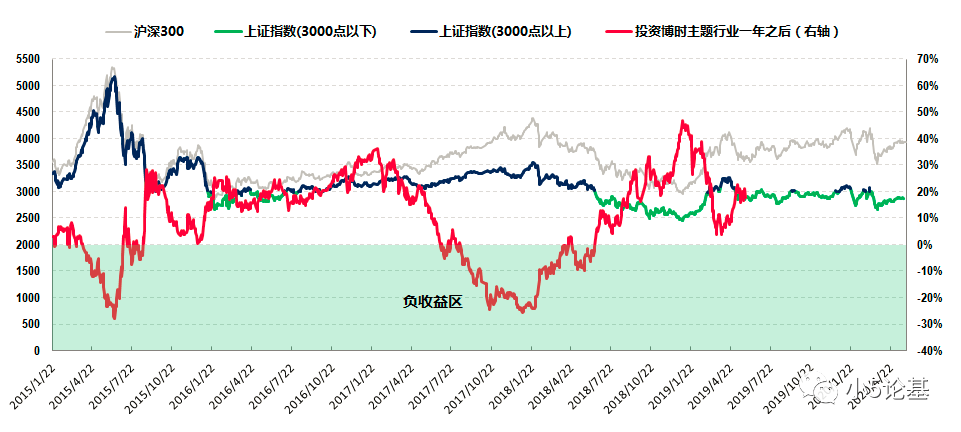

我们顺势再来做个简单的盈利概率分析。

上图的红色曲线展示的是投资博时主题行业一年之后的收益率情况,数据时间段为2015年1月22日至2020年5月26日。

我们简单来看几组数据:

从盈利收益率的角度来看,投资博时主题行业一年之后的最高收益率为46.97%,最低收益率为-27.65%,平均收益率为9.38%,中位数收益率11.89%。

从盈利概率的角度来看,直接投资博时主题行业一年之后的历史盈利概率为71.31%。

这个盈利概率看起来非常普通,但是这不是关键,关键是如果是在低于大盘3000点的情况下投资的,则其历史盈利概率将上升为100%。

继续看图,大家甚至可以试着自己解读一下:

上图叠加了沪深300的估值概率分位图,我再给一个提示信息:在低于沪深300的估值概率分位30%的情况下投资博时主题行业的历史盈利概率为100%。

作为一个参考,目前上证综指又到2800点左右了,并且沪深300指数的估值概率分位则在30%左右(5月26日的估值概率分位为31.98%)。

严谨起见,我还是需要提示一下风险,盈利概率是基于历史数据算出来的一个统计值,一种概率,但是不代表未来的业绩。

话说讲到概率的话,我再给大家看一个概率相关的图:

上图来自天天基金网,展示了博时主题行业这只基金近3个月排名的百分比排名情况。

可能很多人都有这方面体会,价值风格特别是深度价值风格在这一两年内都是不太受待见的,看上面百分比排名就知道,基本都在垫底位置,但这不代表这种风格的失效,如果逆向思考一下的话,目前垫底的位置反而可能是逐渐介入的良机。

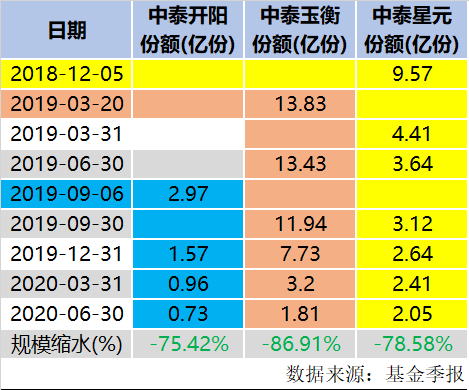

在这一点上我们或许可以看看机构的动向:

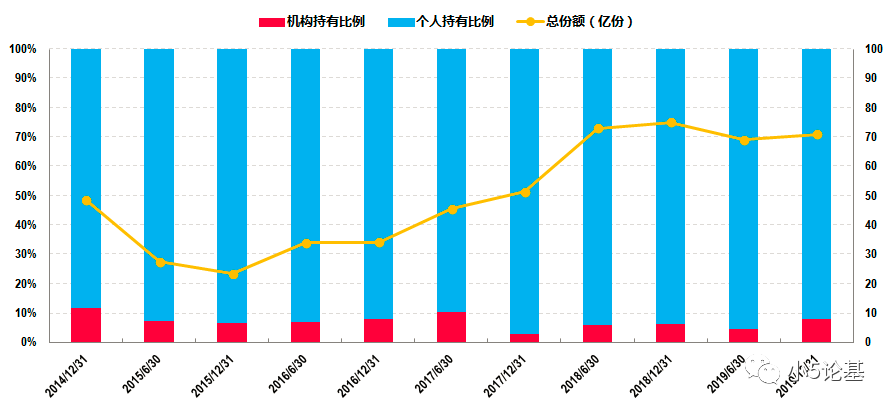

上图是投资人结构图,显示了博时主题行业这个基金的投资人结构。

从图中可以看出,在基金总份额逐级攀升的基础上,机构持有比例在这两年也是在慢慢增长的,简单换算一下的话可以知道机构的份额其实是一直在增加的。

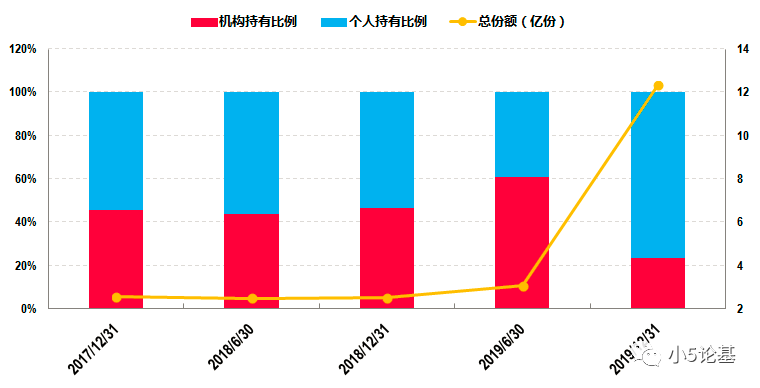

再看一下博时新兴消费主题的投资人结构图:

这只基金的规模相对较小,同样简单换算一下的话,机构的份额也是一直在增加的。

由此足见机构对基金经理是非常认可的,而他的博时主题行业也几乎可以作为配置深度价值的首选之一。

讲到这里就差不多可以结束了。

最后我在网上找了一段基金经理王俊对投资中赔率和胜率的看法,分享给大家并结束本文:

“在我自己的研究框架下,我尽量去多做一些高赔率,中高胜率的投资;少做一些低赔率,高胜率的投资。

我给自己设立一个相对清晰的投资目标:每年相对沪深300取得相对不错的超额收益。从我自己的经历看,长期达到这个水平,在市场上不会差。对于绝对收益产品,我考虑的风险预算,回撤考虑更多一些。

我尽量避免参与那些赔率很低,看上去胜率很高的投资。在投资中的表现上,我可能不会那么“合群”。当市场很疯狂的时候,我们尽量小心翼翼的,把板凳尽量往门口挪。”