大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

来源:小5论基

医药类基金特别是主动型的医药主题基金近一年多来的英明神武估计不用我多说大家也都能深刻体会到,本来这个话题我讲的次数已经足够多了,但是这依然抵挡不住星球小伙伴们生生不息的求知欲和蠢蠢欲动的探索欲。

比如这样的:

这个话题成功引起了我的注意,所以今天我就来讲讲这只叫做上投摩根中国生物医药基金(QDII)的医药主题基金——一只颇为“特别的”医药主题基金。

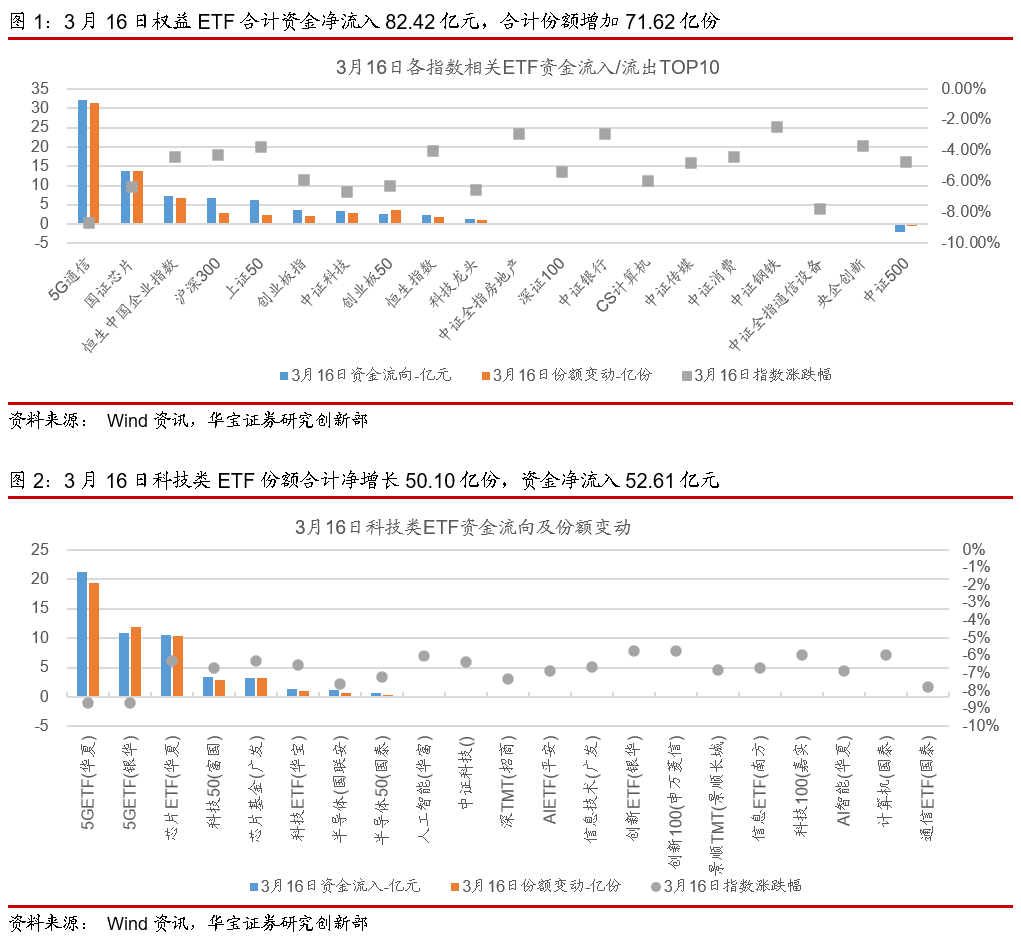

我们先来看第一个图:

上图数据来自天天基金网,截止今年一季度末,显示了上投摩根中国生物医药基金2019年以来的规模变化情况,从中至少透露出这只基金的两个特别之处:

第一个特别之处是这只上投摩根中国生物医药基金是由上投摩根智慧生活灵活配置混合型证券投资基金转型而来,转型始自2019年2月22日。

第二个特别之处是这只基金自转型以来从一只小微基金的迷你规模增长迅猛,至少从规模的角度已经证明这只基金已经转型成功了。

我们再来看下上投摩根中国生物医药基金(001984)自转型以来的收益回撤情况:

从收益率的角度,这只基金在2019年2月22日至2020年6月11日这段时期内的收益率为108.01%,折合年化收益率为75.56%;

从回撤控制的角度,这只基金在上述时段内的最大回撤为-10.22%。

如果综合收益回撤来看这只基金的话,那其特别之处就在于,这是同期表现“特别好”的一只医药类基金。

我们继续来看这只名为上投摩根中国生物医药基金(QDII)的其他特别之处。

比如我相信你们一定早就注意到了这只基金的名字的特别之处:带个QDII的后缀。

这当然不是用来彰显其高大上的,而是代表着这只基金的产品类型就是QDII基金。

我就不解释QDII基金是什么了,从其投资范围来看,上投摩根中国生物医药基金(QDII)是可以同时通过A股、港股通和QDII三种渠道来进行投资的,这项稀缺的功能别说特别了,在业内都是非常少见的。

有很多小伙伴可能不知道这个功能到底意味着什么,简单来说就是,这只基金除了可以买A股以及通过港股通买港股,还可以通过QDII额度去参与非港股通的标的的投资。

这一点从其投资思路也可见一斑:在考虑A股细分行业龙头的基础上,在全球(请注意是全球)生物医药行业中择优配置,可投资于即将上市的港股中国生物医药科技龙头。这相比一般的医药主题基金选股范围和弹性都更大。

上图是上投摩根中国生物医药基金最新的2020年一季报的十大重仓股。

从图中可以看到其港股的占比还是比较高的,并且这应该是我看到过的医药类基金里面港股占比相对较高的基金了。

事实上这又是一个特别之处。

数据来源:东财Choice,2015/08/17~2020/06/12

上图是代表A股医药的申万医药生物指数和代表港股医药的恒生医疗保健指数的对比图。

从图中可以看出这两个指数并不完全一致,或者专业一点的说法是A股和港股医药指数的相关度并不高,更确切一点来说,自2015年8月以来两者的相关系数仅为0.61。

我们都知道投资港股市场的最佳方式就是去买那些A股买不到的优质品种,而其中非常重要的一大类就是在港股上市的优质医药板块的公司。

上投摩根中国生物医药基金还有一个隐形的特殊之处,就是它还是一只混合型证券投资基金(QDII),其股票仓位最低可以降至50%,所以理论上来说它不仅可以做逢高减仓,也可以去动态的寻找低估值的好公司,并且还能多地市场之间做轮换。

当然这都取决于基金经理的能力。

讲到这里我们有必要来看下这只基金的基金经理。

方钰涵,毕业于复旦大学,新加坡、意大利留学经历。2013年到2015年分别在兴证资管和国泰基金担任医药行业研究员。2015年6月起加入上投摩根基金担任医药行业专家。2018年8月起担任基金经理,具有超7年的证券从业经验。现任上投摩根中国生物医药基金(QDII)以及上投摩根医疗健康的基金经理。

细心的小伙伴可能会发现,虽然基金经理方钰涵的基金管理经验不长,但是管理的这两只不同类型的医药主题基金不管是业绩还是回撤控制都是可圈可点的。

并且,她并不是一个人在战斗:上投摩根国内权益研究团队还拥有3名平均从业年限超过8年的医药行业投研专家提供A股和海外的研究支持,其中有一名行业专家来自上投摩根香港,专门负责港股医药消费的研究工作。

以国际视野掌握中国医药行业的投资契机,我想这大概就是这只基金背后的投研团队的特别之处吧。

说起来医药行业本身就是一个比较特别的行业,具有非常“特别”的投资价值。

比如说,医药行业不管古今中外,短中长期的空间都很大,这点我就不细说了,你们都懂的。

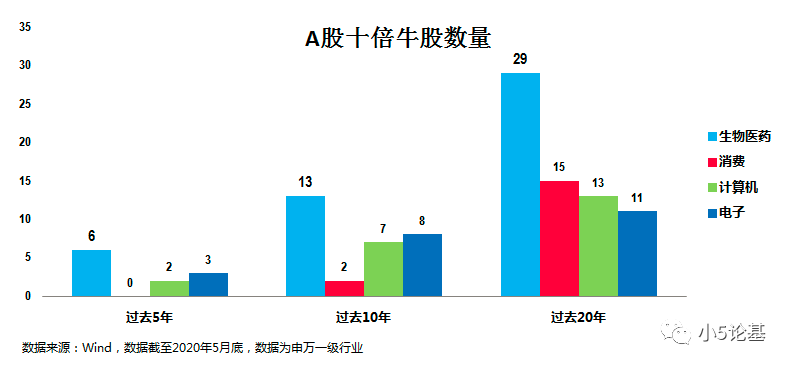

再比如说医药行业向来是牛股辈出的:

再再比如说医药行业本身就是一个攻守兼备的行业。

因为医药行业中既有中药、化学制药、医药商业这样的防御型细分子行业,也有医疗器械、医疗服务、生物制品这样的进攻型细分子行业,并且两部分不管是公司数量还是市值规模都足够多和足够大。再叠加港股市场(甚至美股市场)的话那容量就更大了。

讲了这么多,我知道大家肯定还有一个最终极的问题:医药板块现在正在风口上,那还能买么?

这个问题我先把话筒交给上投摩根中国生物医药的基金经理方钰涵,以下综合自她的公开访谈记录:

医药板块非常特殊,其基本面具备“确定性、持续性”,而投资上具备“多样性、异质性”的特点,长期投资或许是争取医药行业投资回报的有效方式。

展望后市,在宏观经济面临下行、A股整体盈利相对低位的情况下,市场对于长期确定性高的医药板块仍有较强的配置需求;在全球优质标的稀缺的情况下,海外资金的持续流入有望继续推动医药行业估值水平;虽然过去部分公司涨幅较高,但通过行业的深入研究和主动选股,整个行业仍然可以找到不少创造超额收益的机会。

而我的建议则是:

如果你是长期看好医药板块的,那不妨弱化择时,买入并长期持有(buy and hold策略),或者至少可以先买一点;

而更稳健并且不用担心买在高位的方式,则可以用我每月一提的长期定投方式。可以确定的一点是,医药板块是最佳定投板块之一,而主动型的医药主题基金则是投资医药板块的较好标的。

最后我用今天的标题呼应一下今天的问题:一只特别的医药基,送给特别的你。

所以我想此时此刻这个问题应该已经不是问题了吧。