《投资者网》曹璐

在沉寂了一段时间后,颇受争议的诺安成长再度回归大众视野。

近期,随着A股市场半导体板块的强劲表现,以投资半导体板块为主的诺安成长净值也水涨船高,由原本处于垫底的排名火速飙升1400余名,此番“领涨”态势也让其掌舵者蔡嵩松重获基民追捧。

但对于不同基金却同样重仓半导体行业的管理方式而言,蔡嵩松能一而再、再而三地让投资者“埋单”吗?

诺安成长“绝处逢生”

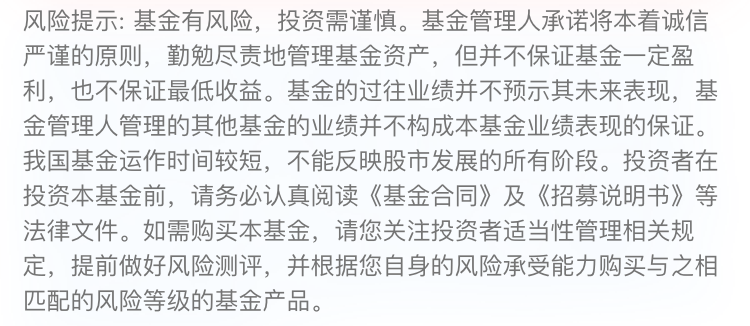

今年5月中旬以来,A股半导体板块一路震荡拉升,接连多日的强势上涨引起市场广泛关注。数据显示,5月11日至6月23日,半导体指数一扫前期阴霾,区间累计上涨29.72%。受益于这一板块的崛起,重仓半导体行业的基金也涨势骤起。

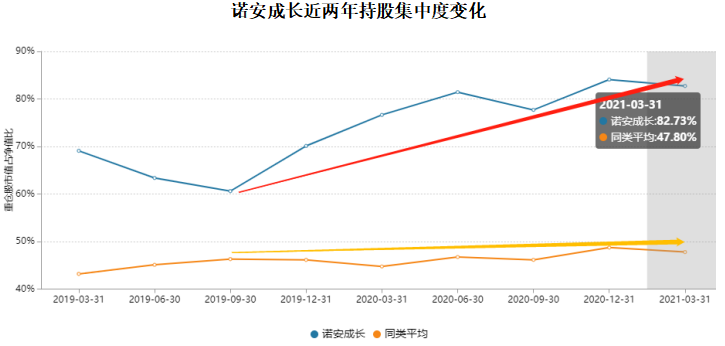

Wind数据显示,诺安成长同期上涨超过30%,单日收益率更一度超过8%。凭借此番上涨,其在同类可比的1654只基金产品中,排名从5月10日的1565位迅速飞升至第160位。

这一亮眼表现,让今年一季度表现平平的诺安成长再度登上热搜,其基金经理蔡嵩松更是受到不少投资者的调侃。“今天属于蔡总”、“又是全场消费由蔡公子买单的一天”……这样的言论在股吧和微博随处可见。

作为一只主动权益类基金,诺安成长实际上并不是“半导体主题基金”,但此前却因为过于集中持股半导体行业的投资风格、以及“过山车”式的投资体验等引发了投资者及业内的数次热议。

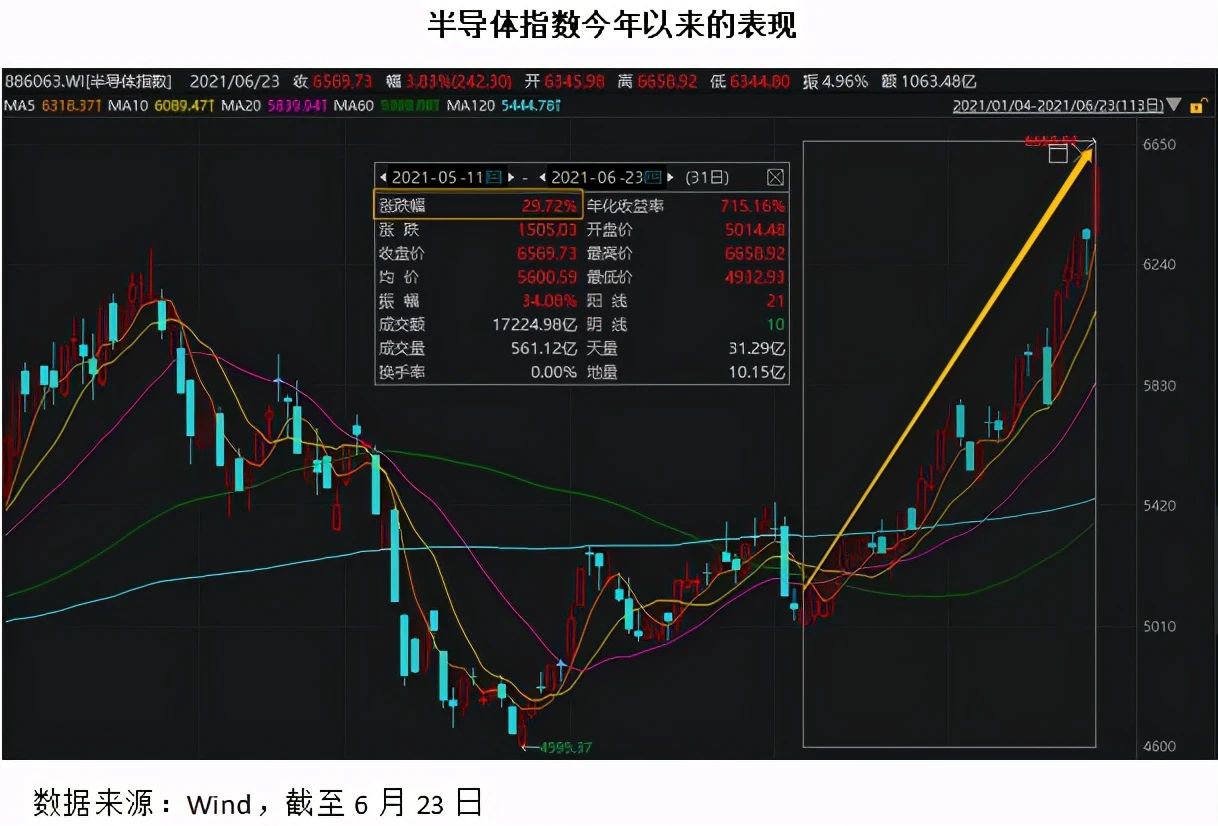

据定期报告及Wind数据显示,从2019年三季度以来,诺安成长的持仓集中度在不断提高,2020年保持在80%左右。截至2021年一季度,该基金的前十大重仓股合计占基金净值比为82.73%,而同类产品的平均值仅为47.80%。

不过,成也萧何,败也萧何。正是由于高度集中半导体行业,导致产品净值波动过大,蔡嵩松也“被迫”在投资者口中的“蔡总”和“蔡狗”之间来回切换,甚至出现了市场上流传甚广的回应图片:“你们不要赚了钱就叫我蔡总,亏了就叫我蔡狗”。

针对该回应的真实性,一名接近诺安基金的业内人士对《投资者网》予以否认,“那张图不是蔡经理本人回应的,而是网络P图。除了今日头条以外,微博、抖音或者是其他平台有关于蔡经理的账号都是假的。”

在谈及基金频上热搜的现象,该人士表示,公募基金的“出圈”并不是某一个基金经理个人造成的,首先是近两年来基金赚钱效应突出,让许多不了解基金的投资者对基金收益率有了较高的期待,业绩波动让其成为了街谈巷议的话题。此外,投资者的逐渐年轻化以及互联网的广泛传播等原因也“放大”了这一局面。

“克隆”做法引起争议

实际上,蔡嵩松作为极具争议的基金经理,其一举一动深受市场关注也在所难免。。

今年一季度,资本市场震荡幅度加大,不少基金经理也依据行情的变化进行调仓。但蔡嵩松管理的诺安成长在持仓方面几乎未有明显的变化,对比2020年年报数据及2021年一季度数据可以看到,前十大重仓股完全一致。

面对这一情况,有投资者调侃道,“蔡经理‘稳如泰山’,诺安成长混合已经可以拿来替代半导体ETF,来反映半导体板块的股价走势。”也有投资者表示,“跌了也不调仓,根本就没操作。”

对此,蔡嵩松直言,“从表面上看可能我很少操作,前十大重仓没怎么变,但是背后是对产业的求证,对于全球经济的把握;对于自己持仓的单只股票的涨跌,要放在更长的时间里看。很多时候不变,比变更难做到。”

不过,蔡嵩松对半导体行业的看好显然不仅局限于“很少调仓”。公开资料显示,除了今年5月接任的新基金外,蔡嵩松还管理着诺安成长和诺安和鑫两只混合型基金产品。前者的比较基准为“中证800指数收益率×70%+中证综合债券指数收益率×30%”;而后者的比较基准为“沪深300指数×60%+中证全债指数×40%”。

虽然业绩比较基准并不相同,但《投资者网》将两只基金产品的管理情况进行对比,发现二者相似度极高。

从行业配置来看,2020年年报数据显示,诺安和鑫在半导体行业(以申万二级行业分类)占比高达79.97%,而诺安成长为73.43%。2021年一季报数据显示,二者不仅前十大重仓股完全一致,且前十大重仓股合计占基金净值比均在82%至83%,甚至连关于基金的投资策略和投资分析,二者也呈现“复制粘贴”的状态。

从这个角度来看,诺安和鑫俨然可以说是“诺安成长二号”。在翻阅基金吧时,《投资者网》也注意到有投资者提问:“诺安和鑫和诺安成长有什么区别,二者的持仓差不多。”

资深媒体人房女士表示,受到固有的投资风格和个人精力等因素影响,一些基金经理在管理多只基金时,很难做到差异化管理,导致不同基金的重仓股呈现换汤不换药的“同质化”现象。此外,股票集中度高、且持股重合会带来风险和收益的集中,也加大了基金投资风险。

无奈还是为了“流量”

今年5月22日,蔡嵩松正式接管诺安创新驱动,这也是他从业三年来管理的第三只混合型基金。那么,这只基金会变成第三只重仓半导体的基金吗?不少投资者在股吧预判:“全部调仓半导体”、“如果我没有猜错,这个也是半导体的持仓”。

诺安基金则表示:“基金经理的成长经历、教育背景,以及后期投资的经历都会影响他对投资的理解和看法。蔡经理擅长对芯片有研究,坚信半导体行业前景光明,要做科技最锋利的矛,所以在其管理的诺安创新驱动也将是一只掘金科技的基金。”

不过,如果蔡嵩松管理的基金均是重仓半导体行业,且前十大重仓股也一致的话,为何要再度接管新产品呢?

一位专注基金投资多年的基民表示,诺安创新驱动近年来规模逐渐“迷你”化甚至在“清盘”边缘徘徊,交由蔡嵩松管理或许是出于“流量”等方面的考量,以“克隆”其管理的前两只产品规模暴涨的“成功案例”。

Wind数据显示,截至5月22日,诺安创新驱动自2015年6月18日成立以来累计净值增长率仅为24.3%,在469只同类基金产品中排名第357位;产品规模也从当时的61.7亿元一路下滑,截至2021年一季度末,其合并规模仅有1.3亿元,其中,A类仅0.25亿元。

另一方面,蔡嵩松于2019年一季度陆续接管诺安成长和诺安和鑫以来,前者的规模从2019年6月底的10.7亿元暴涨至2021年一季度末的271.1亿元,翻了25倍左右;后者的规模也从0.81亿元上涨至58.3亿元,大涨70倍有余。

该基金研究人士认为,基金公司是靠基金规模提取管理费赚钱,因此会更关心如何做大基金规模,而普通投资者往往在短期业绩排名和风格转换面前跟风买入。带有巨大关注度的蔡嵩松不仅已经具有较大的优势,也是诺安基金旗下“最拿得出手”的权益类基金经理了。

Wind数据显示,截至目前,在诺安基金旗下37只主动权益类基金(涵盖偏股混合型、普通股票型、灵活配置型基金,且合并份额)中,蔡嵩松管理的两只产品分别排名前两位,其中诺安成长是公司旗下唯一一只百亿级别的权益类基金。此外,还有21只基金产品的合并规模不足2亿元,占比近60%;13只产品不足亿元,8只产品甚至低于5000万元。(思维财经出品)■