新浪财经2020中国基金业高峰论坛暨基金业致敬资本市场30周年云端峰会7月9日(周四)举行。肖钢、王忠民、刘晓艳、江向阳等大佬热议行业发展,史博、于善辉、陈一峰、王俊等解析下半年策略。

【大咖在线互动直播:牛市来了吗?风格切换了吗?】

风格切换了吗?|张玉龙(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师):曲折复苏风格切换,金融周期优势重现

风格切换了吗?|樊继拓:资金驱动,消费泡沫化

信弘天禾铁文龙:FOF打破资产荒,大类资产不可忽视的新标配

风格切换了吗?|张夏(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师)(金麒麟分析师):重估与分化:权益大时代的投资主线

易方达基金成曦:创业板投资趋势分析

首席经济学家杨成长、邵宇:创业板改革对要素市场改革有何意义?

风格切换了吗?|陈果:新高之后,再论复苏牛

博时基金金晟哲:乘风破浪突破3000点,牛市来了吗?

首批创业板基金来了!涨跌幅20%后怎么投?

来源:中欧基金

原创 小欧

这几日,A股似乎散发着牛市的气息~

截至昨天,沪指连涨6个交易日,涨到3000点,涨到3100点,到如今涨到3300点,一路高歌猛进,最高单日涨幅5.71%。

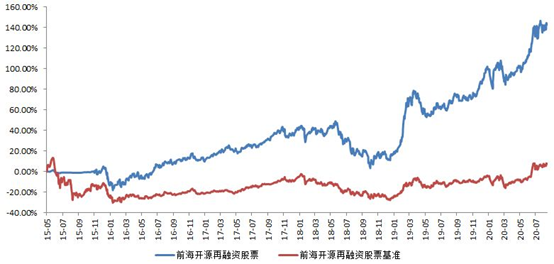

(上证指数近期涨跌表现,来源wind)

创业板指涨势也非常喜人,截至2020/7/7,收于2591点,创近4年新高(wind)。

(来源wind,统计区间:2019/1/1-2020/7/7)

那么问题来了,创业板试点注册制,首批创业板战略配售基金来了,现在上车适合吗?

中欧创业板两年定开混合基金正在火热发售中!点击文末“阅读原文”,一键认购。

关注中欧创业板两年定开混合的五大理由

1、好板块:创业板成长风格鲜明,板块长期向好、景气度高!

2、好时机:注册制下,更多优质公司加快上市,机会更丰富!

3、好稀缺:首批可参与创业板战略配售的基金

4、定位准:80%以上非现金基金资产投资创业板股票资产,专注!

5、团队牛:基金公司经验丰富,旗下主动权益基金投资创业板规模超148亿!(截至2020 一季末)

强大投研支持,持仓创业板的前十大个股今年来平均涨幅近50%(wind,截至2020/6/29)

截至7月5日,创业板改革并试点注册制IPO申报企业已达187家,而且IPO企业在新规下从启动发行到完成上市最快可以在3周内完成。(数据来源:上海证券报)

眼看IPO企业们就要来了!这些问题你都懂了吗?

注册制后的创业板怎么投?

如果牛市来了,现在适合上车吗?

新基金未来看好哪些行业?

昨天午间,中欧创业板的拟任基金经理许文星做客微信直播间,在线解答了广大投资者疑问。小欧今天整理其中精华部分,关于新基金未来运作/策略等干货都在这里!

拟任基金经理 许文星

上海交通大学计算机硕士,AI、机器学习方向,成长股中的价值选手,注重安全边际,善于捕捉成长股“拐点”。注重风险收益比,行业配置均衡。从业来平均年化回报17.42%(wind,截至2020年6月底)

现在适合买新基金吗?

1

如果牛市来了,买入中欧创业板两年定开混合基金合适吗?

许文星:创业板两年定开基金适合作为中长期的投资工具,一方面创业板本身汇聚了代表新兴产业方向的科技、医药、新能源等行业领域,长期发展空间较好;另一方面,两年定开相对长期持有的产品设定,也尽量避免了投资中受到情绪影响追涨杀跌带来的额外损失,叠加战略配售等收益增厚机会,力求进一步力争提高投资者的盈利体验。

中欧投研团队整体对于成长行业和个股的深度研究,将竭力为投资者创造更高的超额收益。

2

今年创业板涨这么多,创业板基金还能买吗?

许文星:创业板今年以来涨幅较大,从短期来看体现了市场的热度,对于一些长期增长确定性高的公司,局部出现了一定的估值溢价;但从长期角度看,更反映了一个很强的市场共识就是对于新兴产业的偏好。这个共识的产生有很强的时代背景,它与人口周期、产业周期、经济周期息息相关。

过去的主要生产要素中,土地、劳动力和资本要素能够创造的回报率在边际下降,而技术、专利、数据、品牌等无形的生产要素正在创造出越来越多的价值,这也是我们对创业板相关的上市公司长期保持乐观的最主要原因。

创业板注册制改革后,

有什么不同,未来怎么投?

3

注册制改革后和改革前最大区别是?

许文星:注册制改革我们预计会带来两块主要变化:

第一是上市公司数量变多,主动投资和深入研究对于收益的影响更大,个人投资者选股难度可能会有所上升;

第二是上市门槛降低,有更多的公司在成长期的早期就可以上市,投资者有机会更好地分享到这类企业快速增长带来的股东回报。

4

股票仓位范围多少?以什么行业为主?

许文星:基金资产中用于投资股票的占比在60%以上,其中投资于创业板股票资产占非现金基金资产的比例不低于 80%。

未来,本基金将重点关注软件、医药和半导体行业。根据组合行业特征,目前可以明确方向且更为关注的长期赛道有:创新药,医疗器械,以软件为代表的企业服务,以互联网、传媒为代表的5G应用,以物联网、智能车为代表的硬件创新。

总的来说,会采取行业分散、个股分散的配置方式。

5

中欧创业板关于打新和战略配售这块如何理解?

许文星:中欧创业板两年定开混合这只基金,定位明确,基金资产的60%以上投资股票,其中投资于创业板股票资产占非现金基金资产的比例不低于 80%,力争分享注册制改革红利;

打新增强方面:注册制改革后,创业板上市的企业数量更多,打新这块有望给基金整体增厚收益;

战略配售方面:本次发行的创业板基金可以参与战略配售,战配企业质地较好,有望增强基金收益。

6

注册制新政下,如何挑选优秀企业?从哪几个方面考量?

许文星:注册制背景下,上市公司数量变多,对于企业价值判断显得尤为重要。我们将重点着眼于企业商业模式的可持续性,竞争环境中核心竞争力,以及为股东持续创造收益的盈利能力等几个角度,去挖掘各行业中能够持续为股东创造复利回报的优质企业。

涨跌幅限制扩大至20%,

基金的风险怎么控制?

7

创业板注册制改革后,涨跌幅扩大至20%,未来如何控制回撤呢?

许文星:针对于创业板潜在存在的波动,我们将通过几个方面来进行风险控制:

1)板块层面,我们将根据估值高低进行行业配置动态调整,当板块估值处于较高水平时考虑低配,以规避板块层面的估值风险;

2)个股层面,将通过相对分散的持仓来分散非系统性风险,结合公司估值的安全边际进行组合配置;

3)最重要的风控还是来自于对于个股基本面的深度研究,通过寻找真正具备竞争优势的企业,在基本面层进行风控是最好的控制回撤手段。

8

对于普通投资者来说,两年封闭期意味着什么?风险如何?又有哪些优势?

许文星:对于普通投资者而言,两年封闭期确实牺牲了短期的流动性,但从收益的角度而言,又带来了几方面的优势。

一方面,相对长期的持有避免了短期情绪造成的追涨杀跌,有望提升持基盈利体验;另一方面,我们在投资过程中可以利用封闭基金的优势,更大程度的去参与战略配售、定向增发、大宗交易等以折扣价格获得优质企业股权的机会,这些折价的部分可以积累更高的收益空间,也会最终转化为持有人的投资收益。

9

基金买入创业板,万一股价破发被套住怎么办?

许文星:创业板相关的新兴产业发展较快,静态估值水平较高,因此在这样的行业中更需要通过对产业和公司的深度研究去进行企业的合理定价,才能在投资的过程中始终保持较高的风险收益比,不容易出现高估值泡沫的“永久性损失”。具体的投资过程中我们倾向于在行业和公司业务发展的临界点附近进行投资,这样的标的往往下行风险较小而潜在上行空间较高。

10

您怎么看最近低估值板块的快速上涨行情,接下来低估值价值板块和成长股板块交替接棒的概率大吗?

许文星:短期低估值公司出现一定上涨,整体动力来自于宏微观流动性相对宽松的环境,以及宏观经济在后疫情状态下的缓慢复苏的趋势,本身这类公司估值水平较低,风险收益比较高也是上涨的催化剂之一。

从中长期的角度看,企业价值的持续成长才是股东获得回报的最核心来源,我们也将在创新科技、新兴服务、医疗保健等行业中积极寻找这类能够获得持续成长动力的优质企业。