5月11日,诺亚控股有限公司(纽交所证券代码:NOAH,下称“诺亚控股”)公布截至2021年3月31日一季度未经审计财报(下称“一季报”)。一季度诺亚控股实现销售净收入12.2亿元,为展业以来单季新高水平,同比增幅达64.1%;归属于股东的非通用会计准则净利润4.6亿元,同样为展业以来单季新高水平,同比大幅增长79.7%,2021年全年盈利指引达成38.5%。

从一季报来看,诺亚控股财富管理与资产管理两大板块双轮驱动,业绩实现全面健康增长,一季度再次创下标准化产品募集量和活跃客户数的历史新高,同时净收入和非GAAP净利润也双双打破上市以来的纪录,继续着快速增长的态势。此外,自2019年三季度开启标准化转型以来,诺亚控股的标准化产品募集,持续维持着强劲态势。

财管资管双轮驱动

营收利润齐破纪录

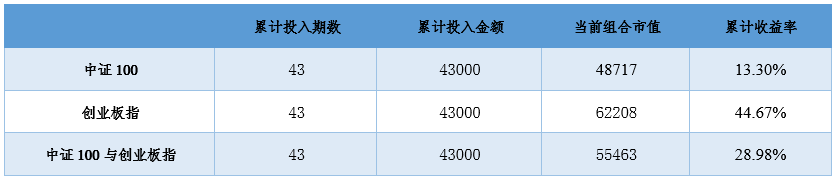

分业务板块来看,一季报显示,诺亚控股的财富管理板块实现净收入9.47亿元,同比增长71.3%。同时,财富管理板块的投资产品募集量为270.9亿元,同比增长16.8%;标准化产品募集量达到215.1亿元,同比增长12.5%,再创单季新高。其中,标准化产品中的私募证券基金产品募集量达到112.0亿,同比增长23.4%,创下单季新高;公募基金新增募集量100.0亿,同比增长8.6%。这意味着,自2019年三季度开启标准化转型以来,诺亚控股的标准化产品募集持续维持强劲态势。

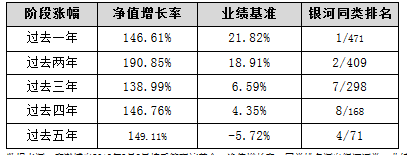

从收入类型来看,诺亚控股一季度实现业绩报酬收入4.0亿元,创下历史新高,其中私募证券产品的强劲表现所带来的业绩报酬收入,占一季度总绩效收入的60%以上。同时,得益于一季度交易额强劲,一季度的募集费收入为3.2亿元人民币,同比增长53.2%,环比增长19%,同时为客户配置的产品保持了较健康的1.2%费率。同时,得益于在前几个季度募集量的恢复所带来的后端管理费提升,一季度的管理费收入为4.7亿元,同比增长5.6%,环比增长8.9%。

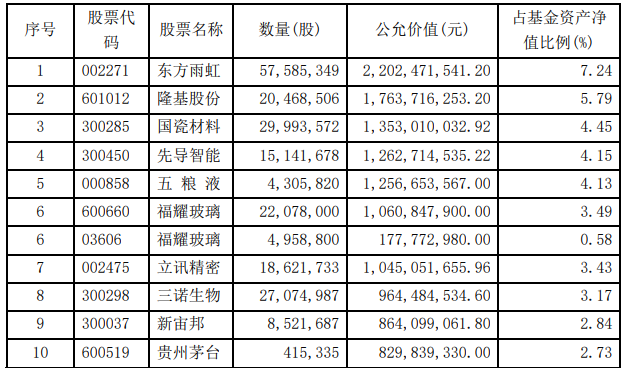

此外,一季报显示,资产管理板块实现净收入2.70亿元,同比增长63.2%。截至2021年3月31日,歌斐资产管理规模为1540.9亿元,相比2020年末稳步回升。其中,非标类固收产品持续退出,从“零投放”逐渐到“零存量”,正在处理的不良资产规模也持续下降。歌斐主动管理的基金条线均实现了不同程度的增长,其中公开市场的管理规模为105.4亿元,同比增长14.5%;歌斐的私募股权直销系统运行良好,私募股权的管理规模为1218.7亿元,同比增长10.4%。

从“产品驱动”到“客户需求驱动”

核心客群创新高

从一季度数据来看,诺亚控股核心客群的强劲增长,印证了其关乎客户模式的关键战略举措的成功实施,激发了理财师充分发挥其与客户交互的潜力。

比如,在黑卡客户的服务模式上,诺亚控股以“铁三角”为最小单位,重构客户服务模式。诺亚试点专业分工、推动协同展业的铁三角模式(ARFRSR),同时开始用科技中台,为客户经理、解决方案专家和存续服务专家提供系统支持。数据显示,一季度诺亚黑卡客户数实现同比增长12.7%。

实际上,从单一理财师到“铁三角”服务模式建立,用“超新星”计划强化过程管理,全面推进3K等变革,诺亚控股的系列服务升级,得到了客户和理财师的认同。一季报显示,诺亚控股核心客户活跃度全面回升,活跃客户数超过2.7万人(包括公募基金产品客户),同比增长65.4%,环比增长42.8%,再创新高;截至3月31日,注册客户数超过38万人,比2020年底增长6.5%。

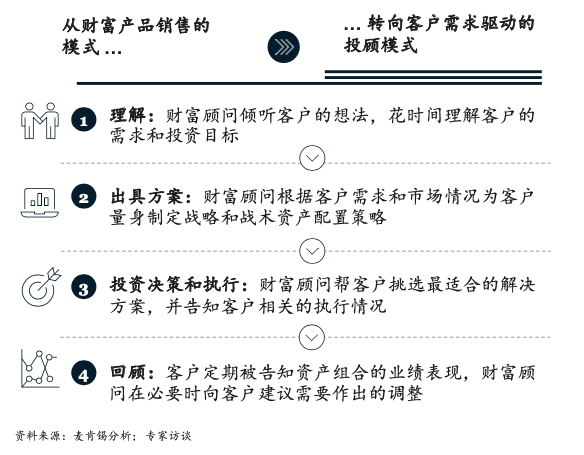

近日,麦肯锡发布的相关报告指出,财富管理将迎来黄金十年,商业模式由产品销售转向“客户需求驱动的投顾模式”。未来客户需求更趋多元化和复杂化,高净值与超高净值客层将成为关键战场,投顾服务将围绕“以客户为中心”进行更深层次的模式变革和分化,中国财富管理仍是一片巨大蓝海。

诺亚控股表示,为客户提供更优服务的同时,也持续为理财师赋能。一季度,诺亚控股精英理财师比上一季度增长了68%,创下了历史纪录;精英理财师流失率仅为0.3%,创下了历史新低,远低于行业水平。另一方面也说明,自2019年三季度诺亚开启非标转标以来,经历了七个季度的转型,能适应转型的理财师团队已基本稳定。

(文章来源:中国证券报)