回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!

文章来源:财经小报告

电影《肖申克的救赎》,其实暗喻一个这样的道理:

那些高墙很有趣。入狱的时候你痛恨它,慢慢地,你习惯了生活在其中;最终你发现自己已经离不开它,因为它给了你一种莫名其妙的安全感”。

很多人对这种安全感形成了严重依赖,比如Brooks离开监狱以后,无法适应外面快节奏的社会,自杀身亡。

很多人害怕上班的收入不确定,上班族急于寻找双薪,下班之后还要辛勤工作,以为这样就可以远离为衣食住行担忧的日子。

其实,无论兼做几份工作,单靠增加工时获得的收入永远无法让你摆脱窘境。想做到财富自由,我们必须记住几个原则:

一个关于财富的课程中,台上的演讲者问台下的听众:“知不知道什么是有钱的定义?”

听众当场愣住,有钱的定义不是钱很多很多吗?演讲者摇摇头:“如果你认为拥有金钱就叫有钱人,那表示你不懂什么是财富的定义。”

真正的有钱人,是拥有健康、有时间花钱的人,而拥有财富的定义如何界定呢?那就是先了解在全家都不工作的情况下,原来的生活水平可以维持多久。

“有钱的定义是:当自己不工作,或失去手头的工作时,还可以让自己及家人衣食无忧地生活下去。 ”听众当场傻眼,不工作,还能继续生存?这是所有学校都没有教过的。

演讲者暗示说:“当有钱人不工作时,他们仍有之前投资的基金、股票、债券以及房子的租金,最重要的是企业的系统日夜不停地运作,等等,所以有钱人每天打高尔夫球,每个月都还有上千万的收入。”

很多人穷尽一生之力,几乎沦为工作的机器,却一辈子无法致富。那些买乐透、赌博,以为一夜就能致富的人,他们也达到致富的目的了,不过,注意,是帮助那些彩票投注站或赌场赚取了利润。

收入结构才是决定这个家庭是富有还是贫穷的关键因素。大部分的家庭通过工作获得的收入是占绝大部分的比例,约95%的收入都是来自上班所获得的薪水这个部分。

在不工作时获得的收入,如利息收入、房租收入、退休金、版税等,一般家庭在这个方面的收入比例就低一些,大约只有5%,甚至没有这样的收入。

因此要改变收入结构,我们就必须增加“不工作时的收入”。若能将原本只占约5%的不工作时的收入提升到95%以上,没想到通货膨胀率上涨的速度这么快,到了现在他都80岁了,身体还很健康,但是几乎坐吃山空,不知道还可以靠退休金再维持多久,眼看钱都快花光了,他现在只好过着相当节俭的生活。

所以我们得想清楚,一个人需要存多少钱才能退休,才能够抵挡通货膨胀。

就像有人所说,一个月拿三万月薪照样很焦虑,如果这三万是由两万收的房租和一万月薪组成的,那就不会那么焦虑了。

聪明的人,知道利用闲暇时间,帮自己找到一份持续收入。

每辆车都有第5个轮胎,就是备胎,你有为家人准备“持续收入”的备胎吗?家庭里有两种角色,照顾者和依赖者。负担家里的生计,赚钱回家养家糊口的,属于“照顾者”;另一种没有工作能力的角色,就属于“依赖者”。

风险总是无所不在,如果很不幸,照顾家庭的人出事了,这家人将会陷入贫穷,甚至过不下去!

因为照顾者倒下来而使全家顿失依靠,需要社会救济,这样的现象在台湾屡见不鲜。其实,不需要发生意外,只要有一天照顾者被老板辞退,失去收入来源,全家的经济重心就会顿时失衡。

聪明的家庭知道未雨绸缪,甚至可以让照顾者不那么辛苦。彻底改变收入结构,追求持续收入是唯一的选择。因此,要远离贫穷,全家至少要有一个人创造持续收入。

人在顺境中,一定要想想危机在哪里!什么时候创造出持续收入,你就能在什么时候脱离贫穷。

趁自己还有体力与业余时间,赶快为自己或家人至少累积一份持续收入吧!投资收益、版权收益或系统产生的利润,都属于持续收入的一种。

然而我们知道凡是不可持续的收入,再高都不值得羡慕,超时工作,以健康为代价去追求更不值得。

另外,光靠储蓄的利息也不足以让你养老。有一个朋友在30年前从公务员岗位上退休,拿了300万新台币的退休金,在30年前,300万新台币是相当大的一个数目,因此那个朋友觉得从此不愁吃穿了,但在今天看来,300万台币又算什么呢?

你今天找的客户,是不是明天还会来消费?很多种选择,事实上是可以让你多次获利的。

做一次生意,领一次报酬,还是领N次,你选择哪一种?

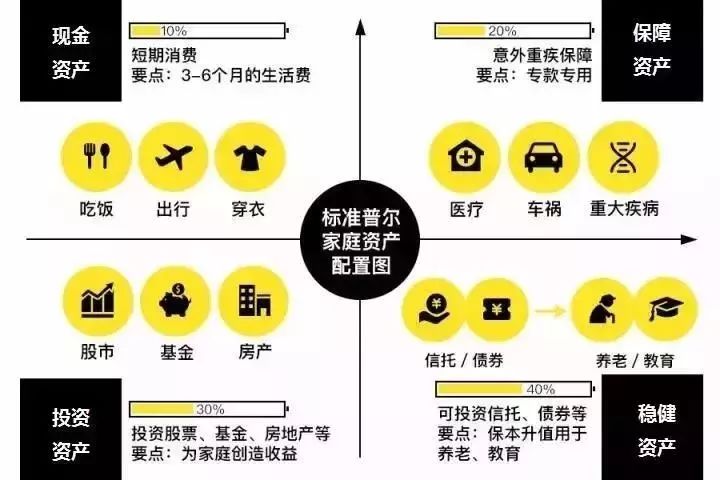

当你有了一定的资产的时候,什么样的资产配置才能稳健的呢?

全球最具影响力的信用评级机构“标准普尔”调研全球十万个资产稳健增长的家庭,分析总结出他们的家庭理财方式,提出了世界上公认的最科学、稳健的资产分配方式。

它把家庭资产按比例划分为四个账户,并按一定比例分配,通过合理的资产配置来分散风险,达到资产配置的最高境界——平衡。这四个账户就好比是桌子的四条腿,长久来看,少了任何一个就随时有倒下的风险。

No.1:日常现金资产

这个账户每个人都有,保障的是家庭的短期开销,每个月基本是固定的,买衣服、旅游、换手机等需求,也应该从这个账户支出。额度最好控制在家庭资产的10%左右,如果占比过高,你就没有足够的钱投进其它账户了。

No.2:保障资产

这是杠杆账户,里面放的是保障资产,一般占家庭资产的20%,为的是以小博大,专门解决突发的大额开支。人有旦夕祸福,一旦遇上意外、重疾等不幸,家庭资产可能在一夜之间灰飞烟灭。

在生活充满不确定的情况下,提前准备好保障资产无疑是明智之举,平时看着没什么用,但到关键时刻,它能保障你不用卖房卖车、股票低价套现、四处求人......

No.3:投资资产

投资资产的目的简单粗暴,就是钱生钱,为家庭创造高收益,方式包括股票、基金、房产等。投资是高风险、高收益,不要把鸡蛋放在一个篮子里,多渠道投资能分散风险,但也不能过于分散,可能导致不赚反亏。这个账户的关键在于合理的占比,一般占家庭资产的30%,也就是要赚得起也要亏得起,无论盈亏对家庭不能有致命性的打击!

No.4:稳健资产

这是一笔长期收益的稳健资产,特点是本金安全、收益稳定、持续增长。它让我们不会走投无路,持有它的关键是要保本升值,一定要保证本金无损,最好能抵御通货膨胀。一定要长期稳定地投,不要随意取出使用。

比例并不是一成不变

刚工作的时候,我们只有现金资产和保障资产。随着工作年限的增加,我们积累到第一桶金,开始有了投资资产和稳健资产。

年轻的我们希望挣钱的速度能更快些,于是选择激进的投资方式,开始增持投资资产。当组建了家庭,我们需要稳健增值的资产配置,来实现子女教育和未来养老两大刚性需求。

当完成了财富积累,保全和传承就成为首要目标。无论是高净值人士,还是中产阶层、普通大众,随着年龄的增加,稳健资产的占比都在不断攀升,而年金、分红保险在其中起到了不可替代的作用。