回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

来源:华宝财富魔方

分析师:杨宇(执业证书编号:S0890515060001)

研究助理:张锦

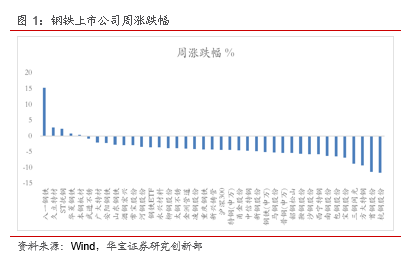

1. 钢铁上市公司市场表现

截止7月17日,申万钢铁指数周涨跌-5.12%,跑输沪深300(=4.39%)。跟踪的33家公司中,5家上涨,0家持平,28家下跌。其中八一钢铁涨幅达15.25%。

2. 6月房地产新开工创历史新高,百城土地成交持续放量

6月国内70个大中城市新建商品住宅价格指数环比上涨0.6%。其中4个一线城市环比上涨0.6%,31个二线城市环比上涨0.9%,35个三线城市环比上涨0.8%。整体来看国内新建商品住宅价格指数环比有加速上升趋势。

6月商品房销售面积增长2.13%。6月国内销售商品面积20700万平米,同比增长2.13%,环比增长40.52%。

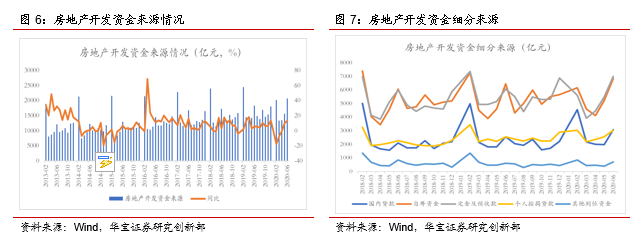

6月房地产开发资金来源持续好转。6月房地产开发资金来源20690亿元,同比增长13.2%,环比增长32.2%;其中国内贷款3089亿元,环比增长56.5%;房企自筹资金6837亿元,环比增长30.7%;定金及预付款6995亿元,环比增长27.4%;个人按揭贷款3048亿元,环比增长19.4%。

6月四周百城土地成交持续放量,面积同比增长29%。受新房销售需求转暖、房地产融资边际放宽、以及各地土地供给增加的驱动,房企加速拿地。6月四周百城土地成交面积达6705万平米,同比增加29%。

6月房地产新开工创历史新高、建筑用钢需求有支撑。房企加速拿地推动房地产新开工面积增长,6月单月房地产新开工面积达到28003万平米,创历史新高,同比增长8.85%。新开工大幅增加也意味着建筑用钢需求有支撑。

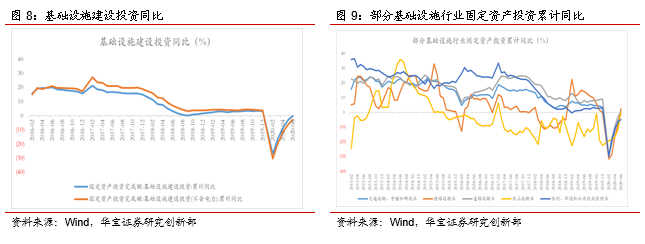

3. 6月基建投资增速小幅回落,预计下半年整体平稳

基础设施投资增速8.4%,小幅回落。1-6月份基础设施投资降幅继续收窄至-0.07%,不含电力基建投资收窄至-2.7%,测算6月份基础设施投资当月增速回落至8.4%,前值10.8%;不含电力基建投资当月增速也回落至6.8%,前值8.4%。基建投资增速小幅回落,但仍处高位。

铁路、道路、水上运输累计投资由负转正。1-6月交通运输、仓储和邮政业投资累计同比-1.2%,其中铁路累计同比2.6%,道路运输同比0.8%,水上运输同比0.2%。1-6月水利、环境和公共设施管理业投资累计同比-4.9%。

作为基建融资的重要来源,6月份地方专项债1176亿元,发行有所放缓。1-6月累计完成专项债发行23725亿元,考虑到全年专项债3.75万亿的目标,下半年还有1.3万亿左右专项债需要发行,同时考虑抗疫特种国债1万亿元的规模,其中70%投入基建。整体下半年基建投资资金到位并不差,预计下半年基建投资整体平稳。

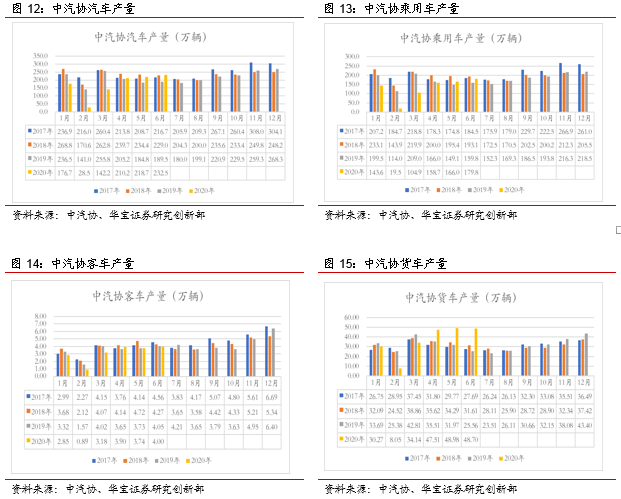

4. 下游乘用车产量延续回升,货车产销创近十年新高

6月国内汽车产销量分别是232.5万辆、230万辆,同比22.5%、11.6%;连续三个月实现增长。其中乘用车产销量分别是179.8万辆、176.4万辆,同比12.2%、1.8%。客车产销量分别是4.0万辆、4.3万辆,同比-2.1%、-0.1%。货车产销量分别是48.7万辆、49.4万辆,同比分别是90.6%、72.6%;货车产销增速创近十年历史新高。短期乘用车销售有转淡趋势,货车整体延续高景气度。

5. 6月钢材供需两旺:产量增速7.5%,表观消费增速12.6%

6月钢材供需两旺:6月份钢材下游建筑链条的基建投资延续回升态势、房地产新开工创历史新高,制造链条汽车、工程机械、家电产量环比大幅改善;钢材消费需求旺盛。6月国内粗钢产量9167.9万吨,同比4.5%;铁水产量7663.5万吨,同比4.1%;钢材产量11585.1万吨,同比7.5%。6月出口钢材370万吨,同比-30.3%;进口钢材187.8万吨,同比97.79%;净出口182.3万吨,同比-58.2%。6月钢材表观消费量11519万吨,同比增加12.6%。

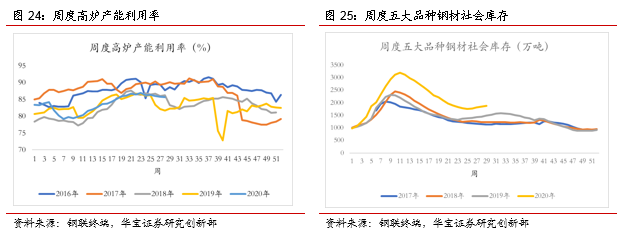

6. 上周螺纹钢供需收缩、热轧板供增需减

上周螺纹钢供给和消费延续下降,热轧板消费下降、供给上升。上周螺纹钢表观消费达到362.43万吨,环比减少5.76万吨;热轧板消费312.87万吨,环比减少1.7万吨;五大品种消费1055.2万吨,环比减少0.14万吨;进入淡季后,螺纹钢消费边际趋弱;近两周,热轧消费也出现转弱。供给方面,螺纹钢产量382.96万吨,环比减少5.47万吨;热轧板产量325.57万吨,环比增加4.29万吨;五大品种合计供给1080.18万吨,环比减少2.03万吨。螺纹钢产量连续两周下降,热轧供给逐步回升。上周不含淘汰的高炉产能利用率85.6%,环比减少0.09Pct;上周全国71家电弧炉钢厂平均开工率67.5%,环比减少5.69%。

上周五大品种社会库存1882.2万吨,环比增加36.71万吨。钢厂库存627.78万吨,环比减少14.55万吨。

价格方面:上周铁矿、热板上涨,螺纹钢和废钢持平,焦炭下跌。截止7月17日螺纹钢现货价格3630元/吨,环比持平;热轧板价格3990元/吨,小幅上涨20元/吨。原料端青岛港现货价格836元/吨,环比上升35元/吨;普氏指数110.45美元/吨,环比上升3.4美元/吨。天津港准一焦炭价格2000元/吨,环比下跌50元/吨,废钢价格环比持平。

淡季钢材消费需求整体偏弱,由于现货热轧与螺纹钢价差达到350元/吨,推动钢厂将更多钢水转向生产热,这也是近期热轧供给上升的主要原因。基于目前的钢材现货价格,电炉平期亏损,其生产成本对螺纹钢价格有支撑;热轧板受需求环比转弱的影响,大量钢厂将钢水转向热轧,短期价格有回调趋势。原料端,铁矿库存尽管环比回升,但仍然处在低位,高炉开工率下降较小,整体仍然处在供需紧平衡状态;焦炭库存低位,盈利好于钢厂,因此价格也容易受到打压。

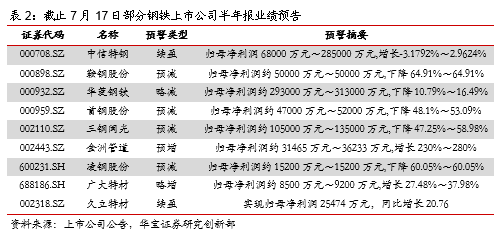

7. 钢铁上市公司半年报业绩预告

8. 投资建议

上周长材和板材企业盈利均出现环比小幅上升,整体处在低位。长流程螺纹钢吨钢模拟毛利达到302元/吨,环比上升23元/吨。长流程热轧板吨钢毛利435元/吨,环比上升35元/吨;冷轧吨钢毛利251元/吨,环比上升48元/吨。

全年国内基建投资持续加码、房地产投资逐步趋稳,下游制造业延续回升;尽管短期受到雨季、高温影响,钢材需求环比下降,但全年钢材需求整体有较好支撑。建议重点关注稳投资、扩内需为钢铁产业带来的结构性机会。重点关注整体竞争力好,以及符合高分红、低估值、且未来资本性支出较少特点的公司。

9. 风险提示

海外疫情影响时间较长,国内政策发力低于预期,钢材库存处于持续高位,房地产、基建、汽车、家电等下游需求再转弱。