“锂大爷”再次上演逼空行情,A股的“锂”想能飞多远?

原标题 【海通策略】从茅指数调仓到宁组合——基金2021年二季报点评(荀玉根、郑子勋、余培仪)

来源 海通策略

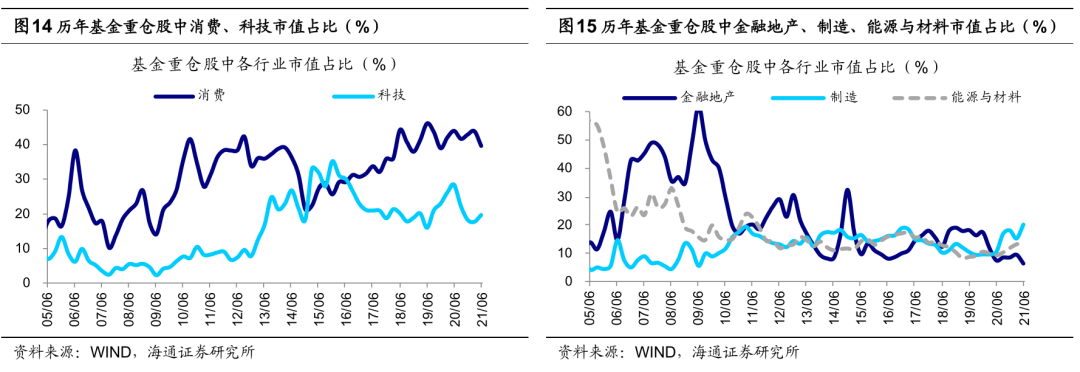

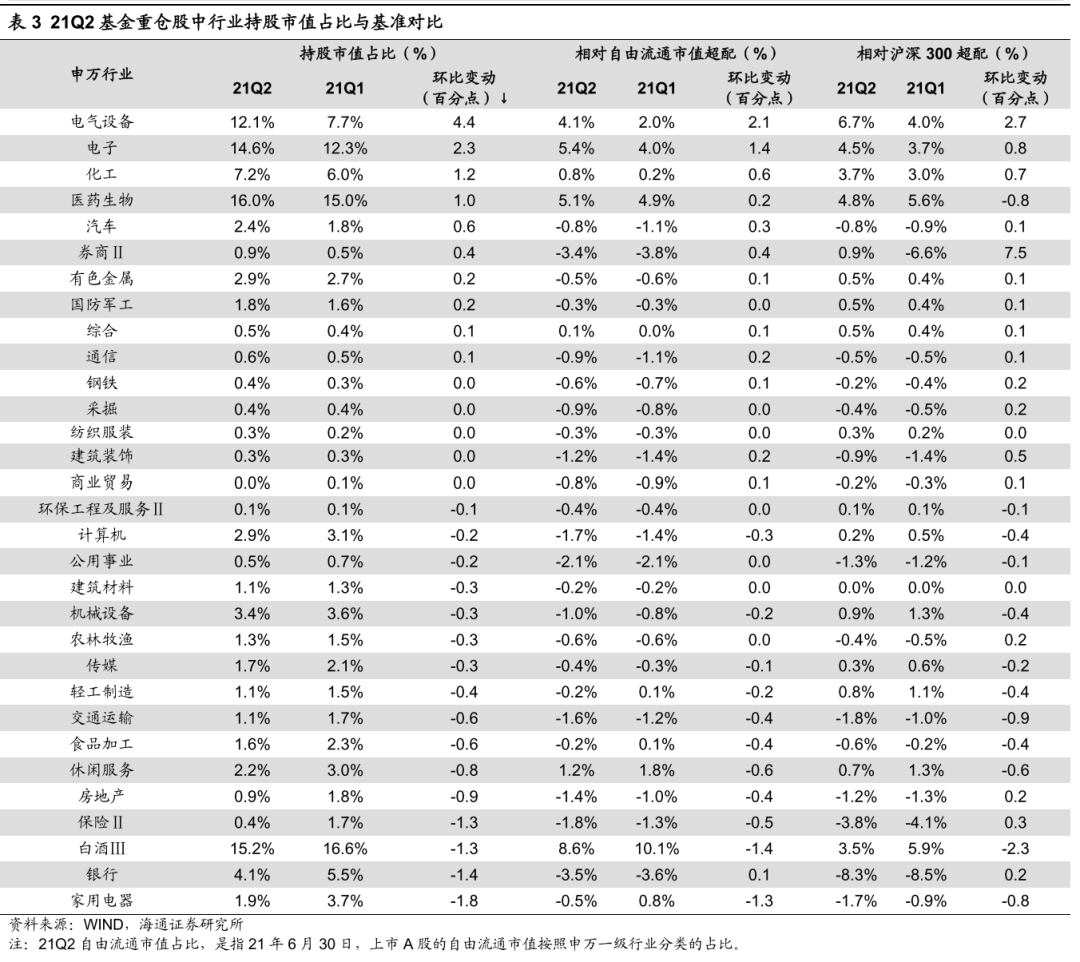

核心结论:①21Q2偏股型基金份额和仓位齐升,结构上大幅偏向成长。②21Q2基金重仓股中宁组合指数成分股持股市值占比环比上升7.9个百分点至22.9%,茅指数成分股占比下降2.8个百分点至44.9%。③21Q2基金重仓股中电气设备、电子和化工市值占比明显上升,分别上升4.4、2.3和1.2个百分点,家电、银行和白酒市值占比明显下降,分别下降1.8、1.4和1.3个百分点。

从茅指数调仓到宁组合

——基金 2021年二季报点评

截止2021年7月21日上午10点,3423只普通股票型、偏股混合型以及灵活配置型基金中3141只已披露2021年二季报,披露率超过90%,已具备代表性,因此我们以此数据为样本进行分析。

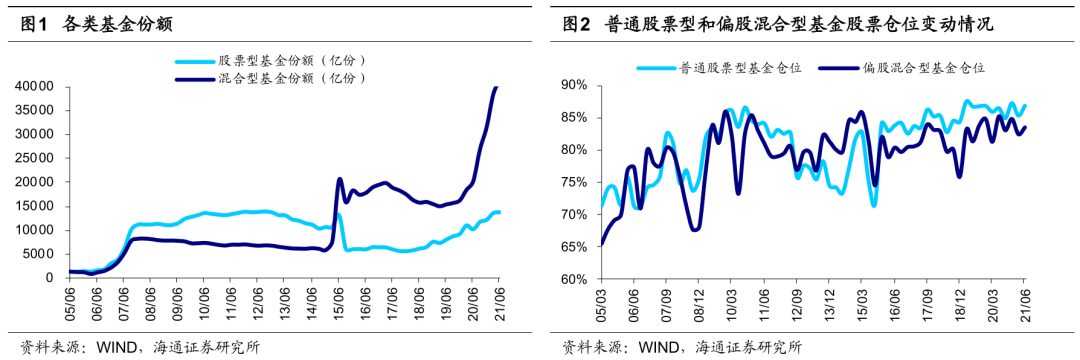

1. 整体:份额略增,仓位上升

21Q2主动偏股型基金份额和仓位均上升。从份额看,21Q2普通股票型、偏股混合型、灵活配置型基金份额分别为4600、24000、8800亿份,较21Q1分别增加100(2%)、850(4%)、150(2%)亿份。规模上21Q2普通股票型、偏股混合型、灵活配置型基金资产净值分别为7900、34000、14700亿元,较21Q1分别增加900(13%)、4400(15%)、500(4%)亿元。

从仓位看,21Q2普通股票型、偏股混合型、灵活配置型基金仓位分别为86.9%、83.6%、62.5%,较21Q1分别上升1.5、1.1、0.4个百分点,仓位整体上升。当前基金仓位均处于历史较高位,普通股票型基金仓位处于05年以来由低到高96%的分位,偏股混合型分位数为82%。

2. 风格:大幅偏向成长

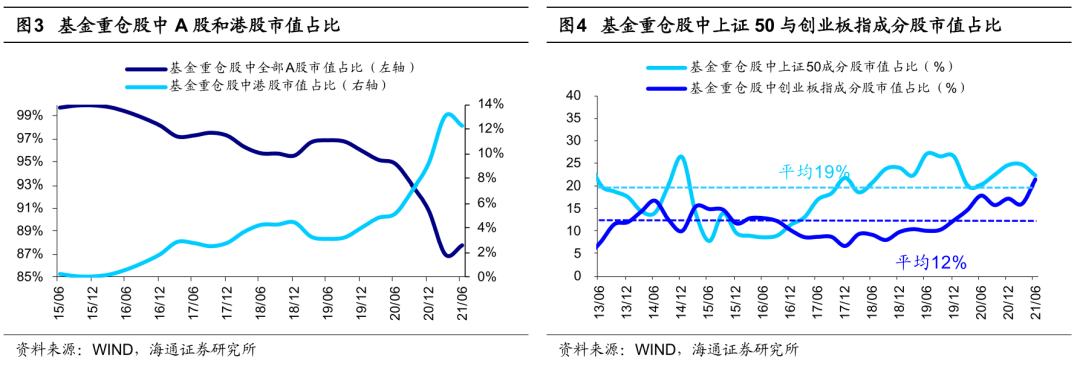

截止21Q2,主动偏股型基金重仓股中A股持股市值占比为87.6%,港股持股市值占比为12.4%,相较21Q1港股持股市值占比环比下降0.7个百分点。

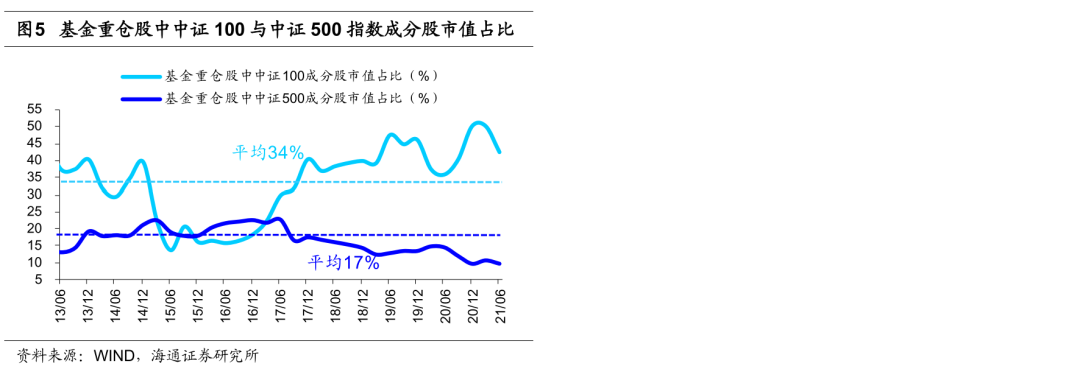

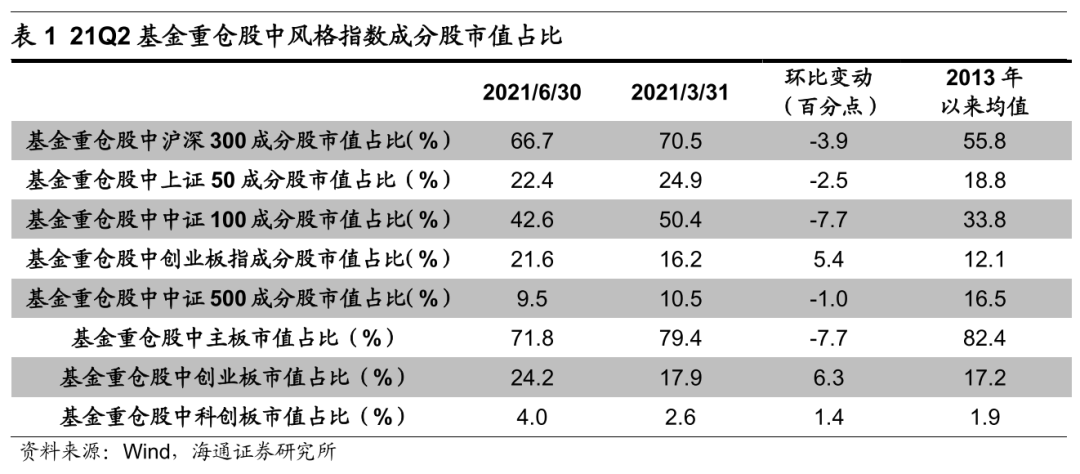

剔除港股后,从风格指数来看,我们以创业板指和中证500代表成长股,以上证50和中证100代表价值股来判断基金的风格偏好。依据21Q2基金重仓股统计情况,相较21Q1,Q2基金持仓风格上大幅偏向成长。具体来看,基金重仓股中创业板指成分股市值占比环比上升5.4个百分点至21.6%,创历史新高。2013年以来是一轮完整的风格轮换周期,13-16年为成长占优,16-19年中为价值占优,19年中至今为成长占优,21Q2中证100成分股市值占比环比下降7.7个百分点至42.6%,高于2013年以来的均值33.8%,处于13Q1的水平;上证50成分股市值占比环比下降2.5个百分点至22.4%,高于2013年以来的均值18.8%,处于14Q3的水平;中证500成分股市值占比环比下降1.0个百分点至9.5%,低于13年以来的均值16.5%,处于11Q4的水平。

考虑到基金重仓股中指数成分股的市值占比会受到成分股股价变动的影响,即某类成分股占比的上升可能只是因为成分股股价上涨而非成分股持股数提升,我们用成分股市值占比相对全部A股总市值中成分股占比(简称“超配”)来剔除部分股价变动的影响。以超配角度看,21Q2基金重仓股中上证50成分股相对总市值基准的超配比例环比下降0.6个百分点至0.4%,高于2013年以来的均值-9.2%,处于12Q1的水平;中证100超配比例环比下降5.1个百分点至6.0%,高于2013年以来的均值-6.2%,处于12Q3的水平;创业板指超配比例环比上升3.8个百分点至13.0%,高于13年以来均值8.1%,处于14Q2的水平;中证500超配比例环比下降1.0个百分点至-3.8%,低于13年以来的均值3.3%,创历史新低。

从板块来看,21Q2基金重仓股中,主板市值占比自21Q1环比下降7.7个百分点至71.8%,低于2013年以来的均值82.4%,处在15Q2水平;创业板市值占比环比上升6.3个百分点至24.2%,高于2013年以来的均值17.2%,处在15Q3水平;科创板市值占比环比上升1.4个百分点至4.0%,创历史新高。

3. 概念指数:21Q2涨幅较大指数超配比例明显上升

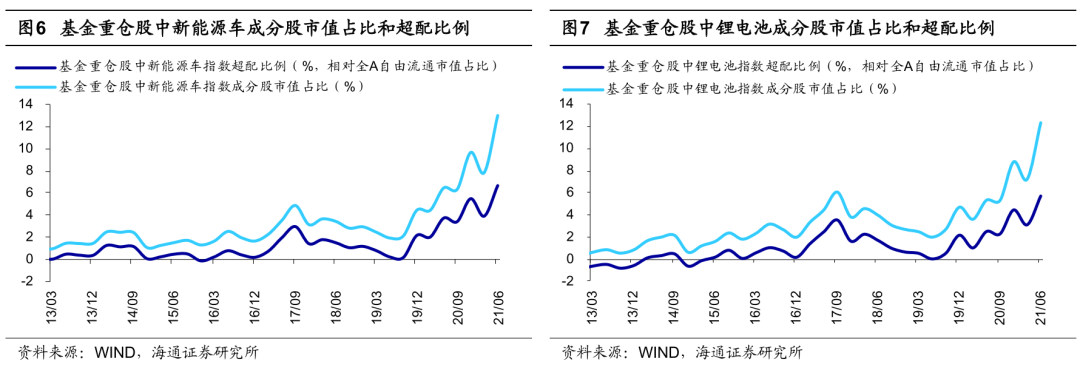

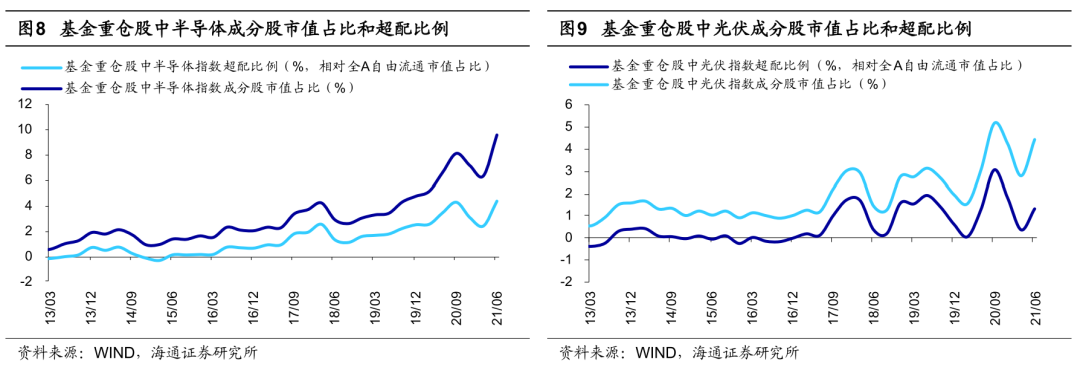

相较传统的指数,今年二季度以来部分概念指数涨幅明显更加突出,如新能源车、半导体和医美等更是成为了大部分机构投资者关注的热门赛道,因此我们对21Q2涨幅较大概念指数成分股的基金配置情况做具体分析。为了剔除指数自身成分股调整带来的干扰,我们沿用最新的成分股列表作为历史成分。

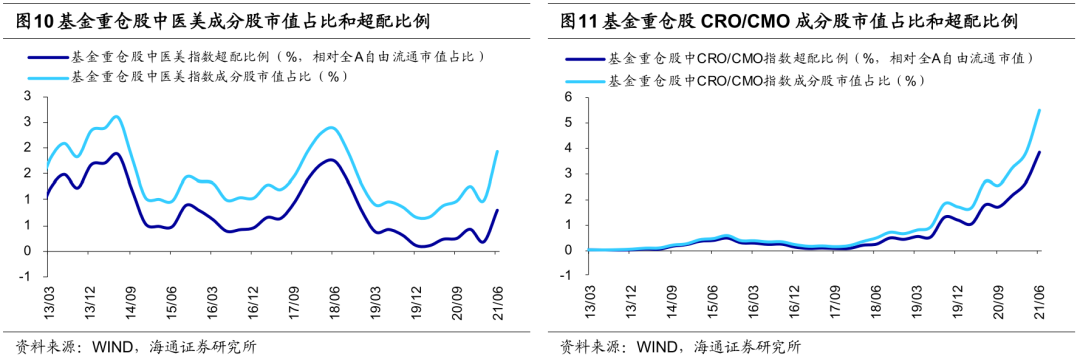

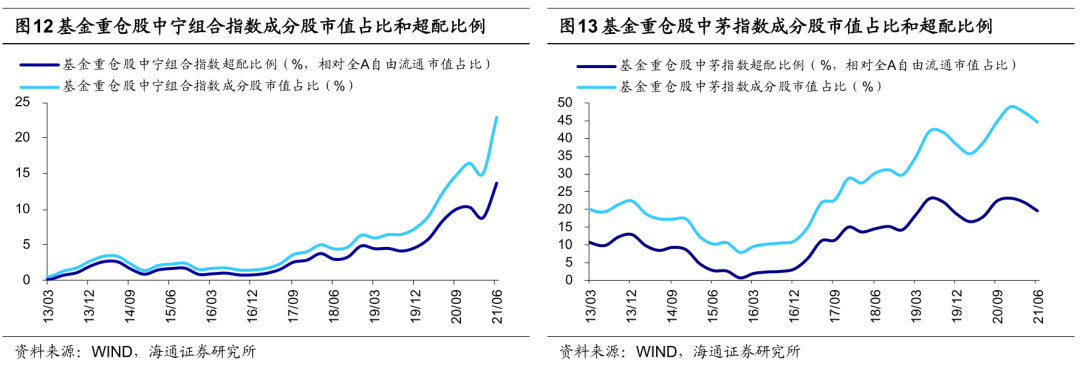

21Q2涨幅较大的概念指数中,相较21Q1,新能源汽车成分股21Q2的持股市值占比(相对全A自由流通市值超配比例)上升了5.2(2.8)个百分点至13.1%(6.6%),锂电池成分股上升了5.1(2.6)个百分点至12.3%(5.6%),半导体成分股上升了3.2(2.0)个百分点至9.6%(4.4%),光伏成分股上升了1.7(0.9)个百分点至4.5%(1.3%),CRO/CMO成分股上升了1.7(1.2)个百分点至5.5%(3.8%),医美成分股上升了0.9(0.6)个百分点至1.9%(0.8%)。

此外我们以茅指数和宁组合指数成分股的持股市值占比来衡量公募基金对大市值个股的偏好。指数构成方面,这两个指数的成分股均为各行业的龙头公司,截至2021/6/30茅指数成分股的总市值均值(中位数)为4800(3400)亿元,宁组合指数为2700(1700)亿元。这两个指数的差异主要在成分股的行业分布上,具体而言,茅指数在编制时囊括的行业较多,因此在行业分布上更加均匀,消费、医疗保健、信息技术、工业及剩余其他行业在茅指数中的权重分别约为33%、23%、19%、14%和11%;而“宁组合”指的是锂电、新能源车、新能源、医美、CXO、AI、半导体以及先进制造等具有较大成长空间领域的龙头公司,因此其行业分布更偏科技和医药,信息技术和医疗保健行业在宁组合指数中的权重分别为40%和28%,而消费、工业和剩余其他行业的权重仅为16%、12%和4%。

分析基金重仓股中茅指数和宁组合指数成分股的占比,相较21Q1,21Q2茅指数成分股持股市值占比环比下降2.8个百分点至44.9%,高于13年来的均值25.4%。从相对自由流通市值基准的超配比例来看,21Q2茅指数超配比例环比下降2.5个百分点至19.7%,高于13年以来的均值12.0%;而宁组合指数21Q2成分股持股市值占比则是环比上升7.9个百分点至22.9%,高于13年来的均值5.3%。从相对自由流通市值基准的超配比例来看,21Q2宁组合指数超配比例环比上升4.8个百分点至13.5%,高于13年以来的均值3.4%。

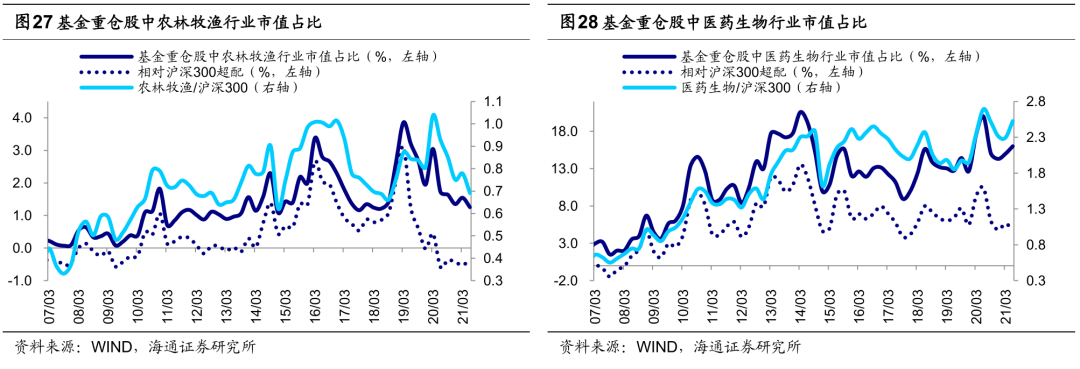

4. 行业:加电气设备电子,减家电银行白酒

行业层面上,我们根据新财富的行业分类标准将大类行业进行划分,其中大金融行业包括银行、券商、保险与房地产,大消费类行业包括农林牧渔、家用电器、食品加工、白酒、纺织服装、轻工制造、医药生物、商业贸易、休闲服务,科技行业包括电子、计算机、传媒和通信,制造行业包括机械设备、国防军工、电气设备、汽车、建筑装饰,能源与材料行业包括采掘、有色、钢铁、化工、建筑材料、公用事业、环保工程及服务、交通运输。

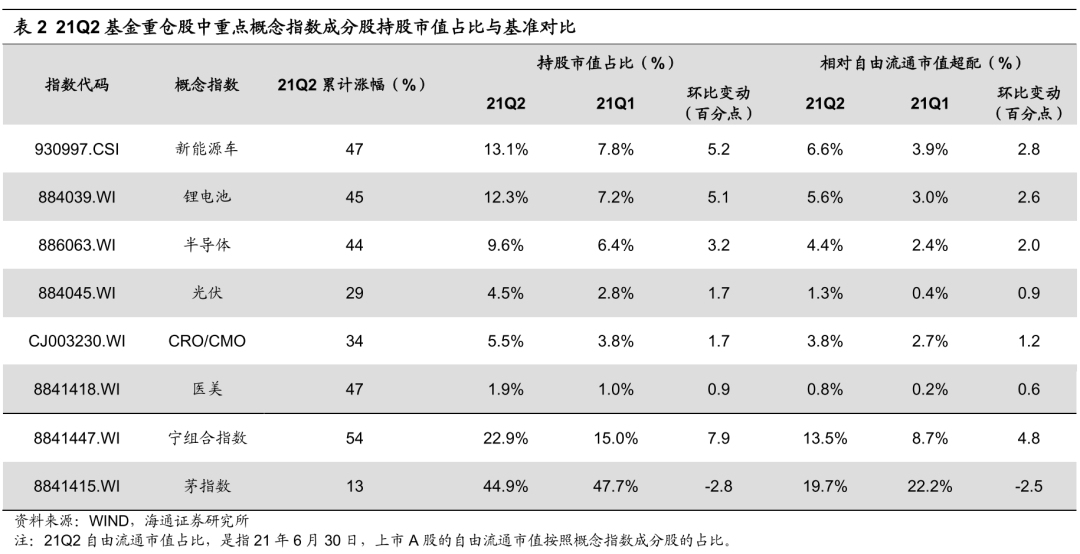

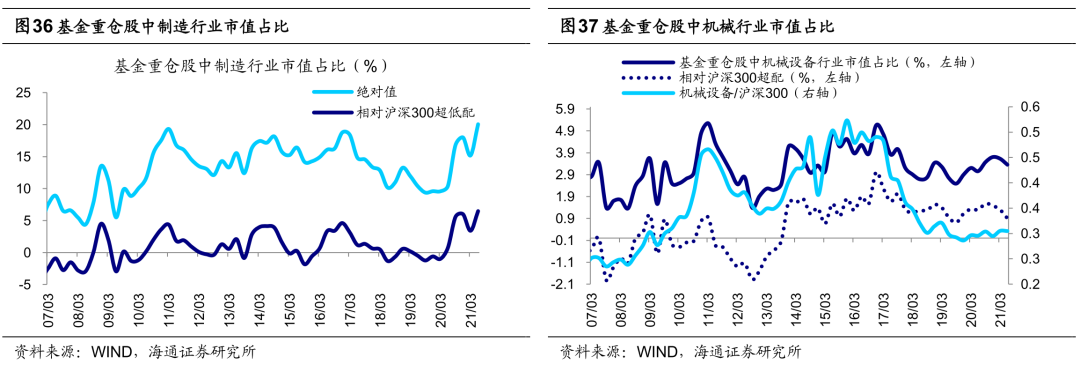

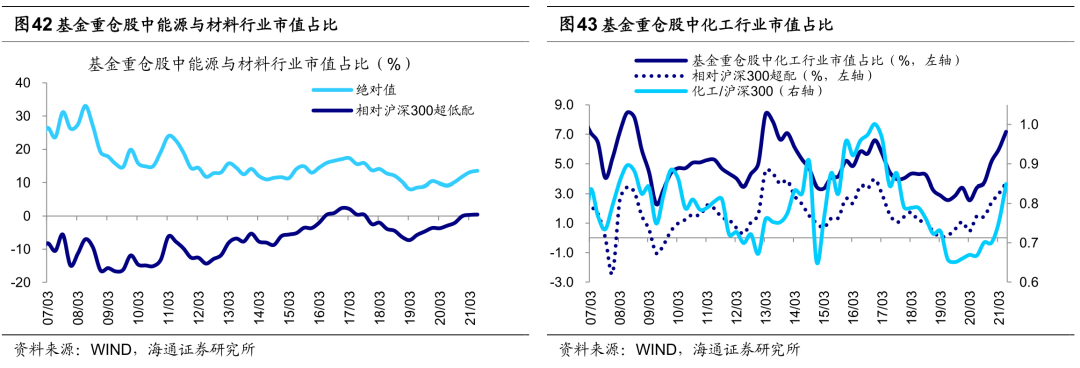

分析基金重仓股中各大类行业情况, 21Q2基金重仓股中制造行业市值占比上升4.9个百分点至20.1%,科技行业市值占比环比上升2.0个百分点至19.9%,能源与材料行业占比上升0.4个百分点至13.5%,金融地产行业占比下降3.1个百分点至6.3%,消费类行业市值占比下降4.3个百分点至39.7%。

细分行业方面,以超配比例的绝对数值来看,相比沪深300行业市值占比,21Q2基金重仓股中电气设备、医药生物和电子超配力度居前,分别超配6.7、4.8、4.5个百分点,银行、保险、交通运输低配最明显,分别低配8.3、3.8、1.8个百分点。

以季度变化看,21Q2基金重仓股中电气设备、电子和化工市值占比(相对全A自由流通市值超配比例)明显上升,分别上升4.4(2.1)、2.3(1.4)和1.2(0.6)个百分点,三个行业市值占比合计增加7.9个百分点;家用电器、银行和白酒市值占比(相对自由流通市值超配比例)明显下降,分别下降1.8(1.3)、1.4(0.0)和1.3(1.4)个百分点,三个行业市值占比合计下降4.5个百分点。

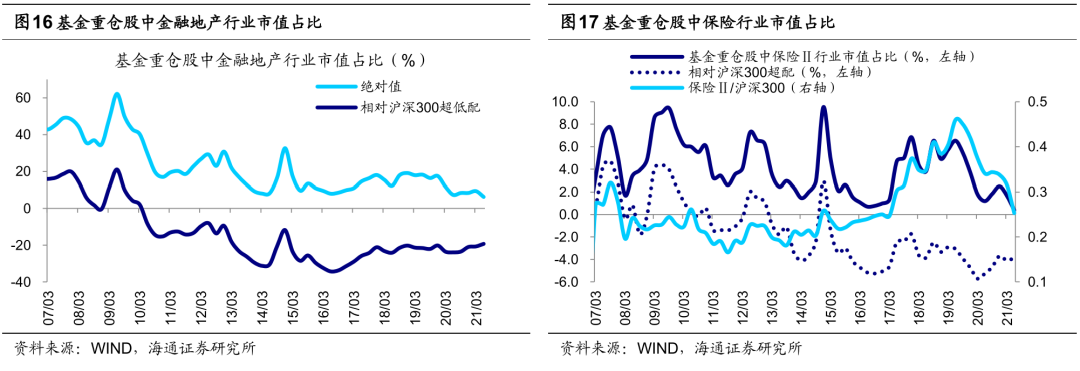

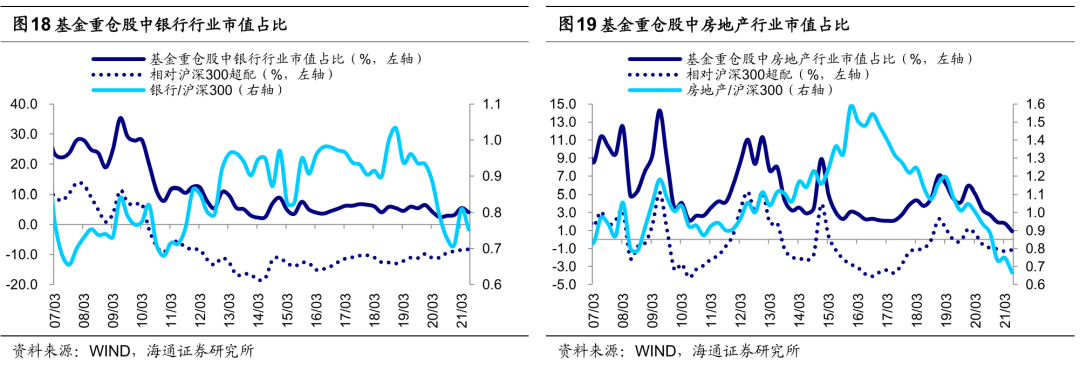

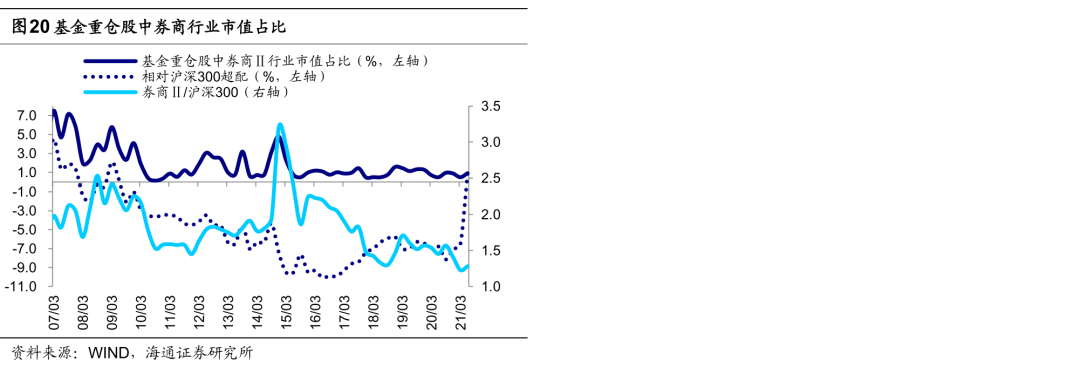

5. 大金融:加券商,减银行保险地产

21Q2基金重仓股(剔除港股)行业分布中,大金融行业(包括银行、券商、保险与房地产)市值占比环比下降3.1个百分点至6.3%,低于2013年以来的均值13.5%。从超低配的角度来衡量,与沪深300相比,金融地产行业超配比例上升1.4个百分点至-19.2%,目前处在14Q3的水平。

子行业中,21Q2券商持股市值占比环比上升:券商持股市值占比上升0.4个百分点至0.9%;银行、保险和房地产持股市值占比下降:银行持股市值占比下降1.4个百分点至4.1%,保险持股市值占比下降1.3个百分点至0.4%,房地产持股市值占比下降0.9个百分点至0.9%。

从相对沪深300的超低配比例来看,基金配置券商比例较高:券商超配0.9个百分点;银行、保险和房地产配置比例较低:银行低配8.3个百分点,保险低配3.8个百分点,房地产则低配1.2个百分点。

6. 消费:加医药,减家电白酒

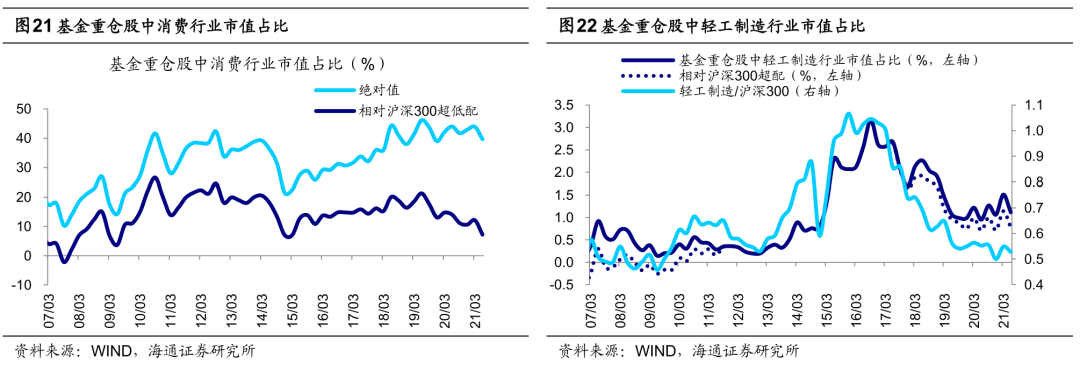

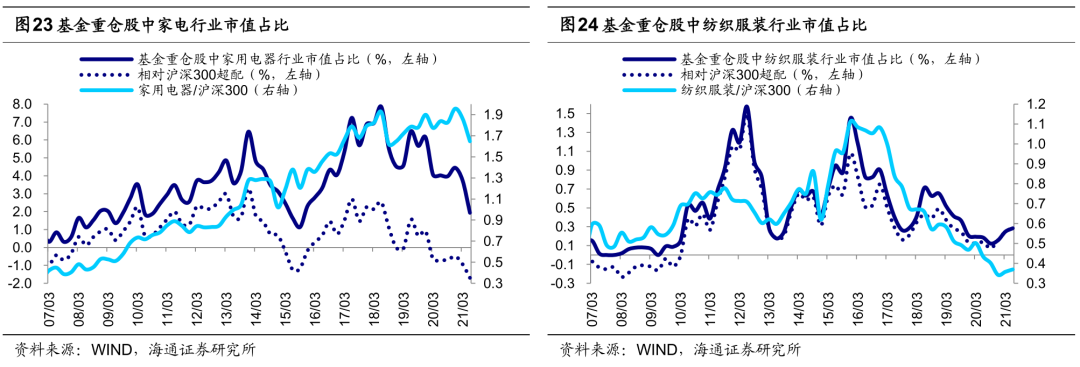

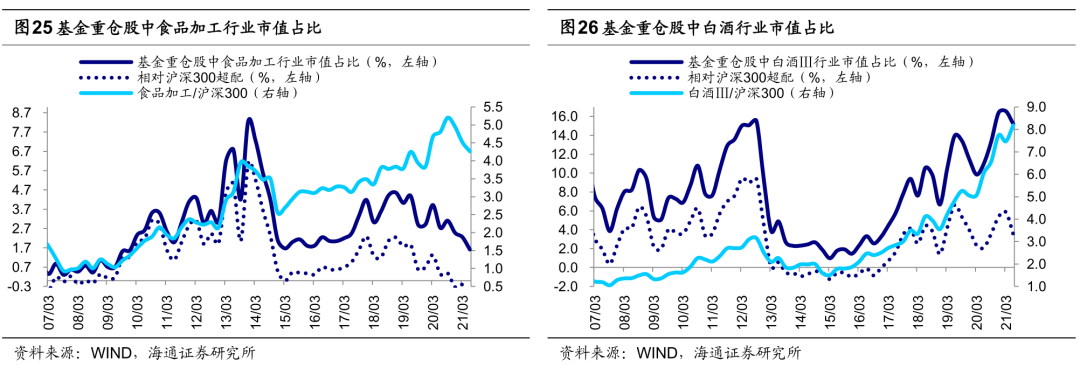

基金重仓股(剔除港股)中大消费类行业(包括农林牧渔、家用电器、食品加工、白酒、纺织服装、轻工制造、医药生物、商业贸易、休闲服务)市值占比较21Q1下降4.3个百分点至39.7%,高于2013年以来的均值35.8%。从超低配的角度来衡量,与沪深300相比,大消费类行业超配比例下降5个百分点至7.2%,目前处在15Q1的水平。

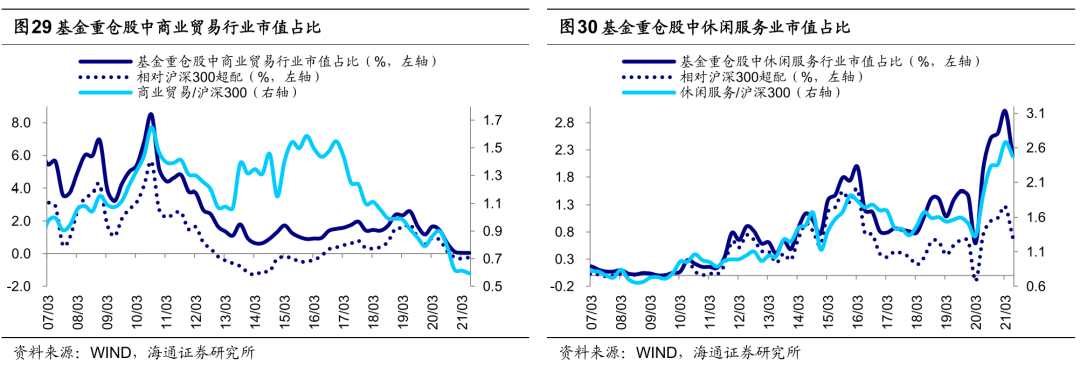

子行业中,21Q2持股市值占比环比上升的是医药生物:医药生物持股市值占比上升1.0个百分点至16.0%;家用电器、白酒、休闲服务、食品加工、轻工制造和农林牧渔市值占比下降:家用电器持股市值占比下降1.8个百分点至1.9%,白酒持股市值占比下降1.3个百分点至15.2%,休闲服务持股市值占比下降0.8个百分点至2.2%,食品加工持股市值占比下降0.6个百分点至1.6%,轻工制造持股市值占比下降0.4个百分点至1.1%,农林牧渔持股市值占比下降0.3个百分点至1.3%;商业贸易、纺织服装持股市值占比不变。

从相对沪深300的超低配比例来看,基金配置医药生物、白酒、轻工制造、休闲服务和纺织服装比例较高,其中医药生物超配4.8个百分点,白酒超配3.5个百分点,轻工制造超配0.8个百分点,休闲服务超配0.7个百分点,纺织服装超配0.3个百分点;家用电器、食品加工、农林牧渔和商业贸易配置比例较低,其中家用电器低配1.7个百分点,食品加工低配0.6个百分点,农林牧渔低配0.4个百分点,商业贸易低配0.2个百分点。

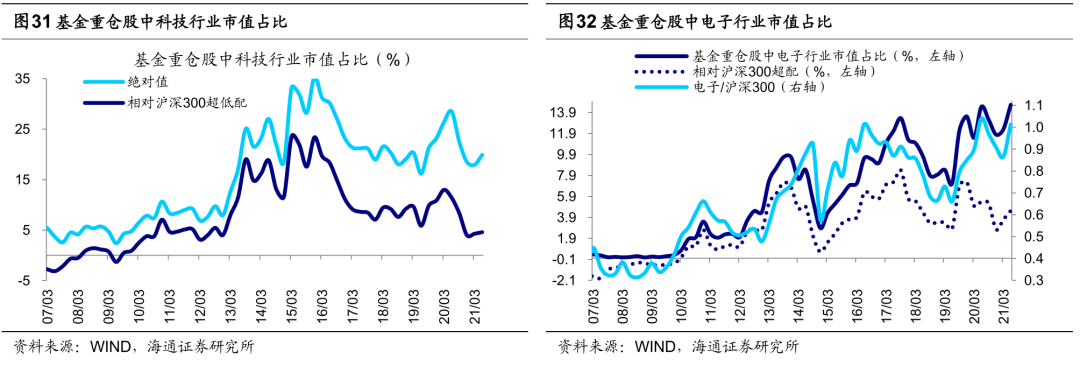

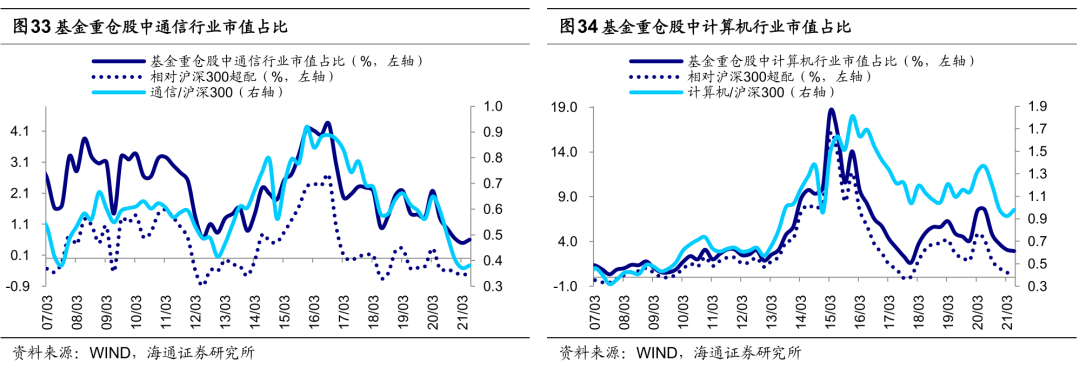

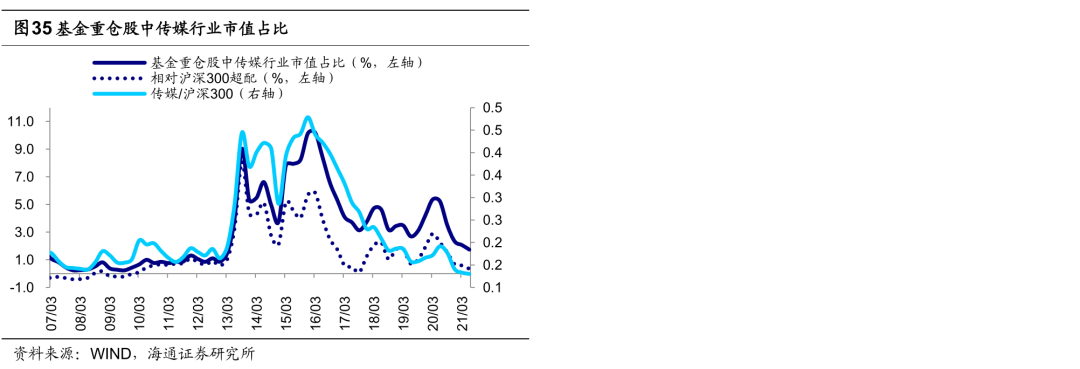

7. 科技:加电子通信,减传媒计算机

21Q2基金重仓股(剔除港股)中科技行业市值占比环比上升2.0个百分点至19.9%,低于2013年以来的均值23.1%,目前处于14Q4水平。从超低配的角度来衡量,与沪深300相比,科技行业超配比例上升0.3个百分点至4.6%,目前处在12Q4的水平。

子行业中,21Q2科技四大子行业持股市值占比环比上升的是电子和通信:电子持股市值占比上升2.3个百分点至14.6%,通信持股市值占比上升0.1个百分点至0.6%;传媒和计算机持股市值占比下降:传媒持股市值占比下降0.3个百分点至1.7%,计算机持股市值占比下降0.2个百分点至2.9%。

从相对沪深300的超低配比例来看,目前基金配置电子、传媒和计算机比例较高,其中电子超配4.5个百分点,传媒超配0.3个百分点,计算机超配0.2个百分点;配置通信比例较低,低配0.5个百分点。

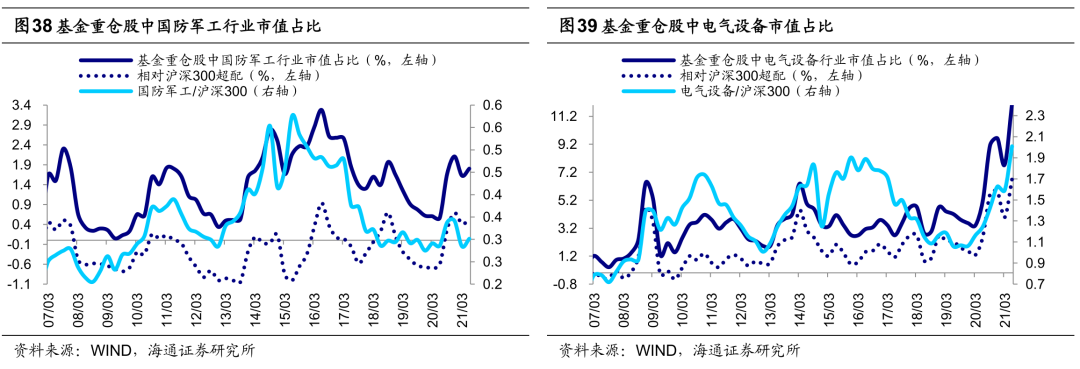

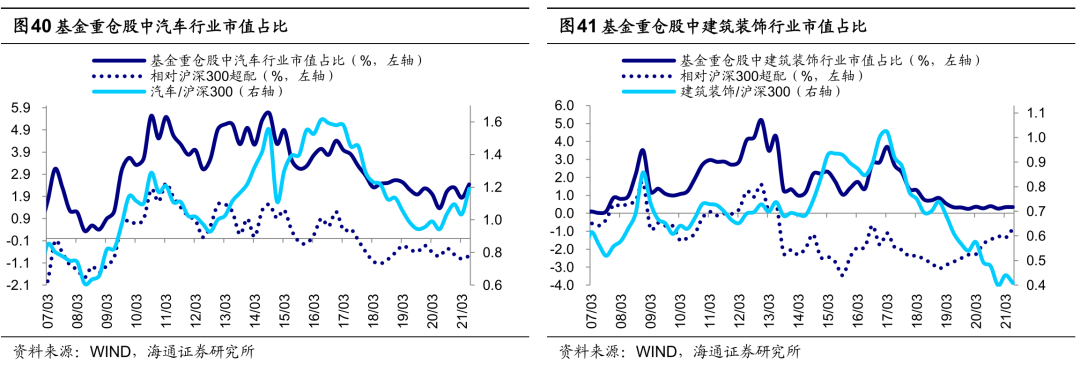

8. 制造:加电气设备汽车,减机械设备

21Q2基金重仓股(剔除港股)行业分布中,制造行业(机械设备、国防军工、电气设备、汽车、建筑装饰)市值占比环比上升4.9个百分点至20.1%,高于2013年以来的均值14.5%,目前处于14Q3水平。从超低配的角度来衡量,与沪深300相比,制造行业超配比例上升3.1个百分点至6.5%,目前处于14Q2水平。

子行业中,21Q2持股市值占比环比上升的是电气设备、汽车和国防军工:电气设备持股市值占比上升4.4个百分点至12.1%,汽车持股市值占比上升0.6个百分点至2.4%,国防军工持股市值占比上升0.2个百分点至1.8%;制造子行业中市值占比下降的是机械设备:机械设备持股市值占比下降0.3个百分点至3.4%;建筑装饰持股市值占比不变。

从相对沪深300的超低配比例来看,基金配置电气设备、机械设备和国防军工比例最高,其中电气设备超配6.7个百分点,机械设备超配0.9个百分点,国防军工超配0.5个百分点;配置建筑装饰、汽车比例最低,其中建筑装饰低配0.9个百分点,汽车低配0.8个百分点。

9. 能源与材料:加化工有色,减交运建材

21Q2基金重仓股(剔除港股)行业分布中,能源与材料行业(包括采掘、有色、钢铁、化工、建筑材料、公用事业、环保工程及服务、交通运输)市值占比环比上升0.4个百分点至13.5%,高于2013年以来的均值12.8%,目前处于15Q2水平。从超低配的角度来衡量,与沪深300相比,能源与材料行业超配比例上升0.2个百分点至0.5%,目前处于16Q2水平。

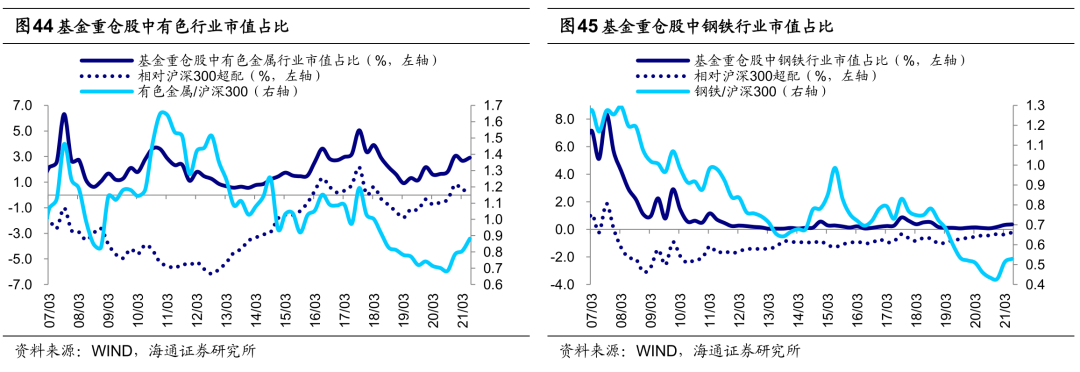

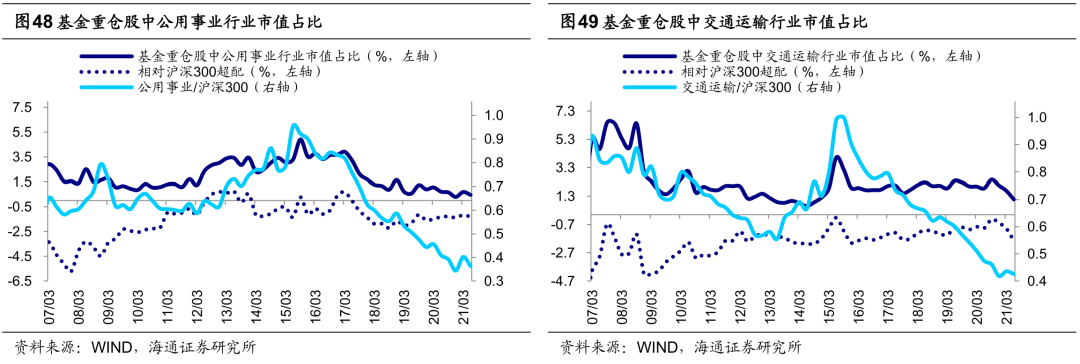

子行业中,21Q2持股市值占比环比上升的是化工和有色金属:化工持股市值占比上升1.2个百分点至7.2%,有色金属持股市值占比上升0.2个百分点至2.9%;交通运输、建筑材料和公用事业市值占比下降:交通运输持股市值占比下降0.6个百分点至1.1%,建筑材料持股市值占比下降0.3个百分点至1.1%,公用事业持股市值占比下降0.2个百分点至0.5%;采掘和钢铁持股市值占比不变。

从相对沪深300的超低配比例来看,基金配置化工、有色比例最高,其中化工超配3.7个百分点,有色超配0.5个百分点;配置交通运输、公用事业、采掘、钢铁比例最低,其中交通运输低配1.8个百分点,公用事业低配1.3个百分点,采掘低配0.4个百分点,钢铁低配0.2个百分点;建筑材料配置比例与沪深300占比近乎持平。

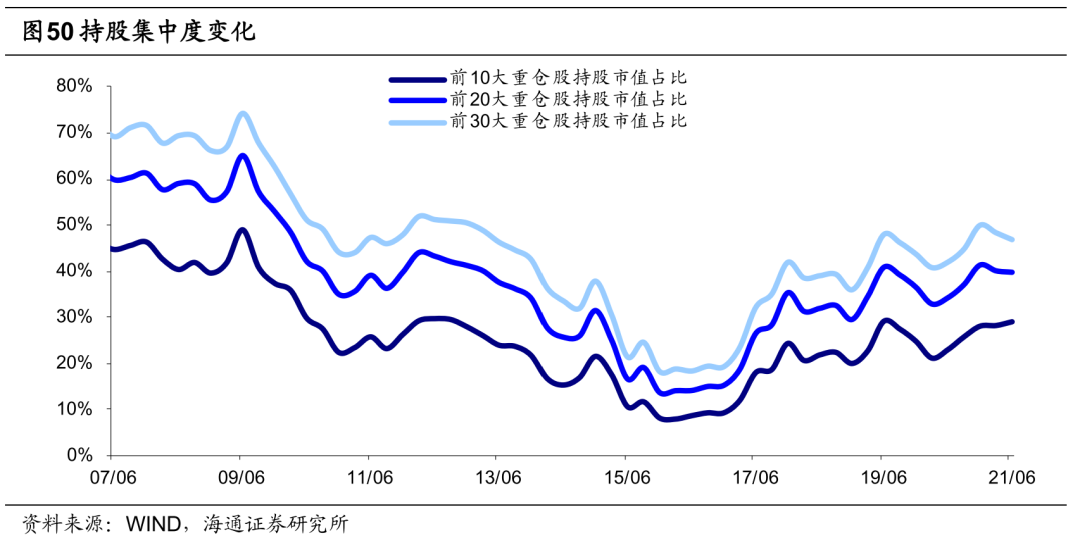

10.持股集中度:前20大重仓股占比下降

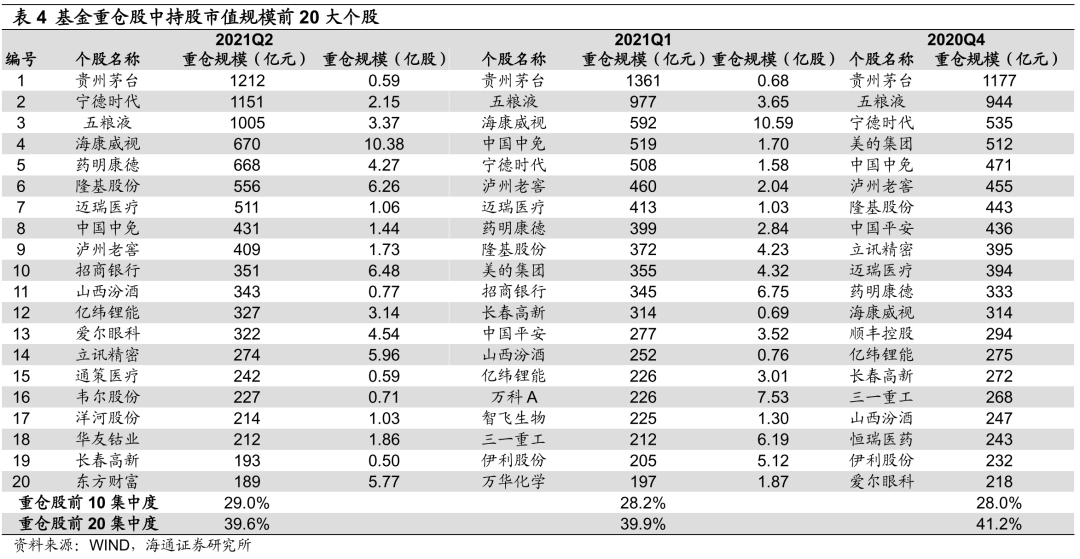

21Q2基金持股集中度下降。汇总基金重仓持股总体规模,21Q2持股规模前10只个股整体市值占比为29.0%,相较21Q1上升了0.8个百分点,高于13年以来的均值19.5%,处于12Q3的水平;前20只个股整体市值占比为39.6%,相较21Q1下降了0.3个百分点,高于13年以来的均值29.3%,位于13Q1的水平。21Q2基金前20大重仓股对比21Q1共有7只股票被替换,新进入的个股为爱尔眼科、立讯精密、通策医疗、韦尔股份、洋河股份、华友钴业和东方财富,掉出前20的个股是美的集团、中国平安、万科A、智飞生物、三一重工、伊利股份和万华化学。基金重仓股中贵州茅台、宁德时代和五粮液市值占比位列前三:贵州茅台21Q2整体持股规模为1212亿元(0.59亿股),较21Q1下降149亿元(0.09亿股),宁德时代21Q2整体持股规模为1151亿元(2.15亿股),较21Q1上升643亿元(0.58亿股),五粮液21Q2整体持股规模为1005亿元(3.37亿股),较21Q1上升28亿元(下降0.28亿股)。

风险提示:报告为基于基金定期报告的客观分析,所涉及的股票、行业不构成投资建议。

附录-相关报告:

1、《A股估值体系的多元化-20210719》

4、《看好下半年市场的三大理由-20210711》

5、《硬科技,高成长——科创板全景分析-20210708》