2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

文章来源:中国证券报

蔡滨先生

博时权益投资成长组投资副总监

两年时间,对于A股投资者而言,意味着什么?

2018年至今,国内股市经历风格轮动,牛熊转换,投资难度可谓不小。然而,对于博时基金蔡滨而言,他管理的基金用接近翻倍的收益,回馈了一路携手走来的持有人。

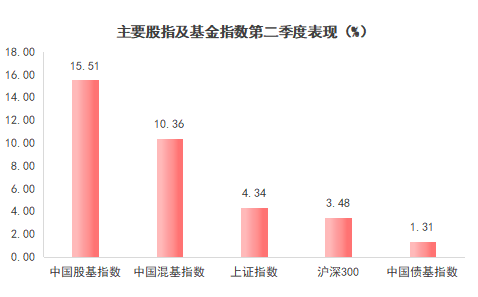

Wind与银河证券数据显示,截至2020年7月31日,博时荣享回报2年定期开放混合自2018年8月24日成立以来,总回报超过96.69%,在所有已经成立的定期开放灵活配置型基金中排名第一。

从方法论上而言,蔡滨坦言,自身投资核心逻辑没有变化,始终坚持价值投资,坚持基于行业和公司的深度基本面研究,精选个股,赚取企业成长的钱,以及一些周期性行业轮动的钱。同时做好回撤的控制,尽力为投资者带来优良的投资体验。

展望后市,蔡滨坦言市场仍然存在结构性机会,从中长期来看对权益市场保持积极乐观态度。

值得一提的是,博时荣享回报在两年封闭期之后,即将于2020年8月24日至9月7日开放申购。

基于企业基本面的研究

谈到价值投资,蔡滨坦言个人的理解是大道至简,只要是基于企业基本面的研究,以企业价值评估作为依据来做的投资,都可以被认作是价值投资。

在市场中,一般而言通常会有成长股,周期股,价值股的区分,在蔡滨看来这仅仅是标签背后对应的是成长股看好企业成长的价值,价值股看好企业价值波动的带来的机会。

其核心在于基本面研究,基于基本面来研究这些公司的,都可以被认作价值投资。

谈到自身的投资框架,蔡滨的方式是双管齐下:一方面赚企业成长的钱,一方面赚行业周期轮动的钱。

究其原因,与蔡滨一路走来的研究背景高度相关。研究员时期,蔡滨最早覆盖过交通运输板块,这其中包含周期性很强的行业,例如航运。此外,早在3G与4G时代,蔡滨就曾经研究过通信行业,这属于偏向成长风格的投资。

在蔡滨看来,从交运与通信两个行业来看,仅从成长与周期的概念上来分析,其实也存在共通之处,例如通讯行业中,设备制造行业具备一定的周期属性,而交运板块中的物流行业,也孕育出了不少成长型的公司。因此,无论是成长亦或是周期,蔡滨都愿意去做投资。

一般意义上的成长股,大多被投资者认为是主要存在于新兴产业,出现在科创板与创业板的公司,同时市值也比较小,似乎这样的公司更能代表成长风格。

但蔡滨对于成长股的理解与定义却有着自身独到的见解,在他看来,判断成长股需要基于时间的维度以及增长的维度来分析。

例如以3-5年的维度,如果一家上市公司的收入、利润以及复合增速,均高于同期名义GDP两倍以上,达到15%-20%或以上的增长,那么对于蔡滨而言这都是属于成长股。

“定义成长股最重要的标准在于成长本身。”蔡滨表示,无论企业处在什么行业,属于哪个板块,是大公司还是小公司。

在蔡滨眼中,行业或者公司的“天花板”是他选择成长股的关键词之一。只有天花板足够高,或者拓展天花板的能力足够强,精选出来的个股才能具备市值增长的空间,且不容易受到周期的影响。

如何把握这种成长股的机会?

蔡滨坦言,仍然是要对于公司基本面进行深度的研究,对于企业所处的行业,竞争格局,自身的商业模式,产品力,以及管理层情况有深入的认知与理解。综合分析,预判这家公司能否在未来跟随行业的成长,或者提升自身的份额。

基于这样的分析框架,选出未来三到五年增长胜率概率较高的公司之后,蔡滨下一步是要对其当下的估值进行分析,从企业当前的市值来判断,它未来的成长性是否已经容纳在估值当中。

一种情况是,一家公司三年以后收入与利润都达到了此前预期的目标,但是市值没有变动,这只能说明这或许是一家好公司,但并非是一个好股票。

“好的价格同样重要。”蔡滨指出,在做投资时也需要好的风险收益比,好公司也需要好价格。

基于自身成长股的投资框架,蔡滨希望找到的好公司,在估值上面能够比较合理,在三到五年的维度上,能够赚企业成长的钱,从市值来看,最好是能够有一倍以上的增长空间。

成长与周期双管齐下

在成长股投资之外,谈到对于周期机会的把握,蔡滨指出,很多周期性行业内的公司,无论是上游资源品、设备制造等企业,甚至养殖板块,都无法避免存在价格的波动。

“我们希望能够在行业处于底部向上的阶段,通过深入的研究预判这种从底部向上的趋势,同时相关的上市公司的市值也处在一个具有吸引力的底部,那么就在此时介入。”蔡滨表示。

如果判断正确,随着周期的回升,企业行业景气的向上,相关公司的市值也会从底部回升,形成合理的价值回归,这样通常会给组合贡献不少收益。

但蔡滨坦言,这样的机会可遇不可求,例如2017年的供给侧改革,钢铁等行业的机会,2018年的猪周期机会。2020年面板行业的机会,如果确认是处在底部回升的阶段,蔡滨会尽力把握这些投资机会。

逆向投资也是蔡滨体系中的一环,即在市场关注度并不是特别高的时候,在成长股爆发于周期股底部向上趋势形成之前的早期阶段,选中合适的标的之后,蔡滨会进行一些偏左侧的布局,进行一定意义上的逆向投资。

蔡滨指出,在早期阶段更多是以较低的仓位介入。但选择了买入,这也使得自身会继续作进一步的研究与跟踪,驱动自己进一步对企业进行深入了解与判断,不断确认与验证,来提高投资的确定性。

“提高投资胜率的方法,只有不断提升自己对企业的认知。”蔡滨表示。

谈到自身成长与周期两种风格的平衡,蔡滨指出,他自己本身是偏成长,但这与把握周期的投资机会并不矛盾。“周期是很好的投资方向,因为本身市场都是有周期的,行业也是有周期的,最终的价值回归,其实也是一个企业在周期波动中合理的回归。”

“核心依然是精选个股,行业比较。”蔡滨坦言,“整体而言是偏稳健的风格,长期坚持赚企业成长的钱。”

一直以来,净值表现较为稳健,回撤控制较好,始终是投资者对蔡滨组合的深刻印象。

谈到如何控制好回撤,蔡滨表示:首先最主要是精选个股。如果每只股票的回撤是可控的,那么整个组合的回撤也能够得到较好的控制。

其次在组合构建上,蔡滨对组合行业与个股的配置会有所控制,尽力做到行业的适度分散,不会太过集中在一两个或者两三个行业上,使得组合不会太偏激,能够保持一个相对均衡的状态。

做完这两项后之后,蔡滨表示,更要时刻评估组合整体的风险收益比,从而进一步严控风险,争取保持净值的稳健增长特征。

对权益市场中长期乐观

回顾2018年至今,A股市场机遇挑战并存,震荡行情之下呈现结构化与风格多变的态势,投资难度可谓不小。而由蔡滨管理的博时荣享回报2年定期开放混合基金,却做到了穿越牛熊,为持有人带来了亮眼的业绩。

Wind与银河证券数据显示,截至2020 年7月31日,博时荣享回报自2018年8月24日成立以来,总回报超过96.69%,在所有已经成立的定期开放灵活配置型基金中排名第一。2020年以来回报42.82%,在所有定期开放的灵活配置型基金中排名第二。在2019年度回报38.43%,同类排名前十。

同时,博时荣享回报在过去接近两年的时间里,体现出了蔡滨优异的回撤控制能力,自成立以来至今最大回撤仅为-12.17%。

值得一提的是,博时荣享回报在两年封闭期之后,即将于2020年8月24日至9月7日开放申购。

在面对市场风格切换和行业轮动时,蔡滨表示,作为投资者,实际上无法预判市场风格切换或行业轮动。但在不同的市场风格下,自身的选股思路是一脉相承的,即寻找风险收益比合适、市值有增长空间的股票。

在蔡滨看来,不一样的宏观环境或产业政策,会对微观企业价值产生影响,这些因素会纳入自身标的价值评估体系中。“自下而上精选个股,注重组合风险收益比,严控回撤风险始终是我们的策略。”

谈到后市研判,蔡滨首先感叹“整体来看,2020年是很不平凡的一年。”

他指出,疫情对全球经济的影响不言而喻,很多海外主要经济体系进入衰退。相对而言,国内的经济形势做到了保持稳定发展。

蔡滨认为,阶段性而言对市场整体看法依然相对偏谨慎,更多的还是结构性行情,需要关注的是经济基本面和流动性之间的矛盾。

而从估值角度来看,蔡滨分析,市场整体估值并不算特别高估,中位数以下的个股分化也比较明显。估值高的公司可能处在历史较高位置,但估值低的像银行地产上游等一些资源企业,处在历史非常低的位置。所以市场存在很大分化,这种分化会使得市场稳定性不够高。

蔡滨坦言,作为基本面投资者,短期市场变化并不是最重要的因素。他更多的还是基于观察中长期产业变化、公司竞争力的层面去把握一些投资机会。阶段性而言,以流动性为主导的市场行情边际上是弱化的,市场仍然会回归到中长期对于行业和企业的价值判断。

“基于中长期,我们对权益市场其实还是乐观的。”蔡滨表示。

但他同时提出,估值体系上可能会有出现一些变化。他援引市场中一个新的概念“后疫情时代”,这代表疫情对很多产业的发展,产生的后续影响,比如未来需要进一步加强医疗保健基础设施建设。与此同时,在疫情影响下,社会大众也感受到网络信息化带的正面影响。

然而,蔡滨提示,也确实存在一些行业面临着不小的挑战,但是深入分析来看,此类行业中部分优质龙头企业,实际上能够获得更好的发展,竞争力与份额实际是有所提升的。对于资本市场来说,这些影响都会反映在基本面和估值变化当中。

基金有风险,投资需谨慎

扫二维码 3分钟在线开户 佣金低福利多