今年以来,A股宽幅震荡,主流宽基指数表现平平,但行业和个股层面的结构性机会却亮点不断,成交活跃度也处在高位,这为指数增强策略获取Alpha提供了沃土。

Wind数据显示,指数增强基金在今年以来多收获了不错的超额收益,其中中证500的指数增强效果尤为突出。截至8月6日,博道中证500指数增强A、华夏中证500指数增强A等多只基金均获得了超15个百分点的超额收益。此外,在沪深300下跌5.56%的情况下,天弘沪深300指数增强A却在今年上涨了5.93%,超越指数11个百分点。

在业绩的带动下,指数增强基金正越来越被资金认同。8月9日,华夏基金发行了一只华夏中证500指数智选增强基金,而据渠道消息,该基金仅募集一天便获得了超30亿元的认购,在目前的市场情绪下已经超出预期。

大资管时代,指数增强产品已经不仅仅是市场短期追逐的热点,而将成为投资者进行长期资产配置的重要工具。

中证500指数增强超额收益最高

指数增强基金,是在被动跟踪指数表现的基础上采用主动选股、量化模型等多种方式调整投资组合,以追求超越标的指数的业绩表现。目前,国内主流宽基指数均有相对应的指数增强基金,从今年来看,中证500的指数增强效果遥遥领先。

截至8月6日,中证500指数年内涨幅为8.98%,而据Wind数据统计,有36只中证500指数增强基金均获得了超越指数的超额收益,其中最高的年内收益高达27.4%,超越中证500指数18个百分点,由博道中证500指数增强A摘得,在同类39只中证500指数增强基金中排名第一。

此外,全市场共有11只中证500指数增强基金年内收益率超过18.98%,即获得了超越中证500指数10个百分点的超额收益,这一数量也明显高于跟踪其他指数的增强基金。

例如,华夏中证500指数增强A年内收益率为25.6%,在同类产品中仅次于博道中证500指数增强A,西部利得中证500A、浙商中证500A紧随其后,今年以来收益率分别为24.93%、23.80%。

景顺长城创业板综指增强基金,则是今年宽基指数增强基金中表现最好的产品,截至8月6日的年内收益为27.4%,同期创业板指年内涨幅为17.69%,超额收益有将近10个百分点;而虽然上证50指数年内调整幅度较大,今年以来下跌了12.22%,但南方上证50指数增强却仅仅微跌了0.68%,增强效果也十分明显。

超额收益从哪儿来?

随着资金从部分核心资产撤离,代表中盘风格的中证500指数在今年越来越受关注,今年3月底以来,中证500指数已经逐渐跑赢沪深300指数,指数beta收益提升叠加主动管理带来的alpha收益,使得中证500指数增强基金开始崭露头角。

对于为什么能获得如此高的超额收益,博道中证500指数增强的基金经理杨梦表示,该基金的增强方式主要是量化多因子模型选股,以此获得超额收益。

杨梦是博道基金多因子量化模型、仓位管理系统、风格轮动模型等策略的主要开发者之一,据她介绍,博道基金近七年多来一直在对量化模型迭代升级,比如更加充分的利用公司分析师群体的阿尔法特性来构建“分析师预期因子”,以及从私募运作以来就一直没有放弃的量价因子,进行了智能算法量价因子的升级,同时在因子合成环节也进行了较大升级。

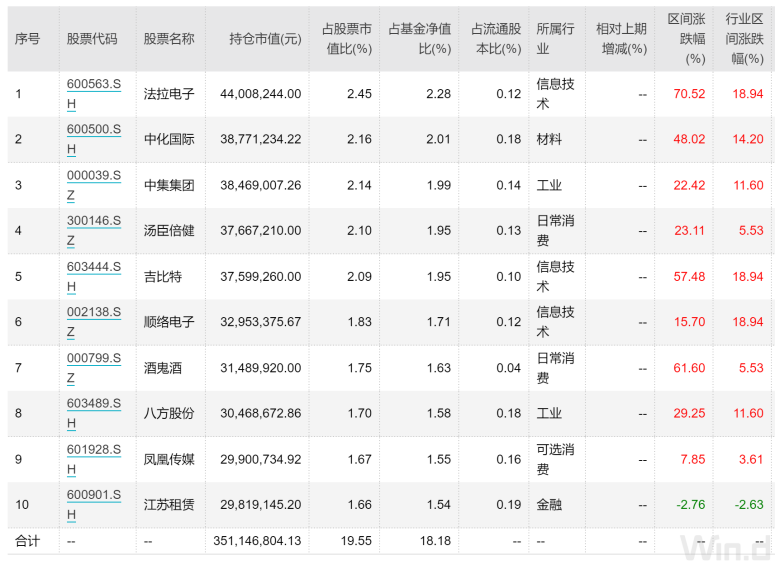

在杨梦的管理下,截至8月6日,博道中证500指数增强A的跟踪误差为0.32%,二季报的前十大重仓股有五只和中证500前十大成分股重合,此外重仓了旗滨集团、顺络电子、杉杉股份、盛和资源、吉比特等个股,其中杉杉股份和吉比特二季度大涨59.01%、57.58%,为该基金贡献了不少收益。

而华夏基金则选择了与微软进行人工智能量化投资的深度合作,采用“AI+”的指数增强策略体系进行组合管理。具体来看,其指数增强的实现主要包含两个步骤:一是alpha模型,主要为股票未来收益做预测;二是风险控制模型,控制组合基差风险、回撤风险、偏离风险等。

华夏基金表示,传统投资中,投资经理交易时间后需整理数据、回顾组合、市场分析并制定组合管理策略;利用人工智能进行投资,可通过实现相关数据实时更新,并完成对组合持仓、预期收益及调整策略的实时生成,在既定风控框架及权限下,组合可最大程度保障策略是快速实现。此外,考虑到目前A股市场散户资金占比仍然很高,人工智能快速识别投资者相应交易行为、情绪、舆情等信息,为组合实现超额收益。

截至8月6日,华夏中证500指数增强A的跟踪误差为0.34%,二季报的前十大重仓股中仅有酒鬼酒一只和中证500前十大成分股重合,另外重仓的九只个股中,法拉电子二季度大涨70.52%,吉比特大涨57.58%,对基金收益的贡献明显。

恒泰证券私财团队分析师曹宇峰分析了基金的行业、估值和成长偏离以及Brinson业绩归因交叉验证,他发现,博道和华夏中证500增强基金持仓的平均市盈率分别为30.4倍、38.1倍,高于中证500指数22倍的市盈率水平。

他认为,今年以来业绩表现突出的中证500指数增强基金超额收益主要来源于选股效应,特别是配置于估值水平相对较高分位但仍处于合理范围内的标的,而行业和成长的偏离并没有给基金带来超额收益。

个股分化加大和风格轮动加快,指数增强优势更加凸显

在业绩的带动下,指数增强基金正越来越被资金认同。在2021年二季度,华夏中证500指数增强获得了9.41亿份的净申购,基金规模从一季度末的2.53亿元增长至19.31亿元,增幅663%;博道中证500指数增强也获得了4.68亿份的净申购,基金规模增长至14.6亿元,增幅240%。

此外,在8月9日,华夏基金还发行了一只华夏中证500指数智选增强基金,而据渠道消息,该基金仅募集一天便获得了超30亿元的认购,在目前的市场情绪下已经超出预期。

据了解,该基金主要是通过数量化投资分析及基本面研究等方法进行积极的投资组合管理与风险控制,力争在控制本基金净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.5%,年跟踪误差不超过7.75%的基础上,追求获得超越标的指数的回报。

华夏基金认为,指数增强基金的优势在于,指数增强型基金与主动型基金相比具有明确的基准,对投资人而言策略相对更透明、投资风格更平稳、风险把控性更强,而与被动型指数基金相比又存在获取更高收益的可能。

博道基金认为,从当下市场环境和特征来看,个股分化程度大幅提升,市场风格切换愈发频繁,在这种背景下,量化选股的宽度持股、行业分散等优势更加凸现。

一方面,投资热点的分化让采用量化选股的宽度持股行业分散的投资方式优势得以凸显;另一方面,由于产品本身对跟踪误差的限制,指数增强基金的个股和行业配置相对分散,有助于更好地适应多变的市场;此外,指数增强基金产品一般建立在多因子选股体系之上,强调对阿尔法因子暴露的同时,也会对诸如大小盘、价值成长等风格进行严格控制。因此当市场风格切换较为频繁时,量化多因子框架的优势会体现的更加明显。

此外,在大资管时代,个人和机构长期配置的需求也将助推指数类产品发展,指数增强产品不仅仅是市场短期追逐的热点,而将成为投资者进行长期资产配置的重要工具。

有业内人士表示,相比主动基金和被动指数基金,指数增强最适合懒人投资。一方面,指数增强基金直接对标指数,风格和收益预期较为明确;另一方面,指数增强基金就是以增强指数收益为目标,相比起主动基金挑选的难度、选错的概率均较低;此外,指数增强基金的费率也相对较低,管理费仅有主动基金的一半左右,更适合长期配置和定投。