2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

作者:秦观[宋]

纤云弄巧,飞星传恨,银汉迢迢暗度。金风玉露一相逢,便胜却人间无数。柔情似水,佳期如梦,忍顾鹊桥归路。两情若是久长时,又岂在朝朝暮暮。

经典的七夕诗词,牛郎与织女金风玉露之夜,碧落银河之畔的相会是永恒而圣洁的爱情神话。“两情若是久长时,又岂在朝朝暮暮”,余生很长,选择一个对的人,让爱情在时间和空间考验中历久弥新。投资路漫漫,选择一个对的基金经理,让你的基金在市场沉浮里持续创造价值。

投资基金的过程,其实也是选择基金经理的过程。持有人都希望把资金交给有能力、有业绩、经验丰富、以投资者利益为核心的基金经理。选择值得信任的基金经理可从以下几个维度进行考虑。

壹

经历多轮牛熊,老将“稀缺”

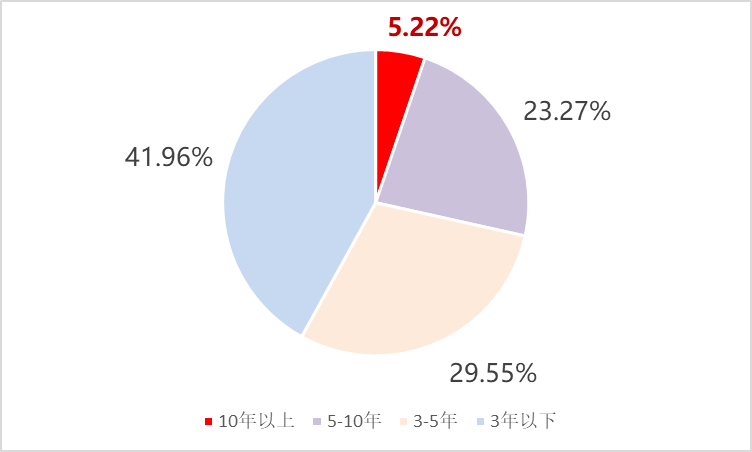

据Wind数据显示,截至2020.6.30,目前从事主动型基金管理的1418位基金经理中,从业年限超过10年的只有74位,占比5%左右,基金经理夏钦就是其中一位。

数据来源:wind,截至2020.6.30,历史数据仅供参考,不对产品表现构成任何保证,市场有风险,投资需谨慎。

夏钦

财通基金投资部基金经理

历任申万的高级研究员(主要负责行业比较,行业配置),UBS策略研究员(主要负责策略研究和行业比较),平安资管的策略研究经理。2015年9月加入财通基金,2016年5月开始担任投资部的基金经理。拥有12年证券从业、4年投资管理经验。

贰

基金业绩中长期向好是关键

回顾一下过往业绩

基金经理过往业绩,在不同时间维度是否经得住考验。

财通可持续发展混合 (000017)成立7年以来,始终践行“责任投资”理念,关注公司长期利益,注重可持续发展,在不同市场风格下均表现亮眼。

(数据来源:净值增长率来自财通基金产品定期报告,从2013.3.27至2020.6.30期间,会计年度收益率(同期业绩比较基准)分别为16.20%(-7.08%)、60.89%(41.16%)、45.99%(6.98%)、-24.30%(-8.16%)、21.67%(17.32%)、-22.93%(-19.66%)、54.49%(29.43%)、31.65%(2.13%),近一年58.02% (8.44%)、近三年74.2%(14.67%)、成立以来294.08%(60.55%);(其中会计年度按基金实际存续期计算,不按整个自然年度进行折算)历史业绩不对未来表现及其他产品业绩构成任何保证。)

再听听第三方观点

饮食界有米其林,电影圈有奥斯卡,基金行业也有海通、银河等权威基金评价第三方机构,他们每月都会对同类基金业绩进行排名,并且对基金进行三年或五年期的中长期公开评级,这些排名和评级结果或都可以作为投资者的重要参考。

海通证券基金业绩排名

数据来源:海通证券于2020年8月1日发布的《基金业绩排行榜》数据,财通可持续发展混合近一年(2019.08.01-2020.07.31)位列强股混合型基金175/587,近两年(2018.08.01-2020.07.31)位列强股混合型基金92/464,近三年(2017.08.01-2020.07.31)位列强股混合型基金92/410,历史数据仅供参考,不对未来表现构成任何保证,我国基金运作时间较短,不能反映股市发展的所有阶段。

叁

投资风格稳健,擅长景气行业投资

长期收益,优秀行业>宽基>强周期性行业

如果基金经理主要擅长优秀行业(消费、医药、科技),在这些行业中投资,更不容易出错。

如果基金经理没有明确的风格,投资的行业经常变来变去,也会增加不确定性。

结论:优秀行业,给我们投资额外增加一道保障。

在漫长的投资岁月中,夏钦身上自带一种君子的淡定,坚守长期投资理念,追求投资业绩的可持续增长,坚持基本面研究,拒绝故事,在风险可控的前提下力争实现投资收益的长期稳定增长。

均衡的“长跑选手”

如果要给夏钦加一个标签,小编的第一反应是均衡的“长跑选手”。他的风格不完全是偏成长亦或是偏价值,他的投资理念是寻找具有长期成长性的优秀公司,通过长期持有获得收益。核心是选择高景气、竞争格局优的赛道,配置赛道中具有核心壁垒、品牌优势、成长性强、管理层优秀的公司。与纯粹成长投资不同的是,即使公司有成长的潜力或是面临拐点,但如果公司治理存在瑕疵,没有自己的壁垒,也不会投资。与纯粹价值投资不同的是,相对于估值,更看重公司的成长性,对于具有较强确定性和持续增长的公司,估值标准可以适度放宽,不要求公司估值显著低估,合理亦可。

不急不缓不跟风

注重回撤、分散持仓、强化选股、淡化择时,统称“投资平衡术”,夏钦可以说是一位各方面都较为均衡的综合型投资选手,对个股的“线条”十分挑剔,擅长自下而上精选“宽护城河、高ROE”的优质个股,又能用中观视角提前布局高景气行业。不赌仓位不赌风格,真正把“为持有人创造中长期收益”放在第一位。坚持赚企业盈利的钱,基于企业价值进行投资,把资源投向优秀的企业,立足中长期投资,与优秀的企业共同成长。

从可持续发展混合2020年二季报前十大重仓股可以看出,基金经理夏钦在组合上将医药、消费、科技作为持仓的战略性资产,蓝筹白马搭配一定比例的黑马股,使得组合有一定的进取性。

(提及行业不构成任何推介)

聚焦“科技+消费+医药”黄金赛道

从历史数据来看,医药、消费、信息技术三大行业远超宽基指数和其他行业的,另外我国因为疫情原因,当前正处在健康需求、科技创新、消费升级的爆发阶段,这三大行业或是黄金赛道,布局时机已经成熟。当前板块轮动频繁,多赛道配置更能把握住市场机会,且通过对多行业的配置,降低整体的组合风险。

(历史情况仅供参考,提及行业不构成任何推介)

肆

基金公司投研实力强

财通基金始终将投研能力作为核心竞争力,据海通证券2020.7.1发布的《基金公司权益及固定收益类资产业绩排行榜》显示,近两年财通基金以亮眼的股票投资主动管理收益位列同类基金公司2/117、近三年3/108。由多年行业研究经验的权益投资总监张毅领衔,着力打造50余人的投研团队,不断强化投研核心能力建设,打造基于大类资产配置框架下的投研能力、产品能力和服务能力。

数据来源:海通证券于2020年7月2日发布的《基金公司权益及固定收益类资产业绩排行榜》,财通基金近两年 (2018.07.02-2020.06.30) 权益类资产业绩位列117家基金公司第2,近三年(2017.07.03-2020.06.30)位列排名第108家可比基金公司第3;基金管理人其他产品业绩不对本基金未来表现构成任何保证,市场有分风险,投资需谨慎。

风险提示:财通可持续发展混合作为混合型基金,股票资产占基金资产60%—95%,股票投资仓位不低于60%,主要投资于可持续发展特征突出的公司股票,因此财通可持续发展混合的投资业绩与本基金界定的可持续发展特征突出相关证券的相关性较大,需承担相应风险;本基金可投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括流动性风险、退市风险和投资集中风险等,本基金并非必然投资于科创板;除基金特有风险外,本基金还面临市场风险、管理风险、估值风险、流动性风险及其他风险等,无法规避股市的系统性风险,基金可投资于债券、权证、资产支持证券以及法律法规和中国证监会允许基金投资的其他证券品种的,其风险大小主要与资产质量有关。投资者在投资相关产品前应仔细阅读登载于基金管理人网站的《基金合同》、招募说明书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的的风险承受能力相适应,不建议风险承受能力不匹配的投资者投资该等产品;报告中的基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。基金管理人对未来市场的判断不构成任何保证。市场有风险,基金投资需谨慎。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者投资于本基金,极端情况下可能存在损失全部投资本金的情况。投资人应当通过基金管理人或具有基金代销业务资格的其他机构认购、申购和赎回基金,基金代销机构名单详见《招募说明书》及相关公告。

扫二维码 3分钟开户 紧抓创业板2.0大机会!

扫二维码 3分钟开户 紧抓创业板2.0大机会!