2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

稳健与进取的双优生 – 华宝宝康消费品混合(240001)

智君科技

在牛市中,大家都热爱追逐收益率高的基金。然而,收益率高的基金就如同王冠上的明珠,然而,向往收益率的同时,可曾想过背后的“欲戴王冠,必承其重”?

我国股市,波动率是很大的,板块轮动生生不息,堪称你方唱罢我登场。收益率排名,并不是一旦中了状元就从此一劳永逸的游戏。没有恒久的冠军。榜上的产品,每天都在变动。

一只基金今天排名第一,十有八九,这只基金只是由于重仓了某个板块而碰上了一波行情,只过了短短几天,他就失去明星的光芒,堕落回了成绩平平的大多数。

每个人,其实都是长线投资者。因为财富本身是连续的、是传承的。在这样的背景下,对收益率排名的单方面追求,在长期而言,也许会引入过高的风险,不利于财富的传承。

真正长线意义上的英雄,是在顺风时能够积极进取而保持克制,在逆风时能够稳住不丧失有生力量。换做投资的术语来说,就是在牛市时敢于拼搏,在熊市时可以收敛。这才是我们要追求的“稳健”和“进取”的平衡。

本期点评主题是消费基金。我们点评的牛基华宝宝康消费品混合(240001)是成立于2003年的老基金,曾被媒体誉为“十五倍金牛消费基”,是华宝基金公司在消费品领域的旗舰产品。

收益率排名长期始终在同类前10%左右,未掉出过20%

回撤控制能力显著高于其他同类基金中的高收益产品,

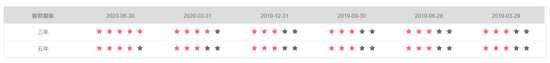

胡先生的历史评级呈现进步趋势,由3星逐渐成长为5星。近3年投资业绩耀眼。

胡戈游先生于2011年起担任该基金的基金经理,在保持稳健投资风格、拥有较好回撤与风险控制的同时,胡先生进行了一定的择时操作,紧跟消费升级和用户消费习惯改变的趋势,配置了相当数量的线上业务、传媒版块公司,把握了在疫情趋势下线上经济的的爆发式增长机会。2020年疫情以来,该基金的夏普率高达2.40,远跑赢同类基金。

我们的观点是,这只基金在稳健和进取两个方面都做得极为优秀,而不是“偏科生”。它适合所有在乎风险和收益性价比的长线投资者。

基金画像-你是谁?

以下关于这只基金的一些数据,帮助我们从多个维度更加了解它:

收益与回撤:

近6月的累计收益为36.17%,近12月累计收益为74.34%,均在同类基金中排行前列。

该基金最新智君星级为5星,近期星级提升显著。盈利能力较强。

基金近1年夏普率为2.53,在同类基金中排名前10%

基金规模16.13亿,属于大基金

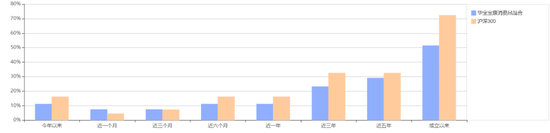

该基金无论近3个月还是近1年,均跑赢沪深300指数。

近1年该基金的波动率低于同类基金。

近1年基金最大回撤为11.06%,回撤率比沪深300指数小。

持股风格:

该基金为偏股混合型

持股比例为74.08%,持股比例适中。

行业集中度为60.44%,行业集中度适中。

该基金主打消费方向,最偏爱行业为:传媒,商业贸易,休闲服务。

基金规模较大(16.13亿)

当前(2020二季度)十大重仓股票为中国中免、完美世界、南极电商、三七互娱、小熊电器、亿纬锂能、珀莱雅、宋城演艺、新大正、贵州茅台。

收益与回撤-你是真正的英雄吗?

华宝宝康消费品混合(240001)在收益达到最优等的同时,风险控制做的是同类高收益基金中最好的。

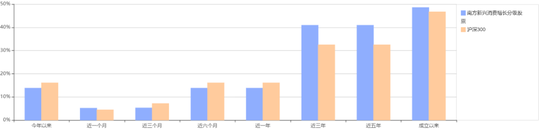

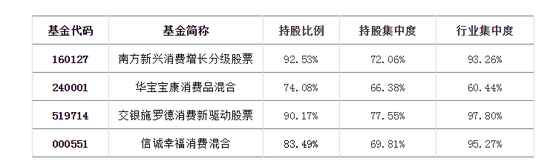

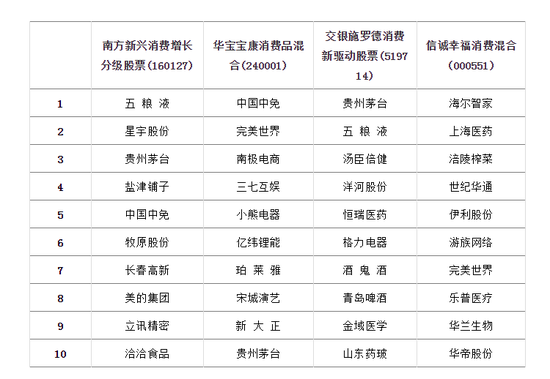

在智君的筛选页面里面,我们按照消费主题基金去挑选,选出了四只四星以上的收益与回撤均排在前40%的基金:信诚幸福消费混合(000551),南方新兴消费增长分级股票(160127),华宝宝康消费品混合(240001),交银施罗德消费新驱动股票(519714)。

单看收益率,似乎看不出这四只基金的风格有什么区别。然而考虑回撤,立即就能发现华宝宝康消费品混合(240001) 的回撤控制上的优秀。

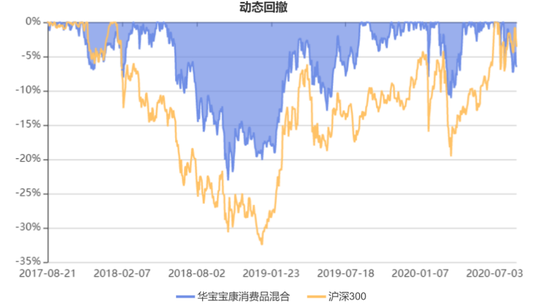

华宝宝康消费品混合(240001)的历史回撤稳定在沪深300的三分之二左右。

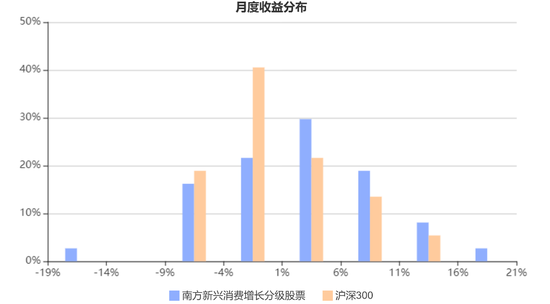

南方新兴消费增长分级股票(160127)是一个在收益率方面非常犀利的基金,以100.73%的年化绝对收益在同类中拥有1 / 418的排名。

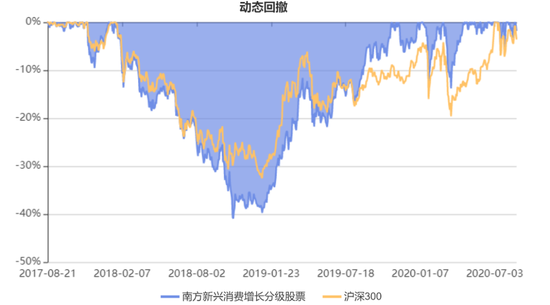

然而南方新兴消费增长分级股票(160127)的回撤是和沪深300指数不相上下,甚至还多处高于指数的回撤。

单独比较3年动态回撤图的话,华宝宝康消费品混合(240001)在大盘大幅下跌的时候,基金净值下跌的并不如大盘厉害。在大盘反弹的时候,基金迅速抓住反弹,快速收复了失地。

而南方新兴消费增长分级股票(160127) 则在大盘下行时回撤比大盘还要巨大,收复失地花的时间也相对漫长许多。

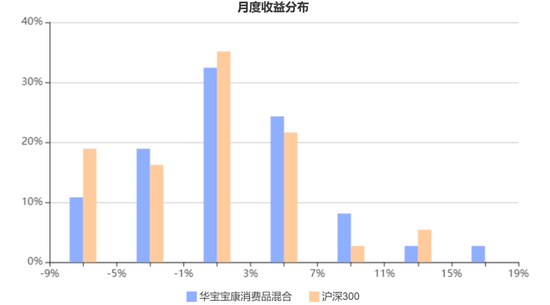

采用频率分布的统计方式可以看出,华宝宝康消费品混合(240001) 在正收益方向上频率均高于同期的沪深300,而负收益低于沪深300。而且基金的尾部风险控制的非常优秀,既抓到了正向的尾部收益(15%-19%频段),又将月度回撤严格在低于-9%。

南方新兴消费增长分级股票(160127)虽然正向的收益非常好,但是它在-14%- -19%频段拥有一次高达-18.71%的月度回撤。

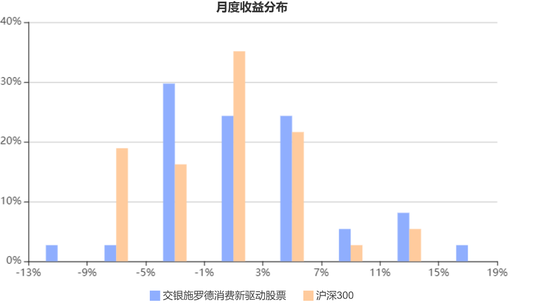

而交银施罗德消费新驱动股票(519714) 表现出过高的-1%到-5%频段的“小幅下跌“,这数量相当多的的小幅下跌的月份,使得这只基金在中期的走势是较为疲软的。

长期稳健低回撤是如何做到的?

华宝宝康消费品混合(240001)通过拓宽“消费” 的定义,将分散投资引入消费主题当中,从而获得长期稳定的低回撤。

首先是来源于投资的分散程度。我们统计四只基金的持股比例、持股集中度、行业集中度指标:

我们可以看到,华宝宝康消费品混合(240001)的持股比例、持股集中度、行业集中度,都显著低于另外三支明星基金。这意味着,这只基金刻意地进行了分散化投资。

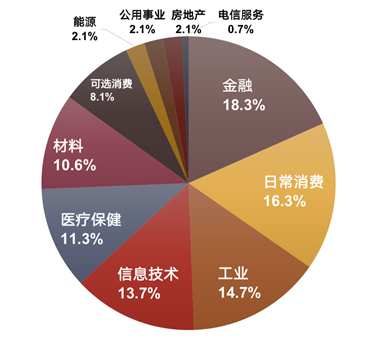

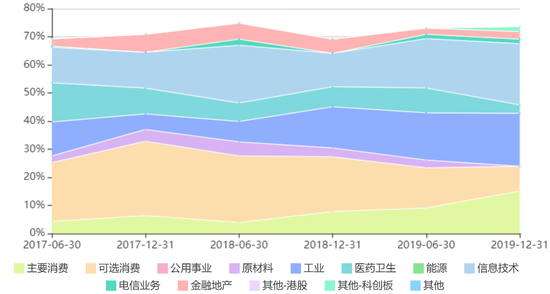

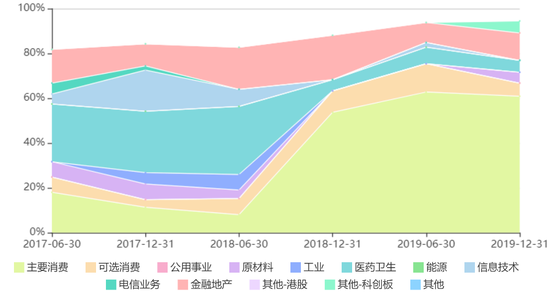

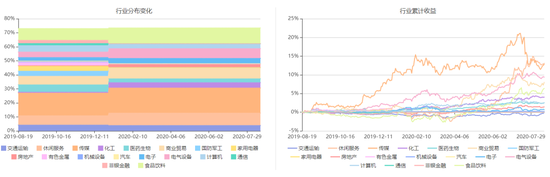

然后,通过股票的历史行业配置分布图,我们可以看到,华宝宝康消费品混合(240001)一直在多个行业分类下采取分散投资。

华宝宝康消费品混合(240001) -股票资产分布变化图

而交银施罗德消费新驱动股票(519714) 相对集中于“主要消费”这一门类进行投资,这增加了基金在特定行情下的波动性。

交银施罗德消费新驱动股票(519714) -股票资产分布变化图

其次,从前十大重仓股票来看,华宝宝康消费品混合(240001)并没有坚持传统的消费品投资路线,而投资了互联网、传媒、护肤品等新兴消费升级行业,而相比之下,交银施罗德消费新驱动股票(519714)的有30%的仓位集中投资于白酒股,有61%的仓位放在食品饮料这一个子行业上。

在媒体采访中,华宝宝康消费品混合(240001) 的基金经理胡戈游先生多次提到其看好消费升级和线上经济的爆发式增长,并持续关注生物医药行业和5G、半导体等方向未来的发展及其对大众消费习惯的改变。胡戈游先生的股票配置中,正展现了他对大势和行业的这些看法。在优秀的风险控制能力下,他的这种前瞻性决定了这只基金在重大风口中不会踏空,而能始终站在顺风的方向。

基金的DNA-基金公司和基金经理分析

华宝基金管理有限公司是历史悠久、风格稳健的基金公司。稳健意味着守旧吗?不。华宝基金还是一个革命者与创新者,总是推出一些和现有市场不一样的基金。华宝在坚持价值投资的基础上,依托外资背景,率先推出了创新ETF产品、国内首支ESG基金等等。

本基金(华宝宝康消费品混合240001)是华宝基金公司主打的龙头产品。基金的这种稳健而不失进取的风格,也许就是来自于公司的灵魂传承。

本产品的基金经理胡戈游先生,管理了39.07亿资金,在华宝基金公司具有15年工作经历,是华宝基金的老牌主推基金经理。在投资风格上,胡先生在保持稳健价值投资风格的基础上,亦进行了一定的择时操作,紧跟经济转型与消费升级趋势。

值得注意的是,胡戈游先生具有数量化投资背景,最先入职华宝基金时即是担任量化分析师。结合之前我们注意到的华宝宝康消费品混合这一基金的展现出的“分散投资强迫症”与“控制回撤强迫症”,不难理解,这与胡戈游先生所秉承的量化投资理念是相关的。

在大量的行业主题基金不进行资产配置、将仓位大量集中的时候,胡戈游先生的风控能力在基金产品当中独树一帜,成为他的个人品牌标签。

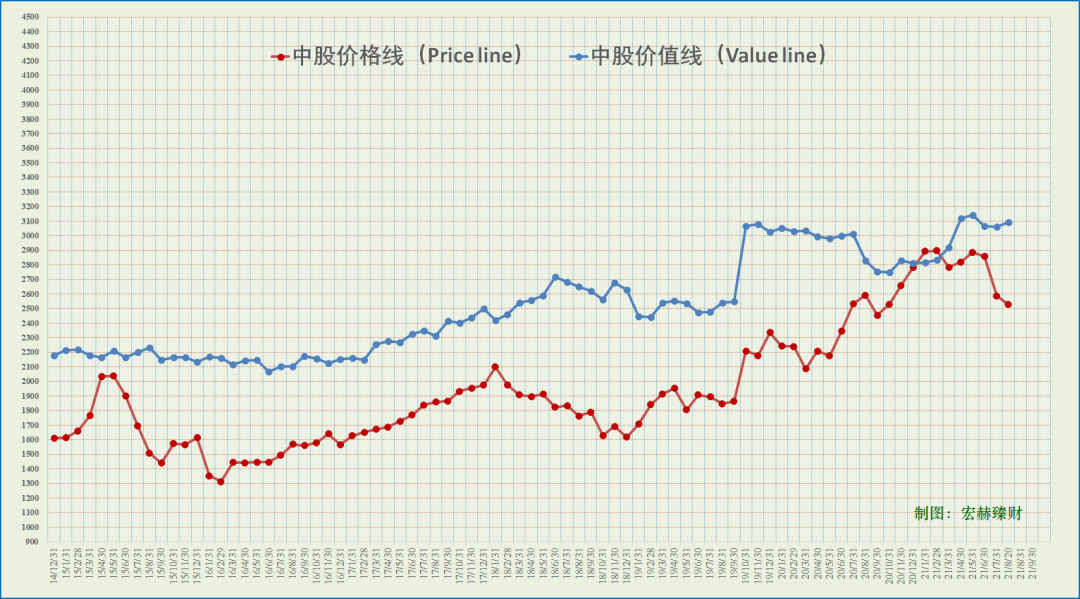

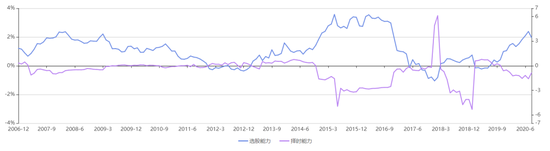

智君基金经理指数显示,胡戈游先生的基金经理指数在12年之后整体跑赢沪深300指数。

在基金经理星级统计上,3年星级为5星,5年星级为4星,星级变化不大,是具有稳健投资能力的主动管理基金经理。胡先生是一位保持进步的基金经理,其历史评级呈现进步趋势,由3星逐渐成长为5星。

从历史牛熊市角度看,该基金经理在牛市中收益率跑赢了沪深300,回撤率小于沪深300。在熊市中收益率跑赢了沪深300,回撤率小于沪深300。

业绩归因-外科手术式的精准业绩解剖

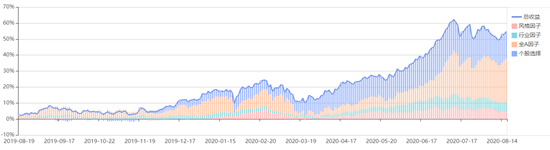

使用智君科技开发的组合收益分解算法,我们得以对基金最近1年的超额收益进行更加深入的分解:

1.与基准比较的收益分解:以最近一年为例,股票组合的累计收益率为54.70%,基准(沪深300)的累计收益率为17.68%,对应主动性收益为37.02%。

在此,基金展现出了超高的主动性管理收益,比如,与交银施罗德消费新驱动股票(519714) 相比,华宝宝康消费品混合(240001)的主动性收益更加稳定和显著。

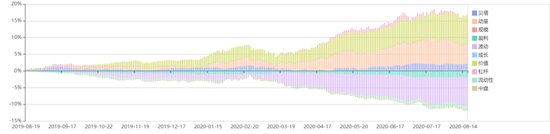

股票组合收益分解-华宝宝康消费品混合(240001)

股票组合收益分解-交银施罗德消费新驱动股票(519714)

2.大类因子分解:组合总收益可分解到全A因子、风格因子、行业因子和个股选择。全A因子在这里解释了股票组合总收益可被全A市场解释的部分。风格因子解释了所有风格因子对总收益的贡献。行业因子可视为行业剔除掉市场和其他风格因子影响后的收益。个股选择是总收益中无法被因子解释的部分,即阿尔法收益。

此处,仍然能看到本基金的收益稳定而大量地来源于个股选择的实力,再次说明了基金的选股能力之高。

组合总收益大类因子分解

3.风格因子分解:风格因子收益可继续分解为贝塔、动量、规模、盈利、波动、成长、价值、杠杆、流动性和中盘这十个因子。在所选时段内,价值因子给收益带来了最大的贡献,累计收益率为8.52%。而波动因子对收益带来的贡献最小,为-8.20%。

我们知道,在过去一年里,价值因子跌了,而成长因子是上涨的。本基金对成长股的超配,一定程度上踩准了因子轮动的节奏。

组合总收益风格因子分解

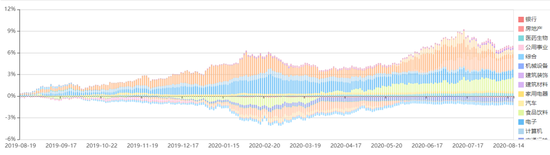

4.行业因子分解:行业因子收益可继续分解为申万28个行业因子。在所选时段内,食品饮料行业给该基金的行业因子总收益带来了最大的贡献,累计收益率为1.89%。休闲服务、传媒也给予了很高的贡献。

组合总收益行业因子分解

5. 在行业收益方面,我们可以看到近1年中传媒板块是该基金配置最高的申万行业板块,也是对基金累计收益贡献最大的板块。食品饮料其次,贡献率约为10%。华宝宝康消费品混合(240001) 通过把握传媒行业在19年下半年至今的行情达成了低回撤高收益的优秀业绩。

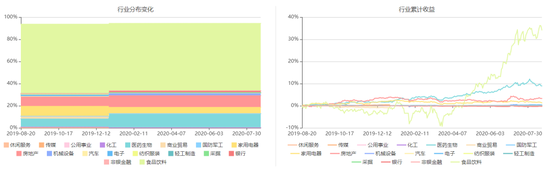

相比而言,交银施罗德消费新驱动股票(519714) 60%以上的收益来源于食品饮料的单个行业,收益的分散度不足。

行业对基金业绩贡献-华宝宝康消费品混合(240001)

行业对基金业绩贡献-交银施罗德消费新驱动股票(519714)

6.选股择时能力方面,根据T-M模型计算的该基金的选股能力和择时能力较为平衡。

选股能力vs择时能力

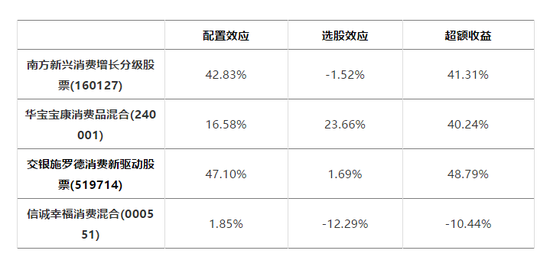

7. 采用Brinson归因模型,我们可以对基金3年超额收益中源于配置能力与源于选股能力的部分进行区分。我们可以看到,在四只同类优秀基金里面,华宝宝康消费品混合(240001) 是唯一的行业配置效应与选股效应相对平衡的基金。

考虑到另外三只基金的行业集中度都很高,事实上胡戈游先生所进行的分散投资是更加考验选股能力的,而不是单纯的“行业上行就上行,行业下行就下行“。

写在最后

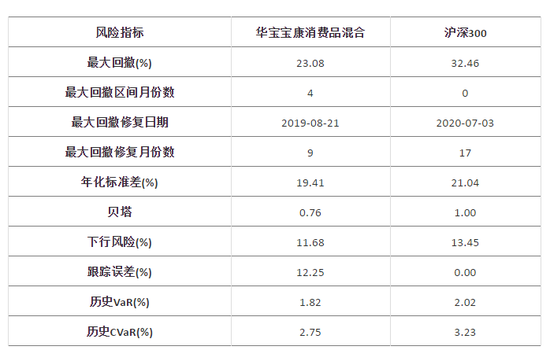

最后,我们可以从一组收益与风险指标中总结华宝宝康消费品混合(240001) 的收益与风险特征:回撤低,夏普高,收益率仍然能跑赢大盘60%以上,是一只拥有优秀风控意识与能力,同时还能排上收益率榜的低调强者。

华宝宝康消费品混合(240001)这只消费品基金,在稳健和进取两个方面都做得极为优秀。

作为FOF研究者,这就是我们想寻找的理想的基金:既能收,也能放,在熊市可以替我们保存本金和实力,牛市可以替我们创造巨大收益。

扫二维码 3分钟开户 紧抓创业板2.0大机会!