揭开万亿聪明钱神秘面纱!北向资金4大操作手法曝光,明星机构成功率超80%,对市场情绪影响剖析(股民必备)

原标题:对话华泰柏瑞戴玲:现在是配置固收+的好时机吗?来源:华泰柏瑞微理财

2020年以来,“固收+”策略产品迎来爆发式增长,受到市场和投资者越来越多的关注。通常来讲,“固收+”产品以固定收益类资产为底仓,弹性部分使用股票、CB/EB、打新等多策略增厚组合整体回报。但是今年以来,较大部分新发的“固收+”产品表现不及预期,主要和爆款产品的发行时间节点以及“+”部分的投资集中度有关。

那么后续该类型产品还可以再投资和布局吗?本期特别邀请了华泰柏瑞权益投资部固定收益投资总监戴玲,为我们揭秘固收+产品的点滴。

Q:“固收+”产品为什么突然这么火?

”

戴玲

固收+产品的兴起,有其历史的必然。

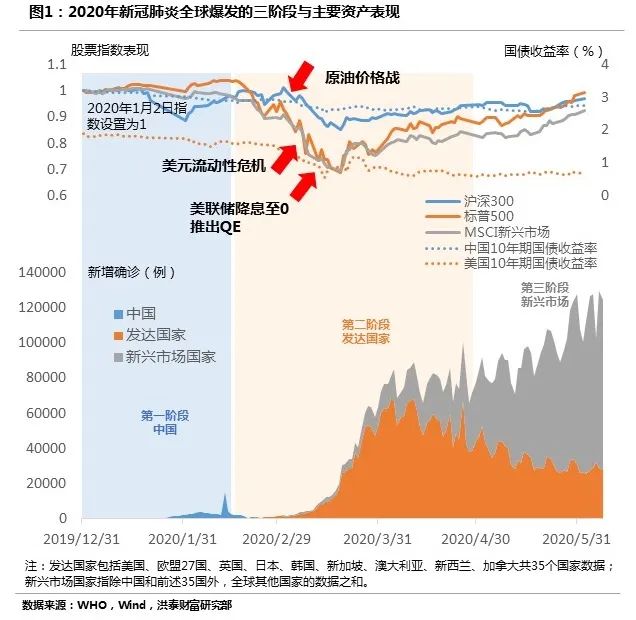

一方面,全球利率下行,使得传统固收产品收益率下降,而固收+产品通过股债一体、攻守搭配,能较好填补纯固收和纯权益资产收益率之间的空白。

2020年,银行理财现金管理类产品的收益率中枢在2%-3%附近,随着银行现金类管理新规的落地,未来有下行的趋势;纯固收类产品的收益率中枢在3%-5%附近,随着资管新规的逐步落地和近几年债券市场振幅的加大,收益率中枢也在呈现趋势性的下行趋势;混合类产品的收益率中枢根据弹性资产配置比例的不同,收益率中枢在4%-10%附近,能较好的填补了纯固收和纯权益资产收益率之间的空白。

(数据来源:银行业理财登记托管中心《中国银行业理财市场报告(2020年)》,截止2020.12.31)

另一方面,在资管新规打破理财刚性兑付后,理财产品净值化,大量追求稳健投资的资金需要寻找新的“出路”。

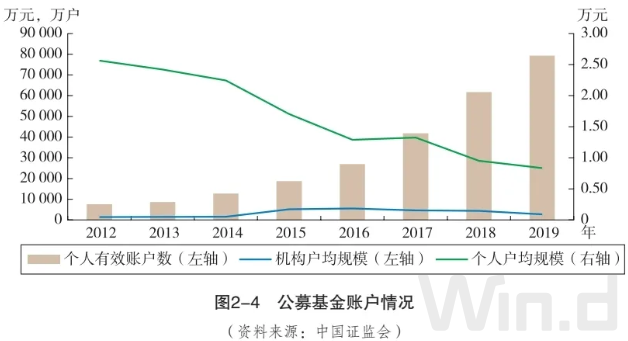

仅以银行理财为例,2020年我国银行理财市场投资者数量相比2019年底增加了86.85%,目前规模体量约在70万亿。其中货币类产品占比约在30%,纯债类产品占比约在40%,混合类产品占比约在30%,也即有着20万亿的体量。而以国内公募基金产品线举例,定位偏债混合/二级债基/灵活配置型基金等的产品数量和规模虽然近两年迎来大幅增长,但目前存量也仅仅在1.7万亿的体量,尚有较大的发展空间。

(数据来源:中国人民银行调查统计司《2019年中国城镇居民家庭资产负债情况调查》,银行业理财登记托管中心《中国银行业理财市场报告(2020年)》,截止2020.12.31)

”

Q:为什么要强调多资产“固收+”策略?

”

戴玲

单一策略再好,也无法穿越整个经济周期,无法规避其中所有潜在风险。我们需要使用多资产多策略的方法,找到各种资产之间的正负相关性,在科学研究方法论的基础上,实际操作又如同烹饪美食一样懂得加减调配,方能使组合穿越周期,协同客户达到共赢。

长期来看,随着我国经济增速中枢的下移和增长质量的提升,无风险收益率的中枢也有望随之下移,这也将进一步压缩利率波动的中枢和区间;再加上政策逆周期调节的精准度提升和银行理财新规的逐步落地,未来纯债型产品的收益率区间也将面临一个下台阶的过程。

因此,对于固收+产品来说,运用多资产多策略的方式分散风险、增强收益是大势所趋。具体而言,我们强调在固收底仓部分做减法,“+”部分根据自身投研优势做加法:

(1)固收部分属于底仓压箱石品种,在这个类属品种的投资上,我们做的是减法——

● 夯实纯债本身,淡化信用下沉策略,通过杠杆和久期的适度调节进行增强操作;

● 拓展纯债品类,加强个券选择策略,当前比较看好的有银行永续债、二级资本债;

● 拓宽投资品类,通过多资产多策略的方式进行增强操作。

(2)多资产多策略方面,我们也不是一味做加法,什么策略都做,而是根据自身投研优势做配置——

● 自下而上的权益投资,强调对高成长性、高确定性标的的挖掘;

● 精选可转债品种,通过多样化的可转债策略进行增强操作;

● 通过打新等方式配置弹性资产。

”

Q:目前债券市场的性价比如何?目前仍是布局“固收+”策略产品的好时机吗?

”

戴玲

今年以来,债券市场经历了节奏和斜率不同的两个阶段。第一阶段,从年初一直到6月末,收益率趋势和方向都是下行的,但是节奏和斜率较为温和,源于上半场的驱动因素是资金面宽松和机构欠配;而7月的全面降准无疑是打开了债市第二阶段的序曲,基本面的驱动加速了收益率下行的速度和斜率。

目前10Y国债收益率处于不到3%的相对低位(wind,20210925)。债券市场受到近期部分主体信用风险的集中释放,未来变盘因素较多。我们后续需要观察相关事件的发展进度以及社融数据等关键性指标的变化。货币政策层面中期相对稳定且保持操作独立性;财政下半年发力形成实物工作量已经形成市场的预期;通胀、出口、地产这三个方面可能会带来一定的预期差,我们将保持密切关注和跟踪。

对于固收+产品而言,债市方面,年末跟明年的时候可能不确定性的因素还是比较多,对于新产品而言,调整会是不错的建仓机会;股市方面,整个经济又要重新进入小的信用扩张的周期,整体来说也是比较好的时点。

”

长期来看,过去两年固收+产品的大发展仅仅是一个开始。随着国民经济的不断发展,居民可支配收入增速的提高以及其理财意识的不断增强,大类资产配置行业将迎来发展的黄金期。其对资管行业的投研团队也提出了更高的要求。我们愿意在不断提升自身投研能力的基础和背景下,与持有人一起携手,共同成就,“纯债为盾、权益为矛”,致力于为持有人创造中长期可持续的超额收益。

风险提示:如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金投资需注意投资风险,请仔细阅读基金合同和基金招募说明书,了解基金的具体情况。