2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

富国价值增长拟任基金经理 方纬

十年磨剑一朝出鞘,用在金牛基金基金经理方纬身上,很贴切。

在做投资之前,方纬做了十年左右的研究员,看了A股60%以上的行业,可以说是“摸透了”很多门道。

十年一刻,厚积薄发,“台下十年”所有的积累都会有回报。方纬管理的第一只产品便“一战成名”。

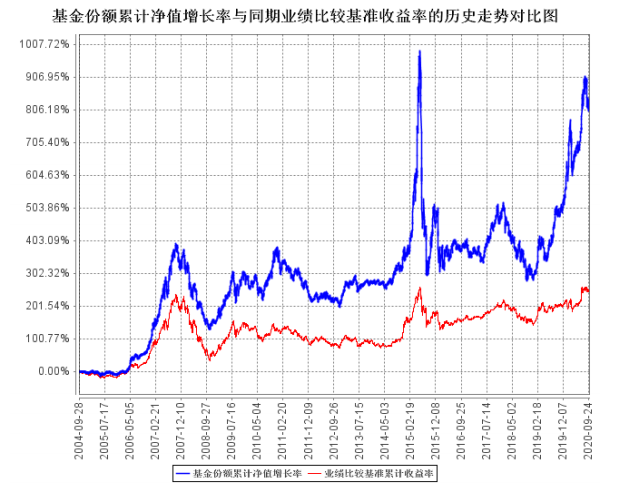

2014年8月,方纬出任华泰柏瑞“价值增长”基金经理,此后掌管这只基金近6年时间,凭借方纬任职期内的优异表现,价值增长于今年一举夺得了七年期的金牛基金大奖*。该基金近5年净值增长率为180.58%,同期业绩比较基准收益率15.12%,同类排名前1%。

注*:《中国证券报》2020年3月,评价期截至2019年末。

方纬的投资框架有两个特点:投资理念很集中,组合持仓很分散。投资理念上,方纬关注高质量的成长股。他把公司质量放在选股中最重要的位置。方纬的投资组合很分散,以价值增长为例,2019年年报显示该基金前十大重仓股占比28.71%。方纬认为,个股分散有利于追求比较平稳的超额收益。

持股分散也并不意味着什么股票都买,方纬的投资方法筛选出了一批牛股,支撑其业绩的持续性;且从结果上来看,分散持股并没有其降低组合的锐利度。

如果用短句概括方纬的特点,富二梳理了9点,供客官简读:

1. 在投资上,我坚信一点:业绩增长是投资收益最主要来源;

2. 我采用非常分散的投资方法,前十大持仓占比会比较低;

3. 我依然会保持自己的成长股风格,不会让持股分散降低我组合的锐利度;

4. 我是投资理念上很集中,只买质地好的公司;

5. 并不是所有的优质公司都很贵,市场上还是存在错误定价的机会;

6. 我们看海外一流的资产管理公司,很多把质量放在最重要的位置,其次才是景气度和估值;

7. 市场上大部分的波动也就是上下25%左右,我们掐头去尾之后,一次完美的择时可能对净值贡献不大;

8. 提高投研效率的核心是,公司需要一个统一的投资文化 ,研究员能知道投资经理的选股思路,提高推荐公司的效率;

9. 改变是从自己开始,向内索取,向外布施。

持仓非常分散的成长股选手

先简单说说你的从业经历?

方纬:我从业时间挺长的,有接近18年的投研经验。我2003年就入行了,一开始在金信研究所做量化研究员,然后2005年去了万家基金做研究员。2007年加入了华泰柏瑞基金做研究员,一直到2014年才开始做投资。我在做研究员的生涯中,看过许多行业,包括消费、地产、宏观策略等等,基本上市场上一半的行业我都看过。

2015年是我做基金经理第一个完整年度,业绩表现比较好。从2016年开始,A股的结构开始发生变化,市场两极分化很严重,大市值蓝筹公司的超额收益很大,小市值成长表现很差。那一年正好拿着小市值成长公司比较多,表现就不太好。

事实上从2017年开始,市场已经明显转向了蓝筹股,我在2017年底也意识到要加大对于蓝筹股的研究,但是我在2017年底并没有去买当时市场的白马蓝筹股,而是看到了科技蓝筹股的机会。从2018年开始至今,当时配置的这一批公司都表现很好。

谈谈你的投资框架

方纬:在投资上,我的理念是:争取长期持有中国好的生意。我们看过去100年的美国股市,收益中绝大多数来自企业盈利的增长,估值提升的占比很少。我们以企业盈利的增长作为投资的本源,那么就是去找未来盈利增长可持续的公司。换句话说,就是大家所说的去找一门好生意。

我会从三个维度去看这是不是一门好生意:

1) 成长维度:我把成长维度又分为两个层次。第一个层次是公司本身要有一定的成长性,公司的成长性又分为0到1的初创型阶段和1到N的商业模式成熟阶段。第二个层次是中观逻辑,包括行业的景气度,公司产品的竞争力。我要去理解为什么公司的产品能比竞争对手卖得更好,公司独特的逻辑是什么;

2) 质量维度:质量维度能帮助我们判断成长的可持续性,比较重要的是判断公司护城河。比如说消费品公司就要判断公司的品牌力和产品力。我还会从产业链角度出发,判断公司对上下游是否有强的议价能力,公司是不是在这条产业链价值量最大的一环;

3) 财报维度:主要看公司的现金流是否比较健康,我不喜欢成长过程中没有现金流的商业模式。

这三个维度都满足好,基本上就是一门好生意。那么我最后会去看估值是否合理。如果估值匹配度比较好,那么就是一个值得重仓持有的投资机会。

再说一个和大部分基金经理不同的地方:我采用非常分散的投资方法,前十大持仓占比比较低。这么做的好处是可以有效降低基金的波动率,没有任何一个公司的涨跌会对组合产生很大影响。我不依靠某几个公司来获取收益,而是持有高质量公司的组合,来争取整体的净值增长。我选的公司,大多是行业龙头企业。

持股分散但不失锐利度

你的一个特点就是持股非常分散,能否具体说说为什么持仓那么分散,会不会对研究深度有影响?

方纬:市场上90%的公募基金经理都是集中持股的方式,我为什么去做分散,也是有我自己的一些理解。

首先,在公募基金的规则下,单一公司持仓不能超过10%,即便再集中,也需要买10个股票。这意味着对于单一公司深度研究带来的回报是不够的,性价比并不高。如果我深度研究一个公司,发现了很不错的投资机会,那么买入30%到40%的仓位才是有意义的,才能够充分享受到挖掘大牛股带来的净值贡献。我个人认为,公募基金的商业模式就是鼓励分散而不是集中。

其次,过度的集中会导致净值的波动比较大,超额收益的稳定性不够强。可能会在某个时间段表现特别好,然后又在其他时间段表现不太好。持仓过度集中,行业过度偏离大概率会出现这样的一个结果。那么对于持有人来说,持有的体验就没有那么好。有时候持有很长时间都不怎么赚钱。

第三,即便持股分散,也并不意味着收益率的平均化。我依然会保持自己的成长股风格,不会让持股分散降低我组合的锐利度。在市场有所表现的时候,我的产品收益还是比较凌厉的。

最后,持股分散也并不意味着什么股票都买。目前A股的上市公司数量越来越多,从一个比例上看,我们投资和研究的公司数量占所有上市公司的比重是在下滑的。这也符合一个成熟市场的特征。我们看美股,也就是头部1%到2%的公司贡献了绝大部分的市场涨幅。过去A股比较看重PEG策略,可能各种各样的公司都值得投资,现在只有头部最优质的企业值得长期持有。

现在优质的公司都很贵,如何解决这个问题?

方纬:贵不贵取决于你用多长的眼光去看这家公司。如果按照巴菲特的标准,用30年的眼光去看公司,那么稍微贵一些也不是什么大事。对于好公司,我认为就应该长期持有,不需要想着什么时候卖出。

此外,并不是所有的优质公司都很贵,市场上还是存在错误定价的机会。有许多行业龙头,因为行业自身的周期性问题,估值并不贵。这里面也牵涉到一个胜率的问题。买好公司并非是一种“躺赢”的策略,历史上看美国股市的变迁,不同阶段的好公司最终也有许多被时代淘汰了,这就考验一个基金经理的眼光,如何把握主要的矛盾。

有很多人会说,好公司怎么会有好价格呢?在A股我们还是能够发现不少这样的机会。大部分人对于A股的投资还是把景气度放在首要考虑的位置。当景气度回落的过程中,公司估值水平往往比较低,这个时候就是我投资比较舒服的时候。

我们看海外一流的资产管理公司,很多把质量放在第一要素,其次才是估值和景气度,从投资逻辑的差别上能看到,优质公司还是会出现定价错误的机会,问题就是下跌的时候敢不敢去买。

你觉得还是能够选到定价比较合理的好公司?

方纬:我们这么看估值这个问题。目前A股市场的市盈率中位数是55倍,那么一大批优质公司的估值是比这个估值水平要低的。对于我来说,我只要确保整体组合的市盈率比市场要低,就有更强的安全边际了。而且这个市盈率,还会把成长性考虑进去,不是长期一个静态的估值。这些公司未来几年经过业绩增长以后,会消化目前的估值水平。

择时的性价比很低

怎么理解仓位择时这个问题?

方纬:我基本上不做仓位的变化,这个道理也很简单。无论是中国还是美国市场,如果我们错过了市场上最好的那20个交易日,那么长期复合收益率就会损失很大。这意味着择时如果做错,要付出很高昂的成本。

那么如果择时做对,能带来多大的收益呢?由于偏股混合型基金的仓位限制是从60%到95%,也就是只有35%的仓位可以用来腾挪。而且要把冲击成本等各方面因素考虑进去,不可能在市场最高的那个点卖掉,也不可能在市场最低的那个点买回来。我们看到,市场上大部分的波动也就是上下25%左右,我们掐头去尾之后,一次完美的择时可能对净值贡献只有几个点。

从这两点看,择时是效率很低,非常不划算的一种策略,而且择时会牵扯你很大的精力。

在行业上,你会有什么偏好吗?

方纬:我骨子里是一名成长股选手,行业上比较关注医药、消费和计算机。医药长期逻辑非常好,而且细分赛道的大部分公司都是龙头,辨识度较高。计算机行业每一个细分赛道,都能够找到对应的龙头公司,行业空间是比较大的。还有包括机械、化工里面的细分赛道龙头公司,竞争力非常强,也是我比较关注的公司。

不要为了对标基准买没有未来的公司

在持仓上,你会不会有一个基准的概念?

方纬:我会用基准来检验我的组合,但不会完全按照业绩基准里面的比例来做配置。如果一个行业你觉得明显不太好,为什么要去配置呢?美国的指数为什么那么强?很重要的一个原因就是不断优胜劣汰,淘汰了许多不那么好的公司,留在指数里面的都是最优质的企业。在美国,不跟住指数就会输。你看美国道琼斯的30个成分股,基本上没有周期股,而是稳定的消费和科技。

中国的指数里面还有一些“沙子”,未来10年是不停“洗沙子”的过程。可能到了10年以后,就不得不跟住指数了。

你比较看重财报中的现金流,但是科技股天生现金流不太好,这个会不会对你筛选科技成长股带来影响?

方纬:我投资组合里面的科技股,都是现金流比较好的。比如说半导体,我买的都是设计类公司,这类企业的现金流是很好的。包括消费电子,我也是看到现金流好转之后,再去买的。还有一些计算机公司,也属于商业模式上现金流比较好的。我对于TMT里面现金流不好的公司,基本上都是回避的。

把握公司的主要矛盾

你持仓的公司很多,如何平衡深度和广度?

方纬:我也做深度研究,更看重有效率的深度研究,把握公司的核心矛盾。比如说我之前买疫苗股的时候,那时候大家都还在研究创新药。我发现疫苗达到收入和利润的峰值速度要远快于创新药,从商业模式上看,疫苗优于大多数创新药公司的。

后面买半导体行业,也是因为在2018年底的时候,我看到了5G的投资机会。那时候我不是很想买通讯设备,就和研究员交流还有什么其他的投资机会。研究员告诉我,每一次通讯速度的升级,都会伴随着半导体的巨大发展。这时候我就从半导体里面去找到了一批受益于5G的公司。

我认为研究要把握主逻辑,可以忽略琐碎的细节。

你是一个很看重研究效率的人,如何提高投研的效率呢?

方纬:很多公司投研是割裂的,一直有矛盾,但在这一点上,富国基金是做得很不错的。富国投研团队有共同的信仰,大家都是在用同一种投资语言,研究员和基金经理之间能顺畅沟通,研究损耗就低很多。

提高投研效率的核心是,建设统一的投资文化,要让研究员理解投资经理的投资方法,然后投资研究朝着同一个方向一起努力。

向内索取,向外布施

在你的投资生涯中,有什么飞跃点或者突变点?

方纬:2017年算一次突变点,那一年业绩不太好,对我的投资体系做了很深刻的反思。那时候去看美股,发现里面优质的公司一直在涨,然后去思考背后的逻辑投资是一个不断从失败中总结的过程。

2010年也是一次飞跃点,那时候还没有做基金经理,一直在做基金经理助理,想着如何能把模拟组合做好。那时候我发现A股市场比较有效的是PEG策略。当然,这个策略到了2017年变得不再适用,也有了第二次的飞跃。

其实投资最困难的时候是现在,因为只有1%的股票在涨了,对于研究的要求越来越高。

你平时如何保持学习?

方纬:我这个人想的比较多,投资本身是一个依靠思想的行业。我每天大概会有1到2个小时做思考,这可能是我一天最重要的时候。我也很喜欢和人聊天,通过跟不同的人聊天向他们学习。我有一个习惯,喜欢发现别人的优点,我的许多转变,都是从别人那里学习过来的。

我相信改变是从自己开始的,向内索取,向外布施。

投资的压力很大,平时通过什么方式来放松?

方纬:我持仓比较分散,几乎没有来自个股的焦虑感。如果说减压的话,我就念念佛经,追求更高层次的智慧。

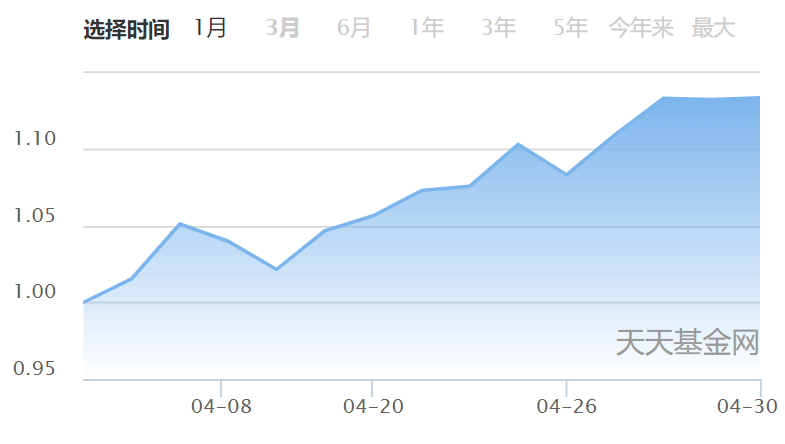

9月7日(下周一),方纬即将首发富国价值增长混合型基金(010109),对金牛基金经理方纬感兴趣,对其理念、投资方法论认同的客官,别忘了关注~