原标题:正确承担风险 港股将迎新起点来源:汇丰晋信基金

港股市场回顾

市场预期弱化 港股估值回落低位

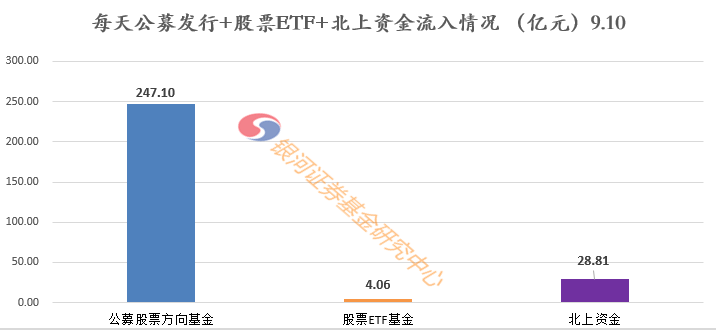

三季度以来恒生指数震荡下行。第三季度,恒生指数累计下跌14.75%,恒生科技指数跌幅更是达到了25.18%。

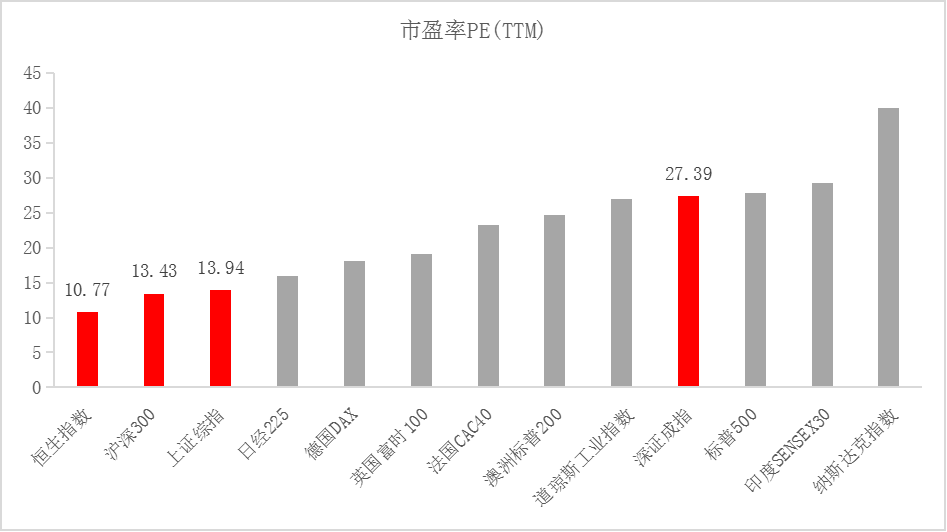

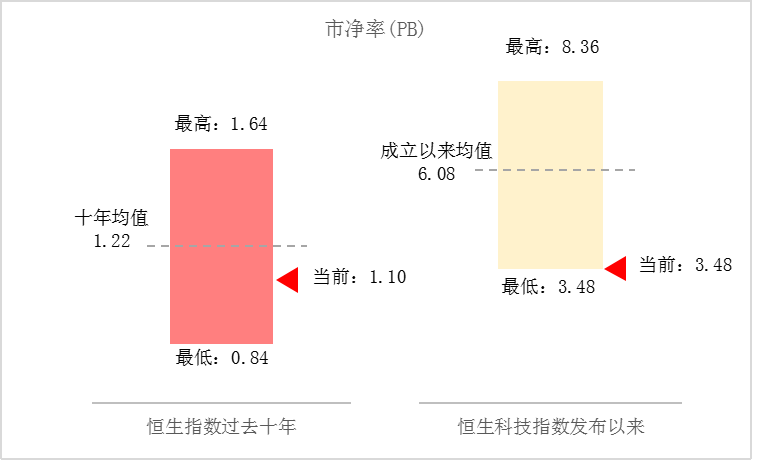

从估值来看,截至三季度末,恒生指数TTM市盈率已经回落至10.77倍,在全球主要市场中处于较低位置。从市净率来看,截至三季度末恒生指数市净率已经回落至1.10倍,已经低于过去10年的历史均值。同时恒生科技指数市净率已经回落至3.48倍,创下了指数推出以来的新低。

图一:恒生指数市盈率已处于全球较低水平

数据来源:Wind,截至2021.9.30。

图二:恒生指数与恒生科技指数市净率均低于过去十年均值

数据来源:Wind,截至2021.9.30。恒生指数2011.10.1-2021.9.30,恒生科技指数2020.7.27(指数发布日)-2021.9.30。

三季度以来港股的调整主要缘于市场对于盈利预期的弱化。

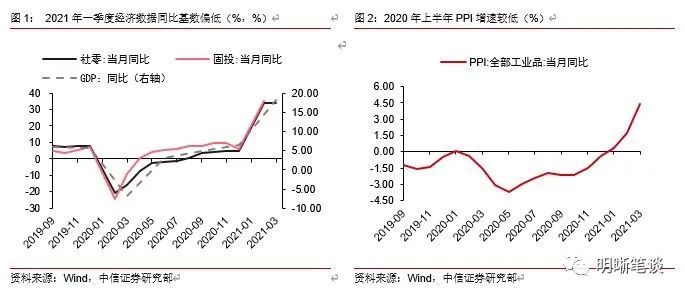

一方面,今年以来大宗商品价格一路上行,挤压了中游制造业的利润,叠加消费复苏不及预期,打破了市场对于港股上市公司业绩高速反弹的预期。

其次,互联网平台型公司经历前几年的高速成长期后,流量红利消化殆尽,行业进入发展“深水区”,需要投入更多资源去寻找下一个盈利增长点,因此整体增速出现了自然回落,导致互联网平台型公司估值大都出现显著下降。

第三,今年以来的“双减”政策、“互联网反垄断”政策,以及部分龙头地产商的暴雷等,都在一定程度上导致上述行业的盈利透明度降低,影响了市场投资者对于相关行业的预期,导致上述行业出现了不同程度的估值下修。

最后,美联储TAPER政策甚至加息预期,也对港股估值提升造成了一定程度的制约。

四季度港股市场展望

风险逐步消退 港股或迎新起点

短期来看,上述风险事件可能不会马上消退,但市场的预期或将好转。

一方面,海外投资者对于“互联网反垄断”和部分龙头地产公司的债务违约过度悲观,认为可能是一次系统性风险。但我们认为“互联网反垄断”更多是规范互联网行业生态,完善互联网行业监管,长期来看对于行业整体发展具有正面促进作用。虽然短期内各项政策尚未完全落地,但长期来看对于平台型互联网企业的竞争力影响较小,甚至有可能促使其开拓新的盈利点。同时,房地产行业去杠杆已经持续了较长一段时间,行业整体债务风险相对可控,因此我们认为引发系统性风险的可能性很小。一旦相关反垄断措施和相关房地产企业的重组措施落地,我们或能看到市场预期的全面修复。

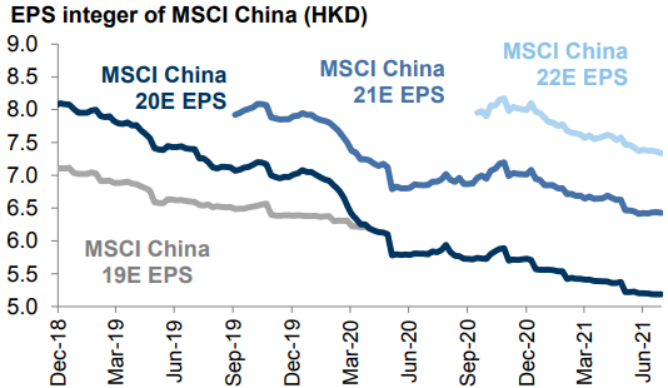

另一方面,驱动港股行情的最大因素还是盈利。驱动2021年年初港股行情的原因在于市场预期港股业绩的大幅修复,而导致春节后港股回落的原因也在于盈利预期的恶化。尤其是一系列事件进一步降低了相关上市公司的盈利透明度,造成了一定程度的“戴维斯双杀”。

展望2022年,随着全球供需逐渐平衡,高通胀带来的业绩压力有望逐渐消退。2022年港股上市公司盈利动能或将迎来明显修复,这将成为支撑港股行情的最大因素。同时,随着监管措施落地和房地产行业风险的化解,2022年我们不但能看到上述行业的业绩回升,业绩透明度也将大大增加,这有助于提升上述行业出现“戴维斯双击”行情的几率。

最后,美联储对于TAPER的表态已经日趋明朗。TAPER只是 “逐步关紧”水龙头,并非紧缩政策,因此全球市场仍将保持相对充裕的流动性,这也将利好港股市场。

图三:MSCI中国指数盈利预测

数据来源: FactSet, I/B/E/S, MSCI, Goldman Sachs, 截至2021年7月30日

四季度投资策略

正确承担风险 聚焦左侧机会

四季度或将成为港股“最痛苦”的磨底期,但也有望成为未来三年的“新起点”。

目前我们更倾向于选择承受短期的波动和有限的下行风险,换取中长期较高的潜在风险补偿。

在投资策略上,我们将重点围绕未来两年具有相对较高且稳定盈利能力(ROE)的公司,自下而上将进行组合构建。尤其关注未来盈利动能将明显增强、未来盈利水平能够超越市场一致预期的公司。

同时,我们将考虑回避部分“高预期”资产。“高预期”既有不理性的乐观成分,其风险收益特征也不具备较强的吸引力。在当前市场环境下,一旦“不达预期”甚至“情绪变化”,都存在估值大幅下修的可能。

在细分行业上,我们看好以下几个方向:

传统行业方面,我们相对看好电信运营商、建筑龙头、石化龙头、部分有色金属以及钢铁行业。

新经济方面,我们相对看好消费者服务、实物消费龙头、科技创新企业以及部分在港股市场具备竞争优势的新能源产业链企业。

在香港本地股方面,我们看好金融龙头和部分香港本地娱乐产业的价值修复。

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。