5月份以来,债市出现阶段性调整,8月份之后股市也出现震荡。

那么,在债市调整之后,投资者该如何更好地把握跌下来之后的布局机遇,并合理捕捉股票市场投资机会呢?

该如何合理地进行自己的资产配置呢?

1

资产配置的重要性

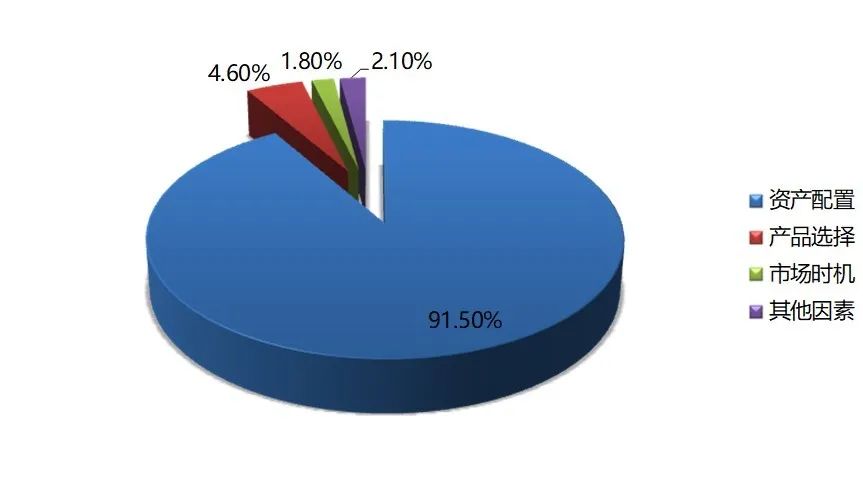

资产配置的重要性在投资领域早已成为共识,“全球资产配置之父”加里·布林森曾说,“做投资决策,最重要的是要着眼于市场,确定好投资类别。从长远看,大约90%的投资收益都是来自于成功的资产配置。”

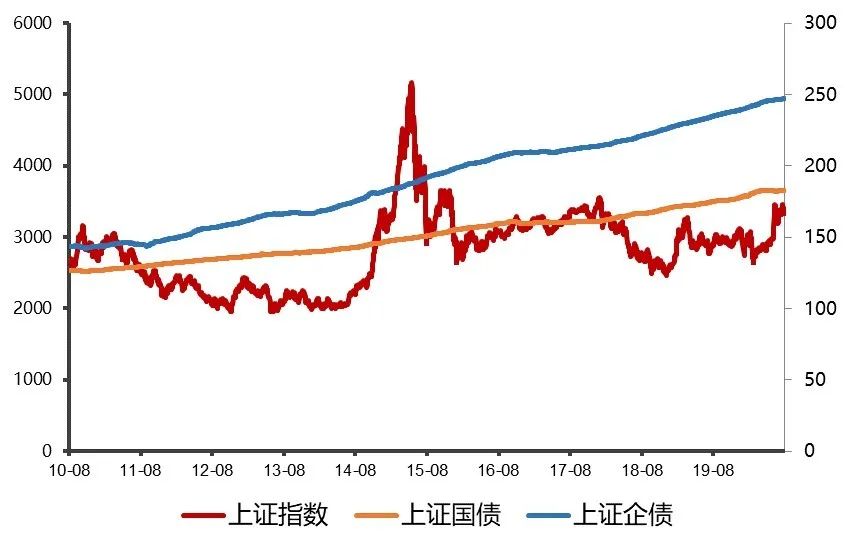

偏债混合基金中,作为资产配置金字塔底基的债券资产,相比股票资产,能够提供更加平稳的价格曲线,且长期向上。下图红色曲线代表上证指数自2010年8月30日至2020年8月28日的走势,蓝色与橙色曲线分别是上证企债、上证国债同期走势,10年间股票指数和债券指数的波动表现差异较大,上证指数过去十年年化波动率为21.46%,同期上证国债仅为0.66%,上证企债0.59%。

图:股指、债指走势变化对比

数据来源:Wind,2010.8.30-2020.8.28,上证指数(代码:000001.SH),上证国债(代码:000012.SH),上证企债(代码:000013.SH)

资产配置总体可以从三个维度去实现:收益率、波动率和分散化投资。然而目前市场更多的是从收益率角度进行资产配置,往往忽略了分散化投资,它能够在取得相对一致的收益率的同时,获得更低的波动率。例如股与债就是相关性较低的标的,股债混合策略通过分散化投资成为资产配置的直接途径之一。

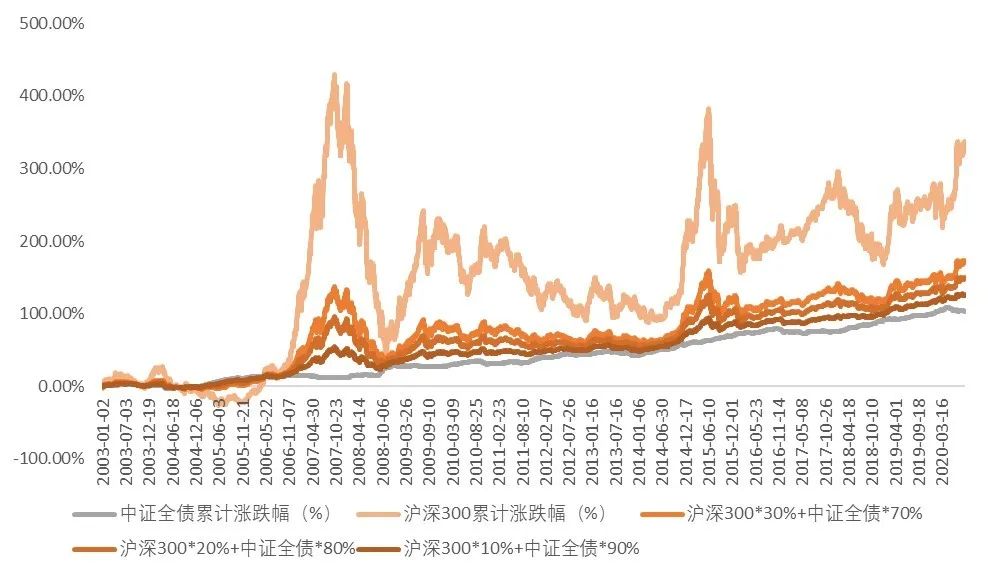

我们可以利用这两类资产的低相关性模拟股债配置组合,以沪深300指数(代码:399300.SZ)代表股票资产,中证全债指数(代码:H11001.CSI)代表债券资产,分别设定股债1:9、2:8以及3:7比例进行资产组合(该组合仅为假设)。不难发现,股债混合策略实现了相对“中和”的收益且回撤较小,收益曲线相较于沪深300指数更加平滑,且基本都高于中证全债指数,收益曲线的波动率随着债券比例增加而下降。

图:股债30/70、20/80、10/90与沪深300指数、中证全债指数表现对比

数据来源:Wind,数据区间:2002.12.31-2020.08.28

2

对于个人投资者而言,配置偏债混合基金是较稳健的方式

从资产配置的角度来说,股与债之间的配置虽然看似容易,但在实际操作中需要根据市值对资产仓位进行动态调整。

对于个人投资者而言,想要抓住债市相对低波动、稳健向上的优势,并分享到股市长期趋势的机遇,可以考虑配置“稳中求进”的偏债混合基金。

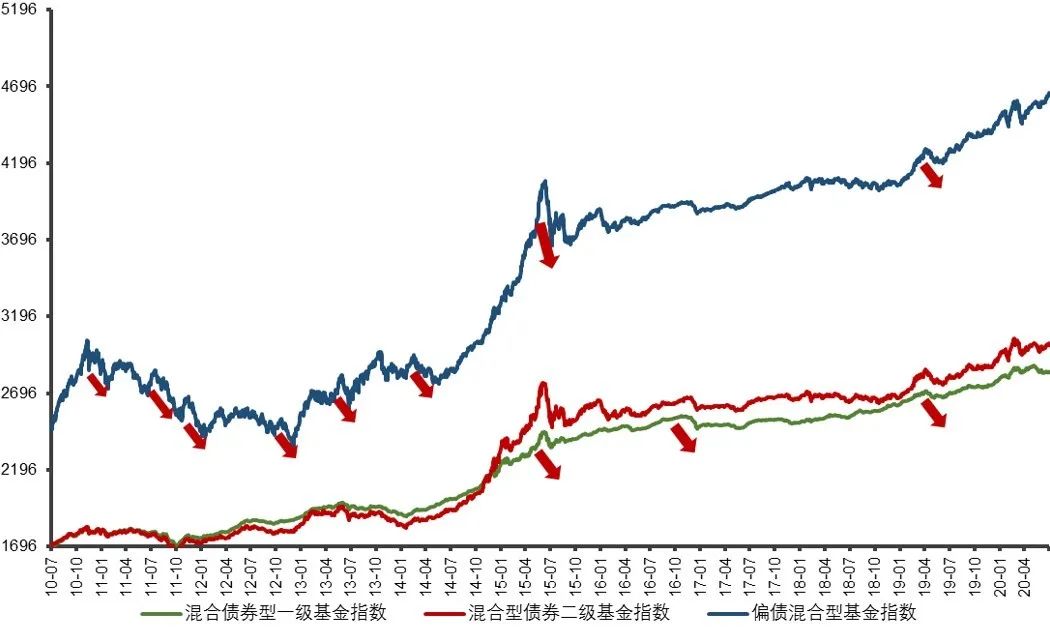

通过偏债混合基金指数、二级债基指数和一级债基指数在2010年7月1日至2020年6月30日十年间的走势图,可以看到这些指数每一次回调都非常“短促”,随之而来是下一阶段的上涨,而且长期趋势向上。

尤其是偏债混合型基金指数,历史表现稳健向上且回报更为可观。

图:偏债混合型基金指数、混合型债券一级基金指数、混合型债券二级基金指数走势图

数据来源:Wind, 2010.7.1-2020.6.30,偏债混合型基金指数(代码:885003.WI),混合债券型一级基金指数(代码:885006.WI),混合债券型二级基金指数(代码:885007.WI),历史数据不代表未来表现。

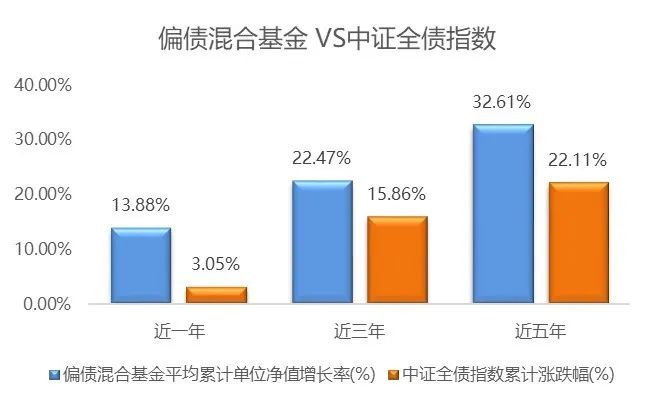

进一步回顾偏债混合型基金业绩回报,在2019年8月29号至2020年8月28日之间,一年内所有偏债混合型基金累计平均净值增长率为13.88%,同期中证全债指数涨幅为3.05%;此外,近三年、五年偏债混合型基金累计平均净值增长率也都分别超越中证全债指数同期累计涨跌幅。

图:偏债混合基金与中证全债指数一年、三年、五年收益率对比

数据来源Wind, 2015.08.29-2020.08.28,中证全债指数(代码:H11001.CSI)

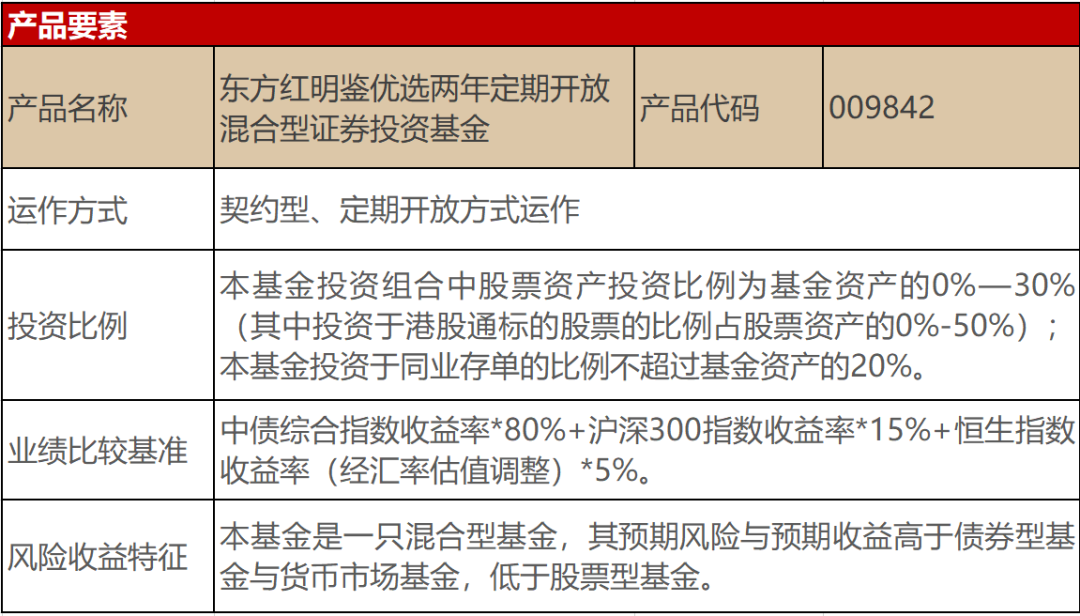

东方红明鉴优选

两年定期开放混合型证券投资基金

基金代码:009842

正在发行

风险提示:本基金为定期开放基金,每个封闭期为两年,每个开放期不少于 5 个工作日且最长不超过 20 个工作日。本基金是一只混合型基金,其预期风险与预期收益高于债券型基金与货币市场基金,低于股票型基金。投资本基金可能面临:系统性与非系统性风险、流动性风险、操作风险、投资证券公司短期公司债券的流动性风险、投资资产支持证券而与基础资产相关的风险、投资港股通及科创板特有风险等。基金过往业绩不代表未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读本基金《基金合同》、《招募说明书》及相关公告,并根据风险承受能力购买相匹配的风险等级产品。基金产品由基金公司发行与管理,销售机构不承担产品的投资、兑付和管理责任。