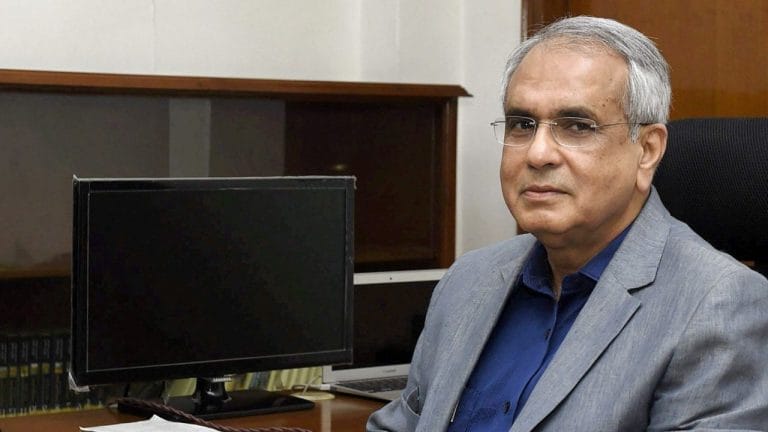

原标题:中基协会长何艳春:私募变相“公众化”是形成风险的根本原因

记者 | 胡颖君

9月26日,中国证券投资基金业协会党委书记、会长何艳春在“2020中国资产管理武夷峰会”上表示,基金业协会将推动出台私募投资基金管理条例,修订私募基金登记备案办法,夯实基础性制度。

何艳春指出,未来基金业协会将探索完善基金销售模式和费率机制,加快推出公募基础设施基金尽职调查和运营指引,持续改进基金估值标准和产品评价考核指标,大力推动养老金第三支柱建设等引导长期资金入市和长期价值投资的制度安排。推动基金行业高水平制度型开放,打造国际合作和竞争新优势,研究完善外资私募证券投资基金管理人制度,配合有关地方政府总结完善QFLP、QDLP等相关政策。

数据显示,截至今年8月末,基金业协会服务的资管业务规模达到55.83万亿元。公募基金为8亿有效账户管理了17.8万亿元基金资产,受托管理全国社保基金、企业(职业)年金合计3.1万亿元。与2018年末相比,权益类公募基金规模占比提高13个百分点,持牌机构资管业务主动管理资产规模占比提高19个百分点。公募、私募基金、持牌机构资管计划合计持有股票市场总市值的11.4%、债券市场总市值的15.4%。

私募股权创投基金方面,私募基金管理规模超过15万亿元,其中私募股权创投基金占比71%。在科创板上市企业中,近90%的企业在上市前获得私募股权创投基金投资,投资本金达到704亿元,相当于科创板首发募集资金总额的25.6%。

何艳春表示,包括公募、私募基金在内的多种业态,虽然股东背景、资金来源、基础资产、投资标的等各不相同,但同属资管行业,有着共通的规范基础、治理逻辑和合规文化,应当适用相同的法律关系、业务规则、行为规范和监管标准。当然,这并不意味着忽视不同类型业务、产品的特殊性,不妨碍作出有针对性的差异化制度安排。

他认为,通过投资者和管理人高低不同的门槛组合形成均衡至关重要,部分私募基金风险事件反映出投资者不符合要求、变相公众化,打破了这种均衡,是形成风险、产生乱象的根本原因。

“公募基金投资门槛低,投资者风险识别和承担能力普遍较低,搭便车的心理较重,缺少博弈能力。有必要对公募基金管理人及产品加以严格监管,包括专业投资、组合管理、每日估值、强制信披、资产托管等强制要求。”何艳春表示。

与之相比,私募基金要求投资者是具备风险识别和承担能力的合格投资者,能够更好地主张和维护自身权益,且涉众程度低、风险外溢性小,监管的范围、方式和程度有所不同。即在资金募集环节守住向合格投资者募集、不公开宣传推介、不超过法定人数的底线,在资金使用环节看住关联交易、利益冲突等风险点,同时更多地强调意思自治、契约自由、市场自理、行业自律、责任自负。

何艳春强调,在为“真基金”健康发展创造条件、推动优化政策环境同时,还要加强对“伪基金”的有效治理和清理整顿。

扫二维码 3分钟开户 稳抓股市回调良机!