95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

600亿蚂蚁配售基金刚卖完,节后新基金发行大战就来了!这些有望成爆款

原创 方丽

国庆假期期间,五只可以参与蚂蚁战略配售的新基金全部售罄,合计募集规模600亿,成为市场关注的焦点。国庆之后,又一场发行大战开启了!

下周是否还有爆款基金出现?基金君发现,下周新基金发行明显增加,若仅计算股票和混合型(不算偏债混合型)达到12只,其中也有一些南方、广发、嘉实、汇添富、景顺长城等实力雄厚基金公司的品种。

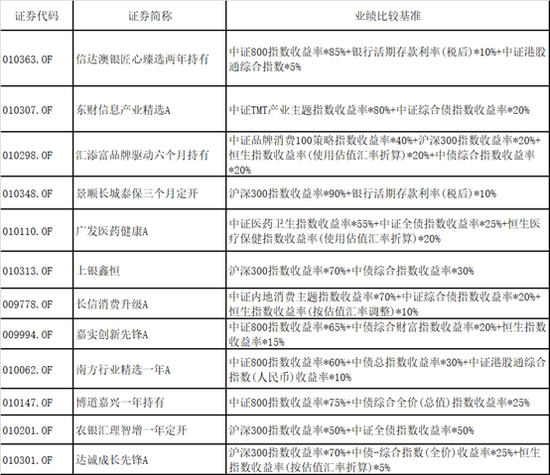

投资者布局新基金之前,需要关注产品信息、发行信息、基金经理人选、业绩基准等细节,基金君因此针对目前投资者关注的这些新基金细节做好数据,请投资者认真筛选。再次提醒投资者,不要盲目入市,尤其不要把基金当股票来炒作。

21只新基金下周起售

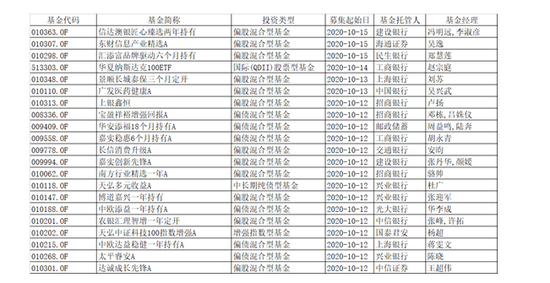

国庆中秋两大节日假期之后,新基金发行又迎来密集期。数据显示,10月12日至10月16日一周,基金发行市场将有21只新基金进入发行。若从主动权益基金(不含偏债混合型)来看,下周进入首发的此类,达到12只。

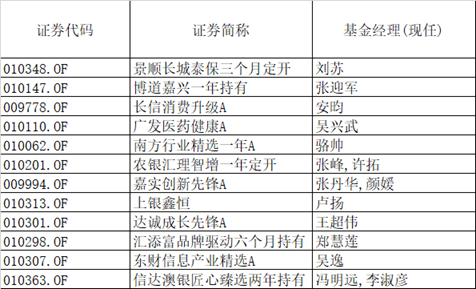

周一仍是新基金扎堆发行的一天,10月12日就有15只新基金首发,其中主动权益类基金就有骆帅的南方行业精选一年、张丹华和颜媛的嘉实创新先锋、张峰和许拓的农银汇理智增一年定开等等。而10月13日至15日,还有刘苏的景顺长城泰保三个月定开、吴兴武的广发医药健康、冯明远和李淑彦的信达澳银匠心臻选两年持有、郑慧莲的汇添富品牌驱动六个月持有等。

投资者看主动权益新基金需要注意五大要点:

第一、要注意产品的类型

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

而下周发行的基本都是偏股混合型基金,这类基金投资股票的仓位往往在60~95%,不过农银汇理智增一年定开的仓位是45~90%。仓位相比股票型基金更为灵活,更适合目前震荡的市场环境。

第二要看产品的业绩基准

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意业绩基准。

(数据来源:WIND)

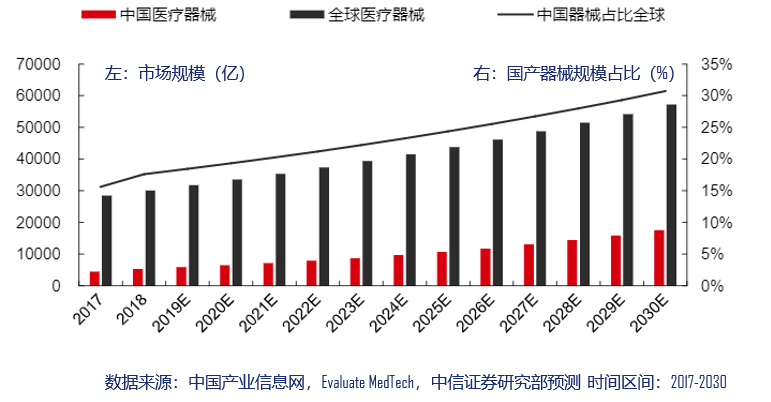

下周发行有些行业基金,如汇添富品牌驱动六个月持有,业绩比较基准是“中证品牌消费100策略指数收益率*40%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*20%+中债综合指数收益率*20%”,意味着该基金主要投资于消费主题。而广发医药健康的基准是“中证医药卫生指数收益率*55%+中证全债指数收益率*25%+恒生医疗保健指数收益率(使用估值汇率折算)*20%”,属于医药主题。长信消费升级也是消费行业类基金。

看业绩比较基准,投资者核心要注意三个方面,第一是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证800会更偏成长风,比如鹏华成长智选;比如跟踪沪深300会更稳健,偏爱蓝筹,比如万家健康产业、交易产业机遇等。

第二、投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。

第三、一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

第三、关注基金经理人选

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金的基金经理人选。

首先看这些基金经理的实际管理基金的年限,投资者可以重点看看年限较长的基金经理,最好选择从业年限在三年以上的基金经理。

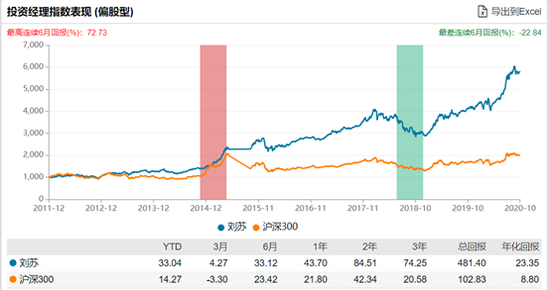

景顺长城泰保三个月定开拟任基金经理刘苏,目前在管基金总规模为222.43亿元(wind)

刘苏简历:理学硕士。曾担任深圳国际信托投资有限公司(现华润深国投信托)信托经理,鹏华基金高级研究员、基金经理助理、基金经理职务。2015年5月加入本公司,自2015年9月起担任股票投资部基金经理,现任股票投资部研究副总监兼基金经理职务。具有15年证券、基金行业从业经验。

博道嘉兴一年持有拟任基金经理张迎军,目前在管基金总规模为19.03亿元(wind)

张迎军简历:经济学硕士,20年证券、基金从业经验。2000年7月至2003年3月担任申银万国证券研究所市场研究部、策略研究部研究员,2003年4月至2006年11月担任中国太平洋保险(集团)资金运用管理中心投资经理,2006年12月至2008年5月担任太平洋资产管理有限公司组合管理部组合经理,2008年8月至2015年7月担任交银施罗德基金基金经理、固定收益部副总经理、权益部副总经理、投资副总监,2015年9月至2018年11月担任上海放山资产管理有限公司总经理。2019年5月加入博道基金,现任研究副总监兼公募基金投资部总经理。

长信消费升级拟任基金经理安昀,目前在管基金总规模为26.43亿元(wind)

安昀简历:经济学硕士,复旦大学数量经济学研究生毕业,曾任职于申银万国证券研究所,担任策略研究工作,2008年11月加入长信基金,历任策略研究员、基金经理助理、研究发展部副总监、研究发展部总监和基金经理。2015年5月6日至2016年9月6日在敦和资产管理有限公司股票投资部担任基金经理。2016年9月8日重新加入长信基金,曾任总经理助理、长信双利优选灵活配置、长信双利优选混合和长信先机两年定期开放灵活配置的基金经理。现任公司副总经理、投资决策委员会执行委员和国际业务部总监、长信内需成长混合基金经理。

广发医药健康持有拟任基金经理吴兴武,目前在管基金总规模为174.56亿元(wind)

吴兴武简历:理学硕士,曾任摩根士丹利华鑫研究员,广发基金研究发展部、权益投资一部研究员、广发多元新兴股票基金经理(自2017年4月25日至2019年4月16日)、广发核心精选混合基金经理(自2015年2月17日至2020年2月10日)、广发鑫瑞混合基金经理(自2019年4月16日至2020年7月29日)、广发再融资主题灵活配置混合基金经理(自2019年4月16日至2020年7月31日)。现任广发轮动配置混合基金经理(自2015年2月12日起任职)、广发医疗保健股票基金经理(自2018年10月16日起任职)、广发主题领先灵活配置混合基金经理(自2020年1月7日起任职)。

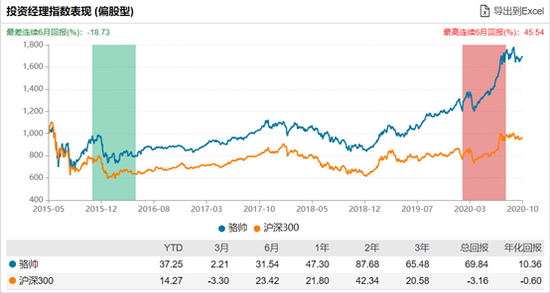

南方行业精选一年拟任基金经理骆帅,目前在管基金总规模为313.77亿元(wind)

骆帅简历:清华大学管理科学与工程专业硕士, 2009年7月加入南方基金,担任研究部研究员、高级研究员;2014年3月31日至2015年5月28日,任南方成份、南方安心基金经理助理;2015年6月19日至2019年1月25日,任南方价值基金经理;2015年5月28日至2020年2月7日,任南方高端装备基金经理;2018年8月10日至2020年5月15日,任南方共享经济混合基金经理;2015年6月19日至今,任南方成长基金经理;2016年12月28日至今,任南方绩优基金经理;2019年9月18日至今,任南方智锐混合基金经理;2020年2月21日至今,任南方内需增长两年股票基金经理;2020年8月13日至今,兼任投资经理。2020年8月28日至今任南方创新驱动混合基金基金经理。

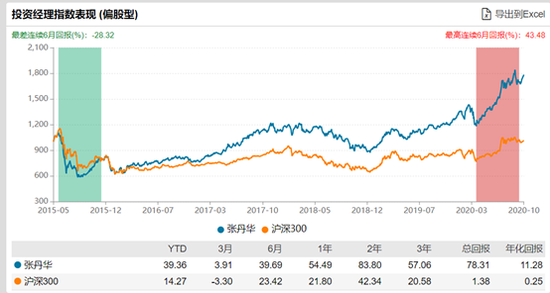

嘉实创新先锋拟任基金经理张丹华,目前在管基金总规模为103.57亿元(wind)

张丹华简历:博士研究生,9年证券从业经历,具有基金从业资格。2011年6月加入嘉实基金研究部任研究员,现任研究部总监兼主基金经理。2017年12月30日至2019年1月10日担任嘉实沪港深精选股票基金经理,2017年12月30日至2019年1月10日担任嘉实沪港深回报基金经理,2018年11月1日至2020年7月30日担任嘉实研究阿尔法股票基金经理,2018年11月1日至2020年8月1日担任嘉实研究增强灵活配置基金经理,2018年11月1日至2020年7月30日担任嘉实研究精选基金经理。2015年5月15日至今担任嘉实全球互联网股票基金经理,2017年5月19日至今担任嘉实前沿科技沪港深基金经理,2018年5月25日至今担任嘉实文体娱乐股票基金经理,2020年7月21日至今担任嘉实科技创新混合基金经理。

信达澳银匠心臻选两年持有拟任基金经理冯明远,目前在管基金总规模为191.76亿元(wind)

冯明远简历:浙江大学工学硕士。2010年9月,任平安证券综合研究所研究员,2014年1月加入信达澳银,任研究咨询部研究员,信达澳银领先增长混合基金及信达澳银转型创新股票基金基金经理助理、信达澳银新能源产业股票基金基金经理(2016年10月19日起至今)、信达澳银精华灵活配置混合基金基金经理(2017年12月27日起至今)、信达澳银先进智造股票基金(2019年1月17日起至今)、信达澳银核心科技混合基金基金经理(2019年8月14日至今)、信达澳银科技创新一年定期开放混合基金(2020年5月29日至今)、信达澳银研究优选混合基金(2020年6月22日至今)。

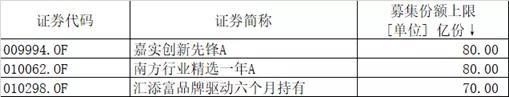

第四、要注意新基金募集上限额度

不少新基金也募集上限,投资者也需要关注。下周进入发行的权益基金中,其中不少一些产品设置了产品募集上限,如嘉实创新先锋上限为80亿,南方行业精选一年的募集上限为80亿。其他汇添富品牌驱动六个月持有也设置了募集上限。

(数据来源:WIND)

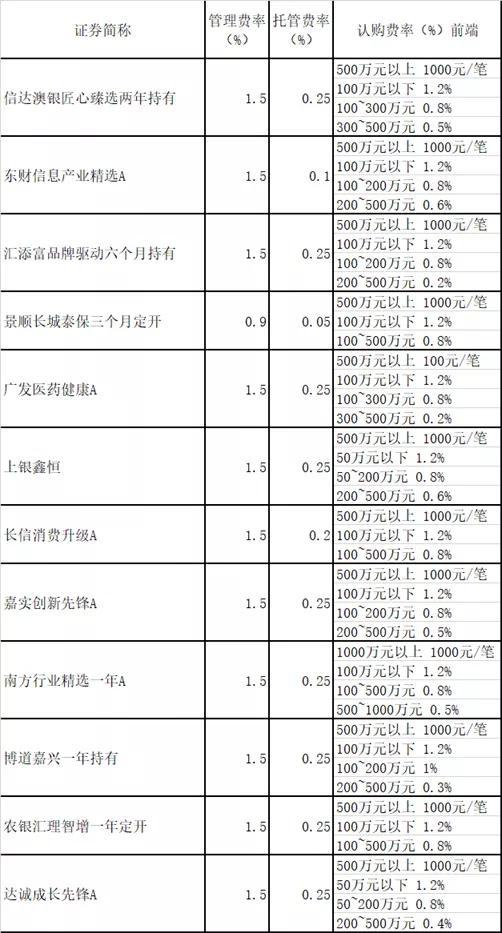

第五、要注意新基金的管理费、托管费、认购费

管理费率、托管费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,托管费率基本都在0.25%,少数基金低一些,采取低费用策略。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

(数据来源:WIND)

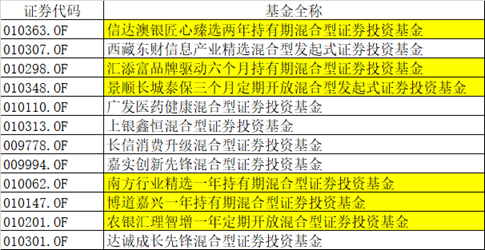

第六、看新基金的持有期

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局。

比如一只2年定期开放的新基金产品,就是每隔2年才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,比如说名字中有“两年持有期”意味着基金要持有两年之后才能自由申购赎回。还有“3个月定开”意味着每3个月开放一次。下面表格仲黄色字体的基金有一些此类安排。投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

后续新基金不断涌来

除了下周发行基金之外,还有一大批基金在排队等发行,又是一波发行高潮。其中归凯的嘉实核心成长等值得关注。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。

(数据来源:wind)

四季度投资注意多元配置

四季度基金投资该如何进行?

基金君从多位优秀投资人士了解到,四季度市场是一个值得期待又充满不确定的季度,建议:

1、可逐渐增加关注固收类产品,比如固收+类产品;

2、布局权益基金最好更为均衡,注意保持A股和H股仓位的适度均衡;成长和价值风格的适度均衡;

3、对海外QDII基金布局需谨慎;

4、四季度还可以关注中性对冲基金、打新策略基金、现金管理类产品。

盈米基金研究院院长杨媛春表示,展望四季度,全球经济仍然处在从疫情中逐步恢复的阶段,且存在疫情的二次反复,中西恢复进度不一。于此同时,美国总统大选、中国新的五年规划的开启,四季度又会是充满期待和不确定的一个季度。在新的周期开启的过渡阶段,中美货币政策预计仍将保持定力,而财政政策方面,美国预计随着大选的逐步落听而明确,中国则更加期待新的五年规划下的政策组合。从BEYR模型数据来看,目前数据处在近三年的75%分位,近五年50%分位,国内股债性价比开始偏向债券类资产。

权益基金建议整体保持中性仓位配置,在市场出现过度下跌时可以对仓位适度乐观。注意保持A股和H股仓位的适度均衡;成长和价值风格的适度均衡。美股不建议参与。除了常规产品,四季度还可以关注中性对冲基金、打新策略基金、现金管理类产品(含短债、理财、货币类基金)三类型基金,可根据自身的风险偏好或者资金属性适当配置。

好买基金研究中心表示,站在当前时间,基金投资一定要做好多元配置。明确自己的风险收益特征,优选好基金形成组合。多关注基金经理的言行是否一致、赚的是钱是否基于基本面、不同环境中的产品表现情况,选择真正可以信任的好基金。清楚自身的风险承受能力,再去做配置。如果本身是积极型的投资者,在组合比例中适当超配进攻类资产,如普通股票型基金;而稳健型投资者,也应加大对于防守类资产的配置,如“固收+打新”策略、市场中性策略等。

上海证券基金研究中心表示,资产配置是理性长期投资者的必备武器,多元化配置在任何时候也不过时。对于普通投资者而言,以平衡的多元配置结构应对多变的未来不失为上策,但合格投资者或更应该在确保风险得到有效控制的前提下,以更加积极的方式参与市场投资,当然,投资节奏是关键,任何孤注一掷的行为都值得警惕。短期内,固收品种可降低组合波动,黄金作为抗通胀、避险概念的工具可作为分散风险的配置。长期看,权益品种整体仍优于固收品种,国内权益优于大部分海外权益。

格上高级宏观分析师张婷认为,当前宏观环境是“盈利弱修复+维持适度宽松(边际收紧)+CPI回落+PPI负值收窄”,在此宏观环境下,股票类资产仍然具备投资机会,但相比之前性价比有所收敛,大类资产排序,权益>商品>债券。她尤其提及,股票市场是宏观环境具备支撑,波动率将明显加大,投资者要降低投资预期,要有承受一定波动的准备,建议通过资产配置降低组合波动率。建议精选择股能力较强的管理人的基金、持仓偏低估值价值股的基金。同时,建议投资者均衡配置基金风格。

扫二维码 3分钟开户 紧抓股市暴涨行情!