95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

研究与投资者回报中心张吉华、王智强

近期A股市场出现短期调整,但投资更应着眼于长期。9月A股市场一改前期不断上涨的画风,主要股指均出现了较多的下行——上证综指下跌5.23%,沪深300下跌4.75%,中证500下跌7.14%,中小板指下跌5.28%,创业板指下跌5.63%。但历史一再地表明,投资是一件长期的事情,过于纠结短期的涨跌对于获取合意的投资回报其实无益,着眼于长期、认清长期趋势才是更加重要的方面。本期嘉实观察,我们将试图对A股市场的长期趋势进行一些探究,一起来透视A股市场的八大长期趋势。

A股市场长期趋势之一:大类资产横向比较,权益资产将会占优

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

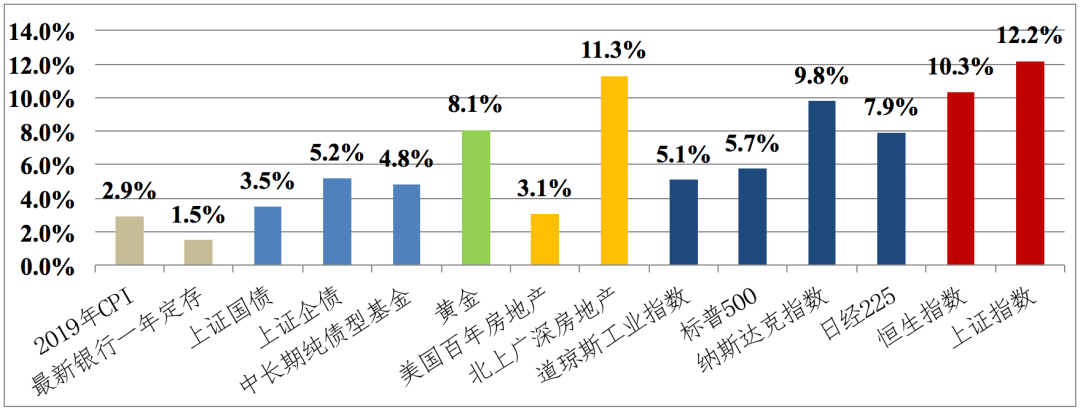

从大类资产的比较来看,目前A股市场的性价比相对较高。下图为国内主要资产的估值情况,可以看到,在当前“经济增长中枢下移、利率趋势下行”的宏观环境下,其他资产的估值都处于相对较高的位置,而沪深300指数的市盈率则位于相对合理的水平。因此,大类资产之间的估值比较清楚地显示出权益资产的相对优势。

数据来源:Wind。数据截至2020年9月22日;沪深300估值为市盈率TTM,银行理财、国债、货基估值为其收益率倒数,房产估值为一线城市租金回报率倒数,商品估值为2020年上半年CPI倒数

而如果在全球视野下去进行比较,权益资产的优势则更加突出。下图展示了全球主要资产类的长期收益情况,可以发现,在真正长期的视角下去观察,无论是现金、债券或者是房地产等,长期收益都完全无法和权益类资产抗衡(例如在长期视角下,美国百年实物房地产的年化收益率仅为3%+),而中国作为标志性的新兴市场,其股票市场的长期收益本身远高于其他发达市场股票指数。中国的经济增长正从高速发展向高质量发展过渡,相信在经济转型的过程中,一大批优质的企业将脱颖而出,权益市场相对具有较大的投资机遇。

数据来源:银行一年期定存为2020年数据;上证国债、企业债、中长期期纯债型基金指数为2003以来年数据;黄金数据取伦敦金自1970年起;北上广深房价涨幅以中原地产2008年为基期的指数测算四地的年均涨幅;DJI指数区间测算的起始点为1900年,SP500为1928年,NASDAQ指数为1971年,日经225指数为1950年,恒生指数为1964年,上证综指为1990年,上述指数统计均截至2020年6月30日。美国房地产数据取自劳动统计局、威斯康辛大学,统计区间为1890-2013年。各类资产按所处市场的本币计价。

A股市场长期趋势之二:增量资金持续流入,居民财富持续搬家

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

资金的净流入对于股市来说尤为重要。股市不是一个零和博弈的游戏,其本质上是由市场上交易的证券价格来决定所有证券的价值,一旦有资金源源不断的净流入,则交易价格自然水涨船高,股市的总市值也会相应提升。

这恰恰就是美股长牛的原因,一方面美国居民已经习惯于投资股市,养老账户的资金会自动配置一部分股票,另一方面美股每年有大量的公司回购,形成对股票价格的提振效应。

上述正反馈的效应也将在A股市场呈现。首先,居民财富正在从其他资产类中向权益资产搬家。在房住不炒、房地产置业需求向改善型置业为主过渡的背景下,投资将不再是居民财富配置的主要方向,在低利率的环境下,银行理财产品的收益率也在逐渐下行,而在违约事件频出、打破刚兑的背景下,信托资产也不再是无风险的投资项目。因此,居民财富的配置将倾向于增持优质的权益资产。其次,机构投资者的力量正在壮大。这其中包括保险资产这样的长期价值投资者对A股增加配置,也包括境外投资者对A股的配置。新冠疫情的黑天鹅显示出中国经济的韧性,而随着A股被纳入到诸多的国际股票指数中,境外投资者已经显示出对A股配置的浓厚兴趣。

数据来源:国泰君安

A股市场长期趋势之三:合理对比之下,A股优质公司估值不贵

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

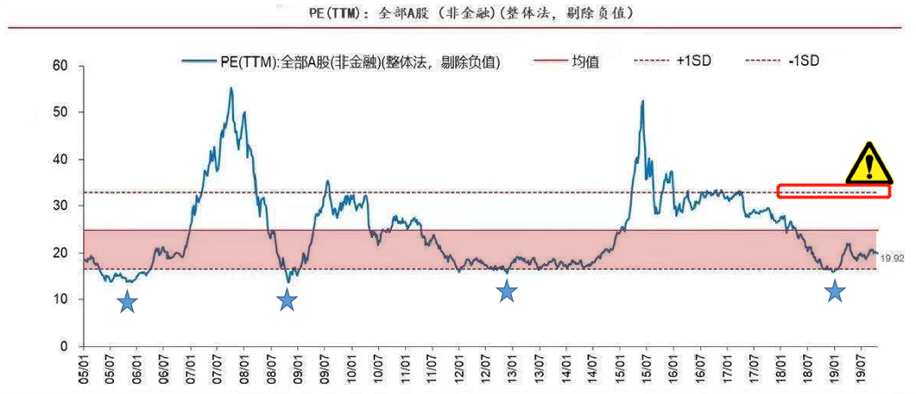

如果以A股自身的估值情况来论,如下图所示,当前A股(除金融)的估值仍处于相对合理的区间当中,而相比较于警戒水平(22.6倍)仍有一定的距离。

数据来源:国金证券

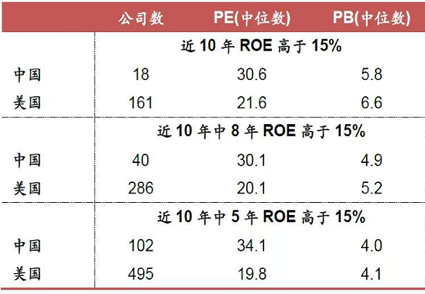

而如果纵向进行比较,可以看到A股优质标的的估值不贵。如下图所示,按照ROE高于15%的标准来筛选出中美股市的优质公司,则可以看到国内优质公司的估值水平似乎没有明显的优势。但要指出的是,国内外的环境迥异,直接比较有失公允。美国公司面对的是低利率和高回购的环境,所以根据中泰证券的研究,若在适度调整负债率的背景下再去比较中美一些标杆性的优质公司,可以看到国内优质公司的估值其实不贵!

数据来源:中泰证券

A股市场长期趋势之四:波动率将持续下降,且形成有益正循环

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

“高波动、高收益”是新兴市场股票的特征,但高波动本身却是投资者的敌人。当波动来临的时候,尤其是市场大幅下跌的时候,一些投资者往往会产生恐惧的情绪,从而在下跌中黯然离场,这也是为何A股散户投资者往往难以获取好的投资收益的原因之一。

但A股市场的波动率似乎正在下降。正如前文所述,随着一些机构投资者资金的进入,价值投资、长期投资有望成为A股市场的中流砥柱,过往追涨杀跌的操作模式有望从根本上得到改变,因此A股市场的波动率将形成下行通道的有益正循环,改变A股市场的生态结构,也可以让市场上的投资者相对更容易实现赚钱效应。

数据来源:Wind

A股市场长期趋势之五:投资者结构持续向优化的方向不断演绎

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

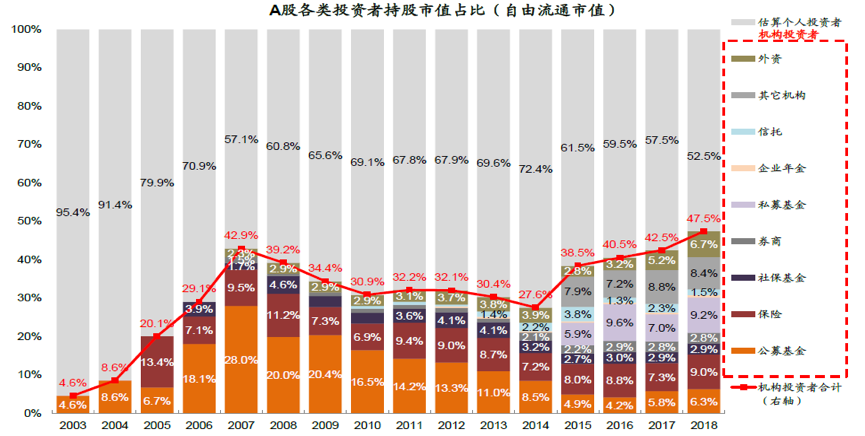

A股市场投资者结构的嬗变正在向优化的方向演进。根据中金的估算,到2018年各种类型的机构投资者的比例已经达到了47.5%。这一比例大概率将在近年显著提升:境外投资者正在增加对A股的配置比例,保险资金的运用配置权益的比例也在上升,而随着公募基金、私募基金的收益持续跑赢指数和散户,放弃自己炒股,转向专业投资机构的比例也将上升。

而随着机构投资者的比例的攀升,价值投资、长期投资的理念将深入人心,有望从根本上扭转过往A股市场炒作性质的短线投资,将A股引导向健康的慢牛通道!

数据来源:中金

A股市场长期趋势之六:股票市场内部分化加剧,炒股不如选基

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

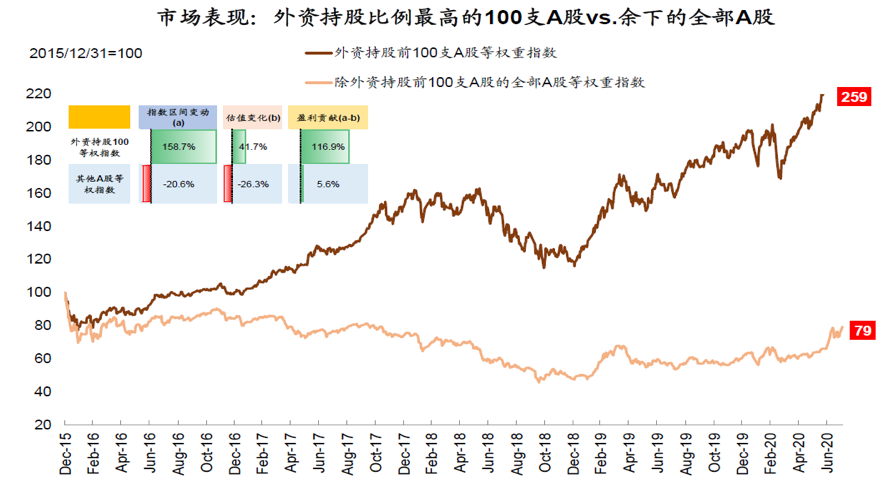

如前文所述,我们认为权益资产具有相对于其他资产的比较优势,但对于股票市场内部而言,分化将依然是巨大的。如下图所示,如果将外资持股比例最高的100支股票和剩余股票进行比较,可以看到,其收益的差距是相当明显的。外资似乎确实是A股当中的“聪明钱”,其选股能力还是相当突出的。

数据来源:中金

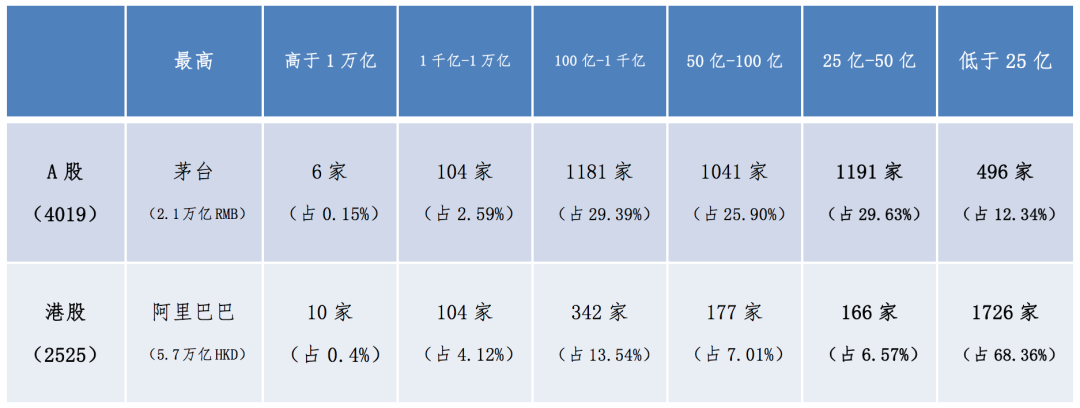

而如果进一步按照市值来剖析A股和港股,可以发现存在大量的小市值的股票,其占比并不低(港股更是如此)。对于投资者来说,股票市场的内部分化越大,则选股的难度也相应提升。未来的股市或将呈现剩者为王的态势,优质公司有望在长期视角下实现对劣币的驱逐。在数据的搜集、整理、分析、使用等方面,专业的机构投资者将占据更大的优势,与其自己炒股,不如投资于好的基金,投资于优秀的管理人。

数据来源:Wind,嘉实财富。数据截至2020年9月22日,A股上市公司统计包含ST、*ST和拟退市,港股上市公司统计不包含“taw”标记的非真正在香港上市的公司

A股市场长期趋势之七:筛选好公司的难度不小,机构优势明显

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

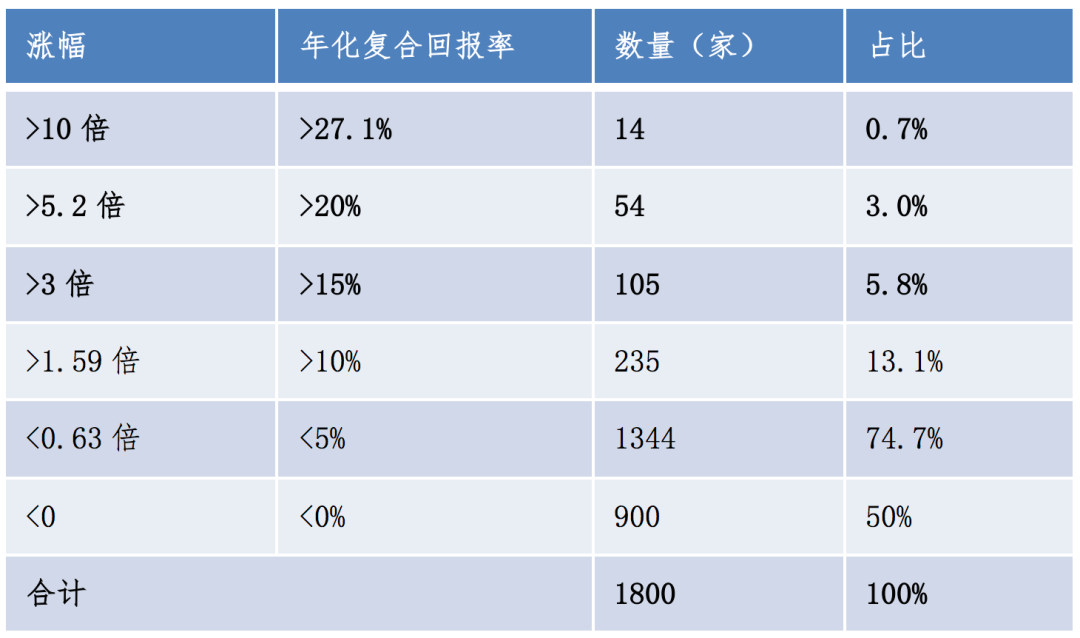

接着上一个趋势来谈,有持续的能力去筛选到好公司的难度其实是非常大的。难度有多大?我们对此有一项统计,如下表所示,十年十倍的牛股比例仅0.7%,可谓大海捞针,能实现10%以上复合增长率的股票其实已经是凤毛麟角(占比不到15%),甚至还有一半的股票收益率是负的!

数据来源:嘉实财富。统计区间为2010年5月30日至2020年5月30日。18.9%的年化收益率,意味着4年2倍,8年4倍,16年15倍,17年19倍,24年64倍

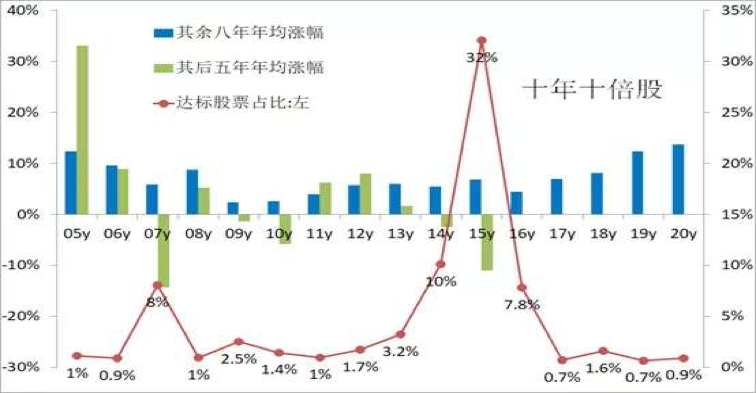

而且,问题不仅仅在于好股票的稀缺性,而是在于你能够在这只股票牛起来之前就找到它,然后还能够长期持有它!从下面中泰证券的研究不难发现,如果你在股票牛起来之后再去买入,收益就未必尽如人意,如果你不能稳稳拿住这些大牛股,错失了最好的上涨年份,则牛股也可能会变成平庸股!

数据来源:中泰证券

机构在这方面具有天然的优势:一方面机构的专业性比较好,其中优质的机构管理人往往能够慧眼识珠,找到一些牛股;另一方面,机构的投资期比较长,可以有足够的耐心来静待花开,等到牛股一飞冲天的尖峰时刻。

A股市场长期趋势之八:科技和医疗保健行业具有增长潜力的赛道

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

在中国经济转型升级的过程中,各行业的长期发展趋势也是不同的。如果能够理解到一些相对长期占优的赛道及其发展趋势,对股票投资来说将受益匪浅。我们认为,消费、医药、科技、先进制造这些偏新经济的方向,背后都蕴含着两大相对长期的确定性趋势——消费升级和产业升级。

消费升级是指整个社会消费的规模在扩大,档次在提升,而产业升级指的则是,不仅在原来那些低附加值、低技术含量、低价格、低质量的行业里的竞争力很强,而且在高附加值、高技术含量、高质量这样的一些行业里面也在慢慢地往上走,产业链也在向上发展。消费升级和产业升级将是未来我国内循环发展过程中较为确定的趋势。

医疗+科技是上述两大趋势的集中体现,也正是巴菲特所说的“有最长的坡和最厚的雪”的优质赛道,聚焦上述长期主题,将有望取得不菲的投资收益。

数据来源:兴业证券,嘉实财富

结语:顺应趋势,让长期趋势成为投资的行动指南

关注点

展望A股市场八大长期趋势

行动指南

配置

(一)各大类资产中,权益类资产长期占优

家庭理财,要系统性得提升权益配比,大类配置上弃房入股

(二)居民财富搬家,长期资金持续流入资本市场

养老/险资/理财都是长钱,市场的每一次调整都是入场机会

(三)合理对比之下,A股优质公司估值并不贵

看估值,更要看到优秀企业长期成长的空间

结构

(四)投资者结构机构占比持续提升

抛弃短线炒作,应委托机构、依靠深度基本面研究,让理财专业化

(五)A股波动率持续下降

投资有浮盈时不用总想着离场,要习惯较用较长时间赚大钱

(六)公司基本面与股价持续分化,良币驱逐劣币,剩者为王

明白收益最终将来源于投资少数的优质公司

(七)科创+医疗是具有增长潜力的赛道

以神鹿为标杆– 聚焦科技医疗赛道,养成定投的好习惯

选股

(八)全市场筛选出优秀公司的难度依然很高

放平心态,将资金委托给优秀的管理人打理,专人干专事

欲知嘉实财富产品详情请致电您的理财顾问,或致电

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。

扫二维码 3分钟开户 紧抓股市暴涨行情!