特约作者:国泰基金

11月3日,市场继续窄幅震荡,11月份的月初效应就目前来看整体较为弱势,除了10月最后一个交易日以及11月份第一个交易日收红外,其余几个交易日均以阴线告终,且目前就几大主流风格来看,周期、消费、金融均未形成太明显的趋势,市场整体的结构性行情仍然围绕着新能源板块,近期比较好的一个趋势是成长板块中除了新能源板块热度不减外,芯片和军工也走出不错趋势,后期即使市场依然维持目前的震荡格局,这几大子版块的投资机会或许也值得重点关注。

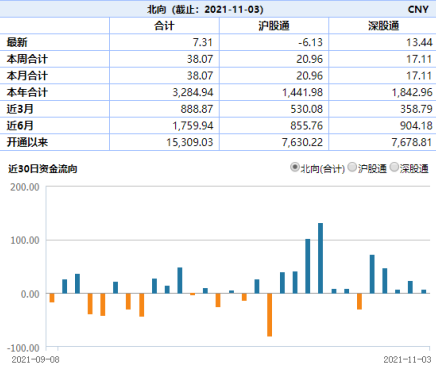

从北上资金表现来看,本周以来北上流入趋势并不明显,本周虽然净流入38亿,但每天流入幅度均较小,与4,5月份400-500亿的流入额度来看仍有一定差距;并且在经过连续的成交破万亿后,今天两市成交额再度回落至10000亿以下,短期市场情绪依然不是很高,增量资金入场有限的情况下,板块之间可能仍以跷跷板效应为主,小伙伴们在当前阶段最好的投资策略是多看少动,耐心等待,如遇到优质核心板块如新能车ETF(159806)、芯片ETF(512760)、医疗ETF(159828)、生物医药ETF(512290)、证券ETF(512880)等板块非理性杀跌可逢低分批布局。

图片来自Wind

老能源重整旗鼓,新能源暂时熄火

经过近一个多月的调整后,今天煤炭板块终于迎来触底反弹,继开盘小幅震荡后,煤炭板块全天持续走高,截止收盘,煤炭板块上涨4.12%,为近期跌跌不休的走势稍微会了些血。从板块表现来说,近期股价的表现主要为政策影响,且经过近期的强力监管后,当前煤价已经持续走低,这也极大程度的影响了板块未来的业绩预期,叠加前期本身已经积累不小涨幅,政策面的高压使得板块的风险偏好被极大的压制,不过经过近一段时间的急跌后,板块积累的负面情绪已经得到一定程度释放,即使考虑到近期现货价格已经持续走低的情况下,当前煤炭板块的基本面依旧较为扎实,如果再度出现非理性杀跌,小伙伴也可以逐步分批建仓。

今天虽然老能源的代表煤炭ETF(515220)出现反弹,但新能源板块中的各个赛道均出现调整,就目前来说,短期调整并非板块基本面发生变化,更多的可能是资金的短期交易行为导致。此前,国务院发布《2030年前碳达峰行动方案》,其中提到,到2030年当年新增新能源、清洁能源动力的交通工具比例达到40%左右。按照今年1-9月份 13.7%的数据,扩大至规划中的40%,仍近3倍的增长空间,而从当前品牌渗透率差异来看,国产品牌将最大程度的吃到这块庞大的产业蛋糕,进而使得A股相关产业链公司直接从中受益。

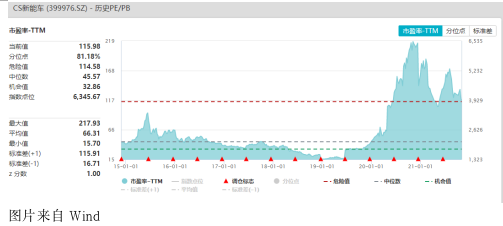

从板块时序估值来看,新能车板块目前已经度过了快速拔估值的阶段,板块在去年年末附近估值分位到达历史高点后,今年整体处在不断走低的趋势中,估值分位水平也从高点的近100%回落至目前的80%左右分位,虽然相比于历史而言仍是相对高估的水平,但月频的新能源车产销数据也将支撑板块拿时间换取股价向上的空间;虽然短期可能存在一些波动,估值消化或许仍需一段时间,但从中长期配置的角度,新能源车ETF(159806)依然是可以优先考虑的标的,在目前成交不活跃的时间窗口或者因短期情绪扰动出现大幅杀跌时均可能是较好的布局时点,未来即使不依赖估值提升仅靠板块自身利润增速也可能收获相对可观的回报。

芯片板块小幅调整,短期仍可重点关注

昨天晚间时候,北方华创披露85亿元定增实施结果,其中大基金二期认购约15亿元。作为国内半导体设备龙头,今年3月底以来,北方华创股价节节高升,截至11月2日收盘,期间累计涨幅接近2倍。业绩方面,前三季度,北方华创实现营业收入61.73亿元,同比增长61%;归母净利润为6.58亿元,同比增长101.6%。此次定增完成不仅证明其投资价值依然被机构投资者看好,同时也将使得芯片板块接下来估值均值回复获得新的催化剂。

其次从板块估值来看,芯片ETF(512760)跟踪标的指数的分位水平已经回落至上市以来的17.65%分位,从绝对数值来看,目前71.81左右的PETTM与2019年年中行情启动初期大致相同,与当前板块3位数的增长相比较,目前板块性价比已经十分突出,板块目前利空政策影响整体相对较小,且在目前跷跷板行情下,其他板块净流出的资金也会重新选择方向,芯片板块作为目前安全边际较高的板块之一可能会获得资金的持续关注。

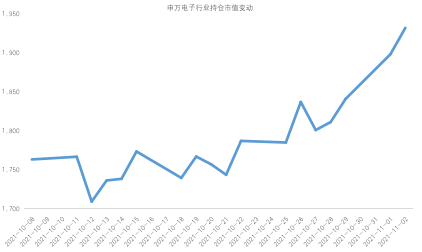

从北上资金10月份以来的持仓市值变动来看,近一个月时间北上增持电子行业市值近200亿,对比来看,10月份以来北上资金净买入A股额度为366亿,从数值来看,近一月以来,流入A股的资金中有超过一半均流向电子板块,这也进一步显示出机构投资者对接下来整个芯片板块的投资价值的认可,短期内在市场投资机会并不清晰的情况下,小伙伴对芯片板块可保持持续关注。

今天就这样,白了个白~

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。