原标题:哪些基金三季度受到“专业选基人”青睐?来源:富国基金

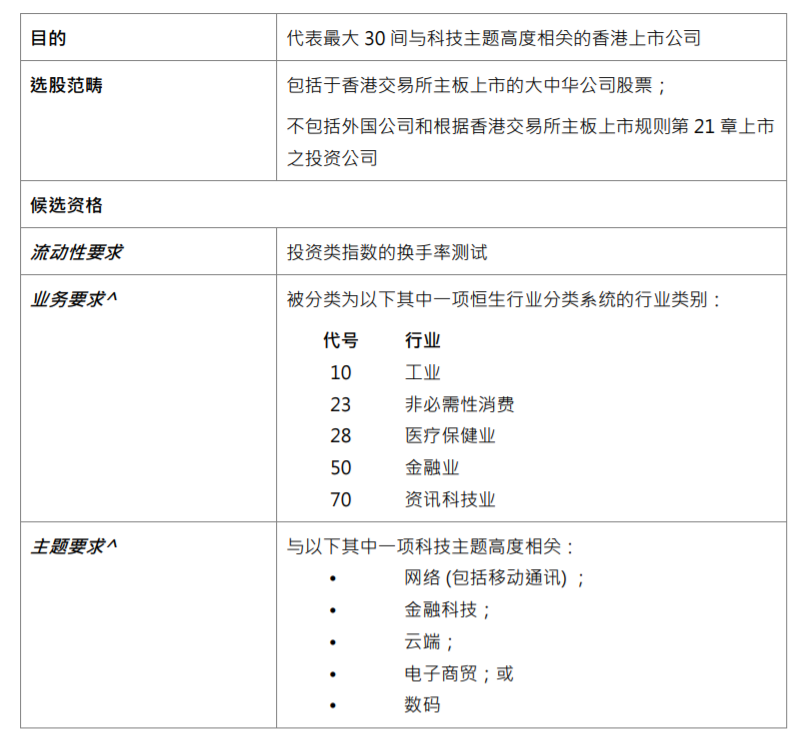

摘要

过去的三季度,A股延续春节后的分化走势,市场整体下行。结构性行情之下,作为“专业选基人”的FOF基金如何进行基金投资?最新的基金三季报显示,富国基金旗下共有31只产品被FOF重仓持有,位列78家被FOF重仓持有基金的管理人中第二。其中,由富国固收投资总经理黄纪亮掌管的富国产业债A、富国信用债A更是分别位列FOF持仓规模最大的两只基金产品。

2021年三季度,由于上游原材料价格的大幅上涨,以有色金属、化工、煤炭等为代表的传统周期板块领涨,同时伴随宏观经济下行压力的逐步增加,消费、医药生物等高估值板块出现显著回调。

行业指数出现分化之余,中小市值风格亦出现了分化:以沪深300为代表的大市值风格表现较差,中小市值风格表现则相对占优:中证500、中证1000三季度分别上涨4.34%、4.54%,上证指数、沪深300则分别下跌0.60%、6.85%。

市场风格分化,行业轮动加速,委托深谙基金投资之道的FOF基金经理做投资或许是较为省心省力的做法,难怪FOF基金产品于今年三季度增长迅速:Wind数据显示,截至今年三季度末,全市场共有195只FOF基金,规模达1884.62亿元,相较今年二季度末规模增长540.97亿元。

富国基金旗下共31只产品被FOF重仓持有

细究FOF基金重仓配置,最新公布的基金三季报显示:全市场755只基金产品被公募FOF重仓持有,其中富国基金旗下共有31只产品被FOF重仓持有,合计被持有规模达73.84亿元,位列78家被FOF重仓持有基金的管理人中第二(数据来源:Wind,富国基金根据基金2021年三季报统计,截至2021年9月30日)。

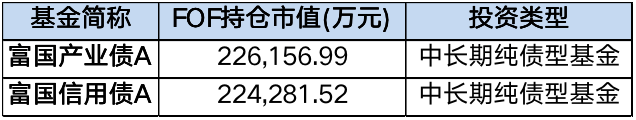

固收总经理黄纪亮管理基金位列三季度FOF持仓规模最大产品

其中,由富国固收投资总经理黄纪亮掌管的富国产业债A、富国信用债A更是分别位列三季度FOF持仓规模最大的两只基金产品。

数据及分类来源:Wind,截至2021年9月30日。

作为富国基金总经理助理、固定收益投资部总经理、固定收益策略研究部总经理黄纪亮的代表作,富国产业债A、富国信用债A近年业绩表现较佳,富国信用债更曾于2019年3月获得晨星(中国)“2019年度纯债型基金奖”提名,2020年3月获得晨星(中国)“2020年度纯债型基金奖”,2021年3月获得晨星(中国)“2021年度纯债型基金奖”提名……是晨星中国基金评奖历史上唯一一只连续三年获奖或提名的纯债型基金。

数据来源:基金定期报告,截至2021年9月30日。

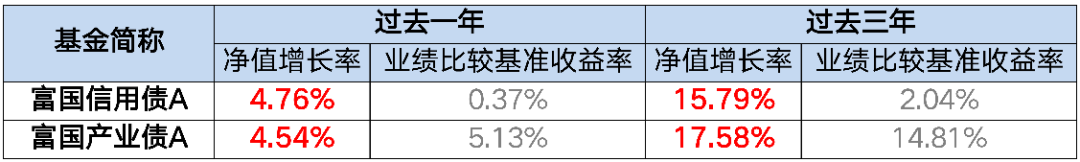

偏爱均衡配置型权益类产品

除了固收类产品,富二家亦有12只权益类产品受到FOF基金重仓青睐,其中以富国价值优势、富国美丽中国A两只产品FOF持有基金数量最多。

数据来源:Wind,截至2021年9月30日。

同为偏好均衡配置的长跑型选手,张啸伟坚持相对价值,致力通过自下而上的选股风格,在严格控制回撤的同时追求长期稳健的收益;而孙彬作为专户投资经理出身的基金经理,专注于超越指数的主动管理,在控制行业偏离度的情况下,追求长期稳定的超额收益,两人管理产品中长期表现皆较为稳定。

数据来源:基金定期报告,截至2021年9月30日。

值得一提的是,两只产品的机构投资者占比也都较高:2021年中报数据显示,富国美丽中国A机构投资者占比为65.10%,富国价值优势机构投资者占比亦达57.24%(数据来源:基金定期报告,截至2021年6月30日),尽管机构持有份额占比与基金业绩表现没有必然联系,但机构投资者相较个人投资者在挑选基金时维度更为多样、程序更加严格,较高的机构投资者占比不失为筛选优秀基金时可供参考的一个重要指标~

看过三季度受到“专业选基人”青睐的基金产品,不知是否给各位客官未来的基金投资带来了一些启发?

基金管理人和基金经理管理的基金的过往业绩、基金被其他基金投资的情况不构成对未来业绩表现的保证,也不构成对其他产品的业绩保证。请投资者详阅基金文件,选择适合自身风险承受能力的产品。如您投资基金可以投资于港股通标的股票,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。市场有风险,投资需谨慎。

注1:富国信用债A成立于2013年6月25日,自2016至2020完整年度基金份额净值增长率与其同期业绩比较基准(中债企业债总全价指数)收益率分别为:2.74%(-7.89%)、1.7%(-9.84%)、7.75%(2.35%)、5.66%(1.13%)、3.07%(-1.17%),2021年上半年基金份额净值增长率与其同期业绩比较基准分别为2.81%(0.22%),数据来源:基金定期报告,截至2021年6月30日;黄纪亮自2014年6月至今任基金经理;以上富国信用债数据描述对象均为富国信用债A类。

注2:富国产业债A成立于2011年12月5日,自2016至2020完整年度基金份额净值增长率与其同期业绩比较基准(中债综合指数)收益率分别为:0.54%(1.85%)、2.28%(0.24%)、6.93%(8.22%)、6.63%(4.59%)、3.21%(2.98%),2021年上半年基金份额净值增长率与其同期业绩比较基准分别为2.64%(2.14%),数据来源:基金定期报告,截至2021年6月30日;黄纪亮自2016年9月至今任基金经理,武磊自2017年3月至今任基金经理;以上富国产业债数据描述对象均为富国产业债A类。

注3:富国价值优势成立于2016年4月8日(历任基金经理:王海军:2016年4月至2019年6月,孙彬自2019年5月23日起开始管理),自成立以来各个完整年度(2016-2020)基金份额净值增长率与其同期业绩比较基准(中证800指数收益率*80%+中债综合全价指数收益率*20%)收益率分别为10.80%(1.63%),28.79%(11.28%.),-27.75%(-21.57%),70.90%(26.90%),86.83%(20.66%),2021年上半年基金份额净值增长率与其同期业绩比较基准分别为20.99%(1.65%),数据来源:基金定期报告,截至2021年6月30日。

注4:富国美丽中国A成立于2016年5月19日(张啸伟同日起任基金经理),自成立以来各个完整年度(2017-2020)基金份额净值增长率与其同期业绩比较基准(沪深300指数收益率*60%+中债综合全价指数收益率*40%)收益率分别为:29.47%(11.14%)、-12.48%(-14.01%)、47.89%(21.49%)、66.59%(16.24%),2021上半年基金份额净值增长率与其同期业绩比较基准分别为9.46%(0.65%),数据来源:基金定期报告,截至2021年6月30日;以上富国美丽中国数据描述对象均为富国美丽中国A类。