来源:阿尔法工场

导语:投身2019年美国IPO市场的许多投资者至今仍未回本。

5月,优步首席执行长Dara Khosrowshahi(中)与董事长Ronald Sugar(左)、董事会成员John Thain在纽约证交所出席该公司的上市仪式。

图片来源:ANDREW KELLY/REUTERS

经过多年的等待,美股的二级市场投资者终于在2019年迎来机会,可以投资过去十年对诸多行业产生颠覆性影响的一批美国初创企业。

但当机会来临时,投资者却踌躇不前了。

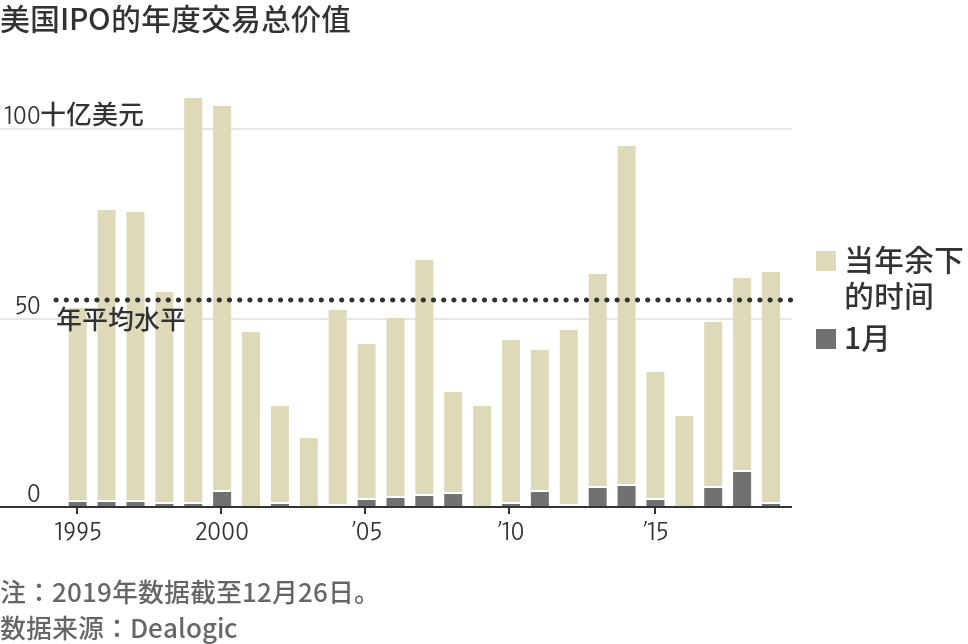

2019年本该是美国IPO市场融资规模破纪录的一年,但估值过高、盈利不足、政府“停摆”和企业治理担忧等一系列问题却给市场踩了刹车。投身2019年美国IPO市场的许多投资者至今仍未回本。

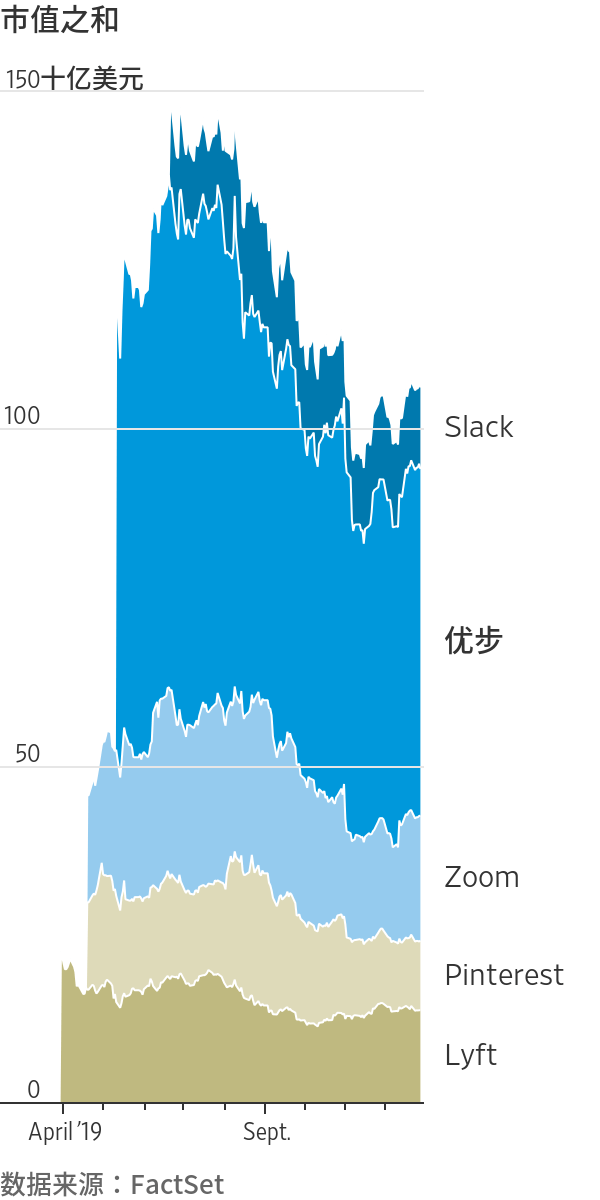

美国政府“停摆”在今年1月份导致IPO暂停。随后,网约车公司Lyft Inc. (LYFT)和优步(Uber Technologies Inc., UBER)分别在3月和5月份上市。

这两家公司的上市非但没有获得热捧,反而受到投资者对其巨额亏损的质疑。两家公司的股价也双双下跌。

从那时起,投资者对其他一系列仍然亏损的IPO公司变得愈发紧张:

Pinterest Inc. (PINS)、Slack Technologies Inc. (WORK)和SmileDirectClub Inc. (SDC)都未能激发投资者的兴趣,这些公司尽管属于全球增长最快和估值最高的初创公司之列,但一直亏钱。WeWork的母公司和Endeavor Group Holdings Inc.甚至无法完成各自一波三折的IPO。

对于那些已经上市的公司,多数市值都远低于上市前的最后一次估值以及IPO前对于定价的预期。

Lyft股价较发行价跌了30%以上。

图片来源:RINGO H.W. CHIU/ASSOCIATED PRESS

摩根士丹利(Morgan Stanley)股票和固定收益银团业务全球负责人Evan Damast表示:“我们看到了一种新的常态。为了对企业的盈利能力多一些把握,并多了解一些实际的增长状况,投资者不惜花钱买服务。”

2019年初至12月26日,期间上市的211家公司总计筹资623.3亿美元,远低于市场之前作出的超越1999年近1,080亿美元融资纪录的预期。

不过,2019年的上市融资额仍为2014年以来最高。阿里巴巴集团控股有限公司(Alibaba Group Holding Ltd., BABA)2014年登陆纽约证交所,成为美国有史以来规模最大的IPO。

据Dealogic数据显示,美国今年上市的科技初创企业和其他公司平均较IPO价格上涨约23%。这一涨幅显著低于同期标普500指数近30%的升幅。

科技类新股表现尤其不佳,仅上涨8%,而以科技股为主的纳斯达克综合指数上涨约35%。

瑞士信贷(Credit Suisse)股权资本市场银团业务全球主管Anthony Kontoleon称,对于新上市公司中最大的几家,投资者实际上更关注当前亏损额和盈利时间表。他称,投资者在去年和2019年初没有那么担忧此类企业盈利能力不足的问题。

今年IPO筹资额超过10亿美元的九家公司中,优步和Lyft股价较各自IPO价格下跌逾30%。SmileDirectClub较发行价下跌逾60%。

相比之下,那些亏损额较少、实现盈利或至少盈利路径清晰的公司表现要好得多。Tradeweb Markets Inc. (TW)、Chewy Inc. (CHWY)和Avantor Inc (AVTR)涨幅在30%至75%之间,这些公司都实现了盈利,或者相对于收入而言亏损不大。

亏损额较少,或至少盈利路径清晰的公司IPO表现要好得多,Chewy就是一例。

图片来源:MICHAEL NAGLE/BLOOMBERG NEWS

有了优步、Lyft和其他公司IPO惨痛的前车之鉴,随着WeWork 9月份IPO日期的临近时,投资者对其财务状况和公司治理的担忧进一步加剧。

2019年年初估值尚有470亿美元的WeWork从潜在投资者得到的信息是,即使估值在200亿美元时,他们也找不到投资的有效方式。

鉴于需求疲软,WeWork推迟了9月中旬的IPO,搁置了约30亿美元的募股计划。

该公司联席创始人兼首席执行长诺伊曼(Adam Neumann)当月晚些时候辞职。在软银集团股份有限公司(SoftBank Group Corp., 9984.TO)再次注入重金后,WeWork正进行重组,未来也许会再次试水公开市场。

与此同时,在人造肉汉堡公司Beyond Meat Inc. (BYND) 5月初上市时,投资者展现出了异常旺盛的需求。

该公司股价上市首日便上涨逾一倍,7月份更是飙升至225美元上方,是25美元IPO价格的九倍多。该公司10月份首次实现盈利,尽管股价已较7月高点大幅回落,但目前仍位于76美元左右。

一批科技公司的IPO,尤其是云技术领域的IPO,也跑赢了大盘:视频会议公司Zoom Video Communications Inc.的股价较该公司4月份的IPO价格上涨80%以上。

Medallia Inc.、Ping Identity Holding Corp.和Datadog Inc.的股价都较IPO价格上涨了30%以上。

以云为基础的软件公司Bill.com Holdings Inc.是第四季度上市的少数几家公司之一,该公司股价较12月中旬的IPO价格上涨了70%以上。

5月,Beyond Meat股价在上市首日上涨一倍。

图片来源:MICHAEL NAGLE/BLOOMBERG