银行利用互联网和大数据技术,结合企业在银行的相关信息,就能向其发放网络自助流动资金贷款;客户不用到银行网点,通过线上自助转期、自助支用及远程视频面签也能实现业务办理……近年来,佛山银行业充分借力技术手段,创新金融服务模式,为做实做细普惠金融提供有力支撑。

在佛山银保监分局指导下,佛山市银行业协会联合佛山日报推出“百年风华·金融力量”系列报道,从清廉金融、金融创新、产业金融、绿色金融和普惠金融五个维度,全面展示党引领下的佛山银行业取得的辉煌成就,以及其为佛山经济社会发展作出的贡献。

案例一

邮储银行佛山市分行:

服务“三农”初心不改政策倾斜小微企业

邮储银行佛山市分行相关人员实地走访高明一农业企业,扎实服务“三农”。(资料图)/企业供图

民生银行佛山分行始终坚持“以客户为中心”理念,落实普惠金融。/佛山日报记者吕润致摄

光大银行佛山分行工作人员向企业主推介融资方案。/企业供图

定位于服务“三农”、城乡居民和中小企业的中国邮政储蓄银行,自成立邮储银行佛山市分行以来,一直立足佛山广袤的乡村与民营经济市场,以党建为引领,以服务提升为抓手,在佛山乡村振兴和产业发展上贡献了邮储的力量。截至6月末,该行本外币贷款规模超过487亿元。其中,小额贷款结余超50亿元,本年放款32.27亿元。

开办“农担贷” 支持农业发展现代化

为贯彻落实国务院和省委、省政府建设农业信贷担保体系的有关部署,进一步拓宽涉农客户融资渠道,邮储银行广东省分行与广东省农业信贷担保有限责任公司签署了战略合作协议和担保合作协议,通过合作开办“农担贷”,解决农业融资难、融资贵等问题。

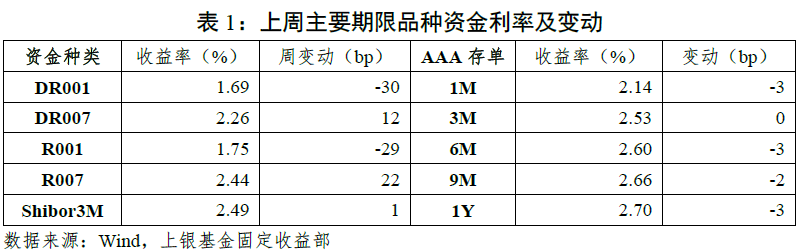

据了解,“农担贷”单笔最高额度300万元,贷款利率为全国银行间同业拆借中心发布的LPR基础上加点不超过160个基点。这一产品在佛山得到广泛使用,截至2021年第二季度末,“农担贷”业务已累计投放209笔,总金额超2.28亿元。

高明阮冲村养殖桂花鱼的区先生就是这一产品的受益者。2020年上半年,虽然销售受疫情影响降幅达到20%左右,但因对未来市场看好,他还是想通过融资获取约60万元资金用于采购鱼苗及饲料。他来到邮储银行佛山市分行位于高明区的网点了解融资信息,但无法提供抵押物及保证人。

初步了解情况后,客户经理推荐区先生办理“农担贷”。经过对区先生家庭情况、经营情况、征信状况等进行实地走访和调查核实,2021年5月,邮储银行佛山市分行向其发放了50万元“农担贷”,解决了他寻求抵押物、保证人困难的问题。

推广“极速贷” 破解小微企业融资慢

邮储银行佛山市分行还下功夫解决小微企业融资难、融资贵、融资慢难题。一方面,为小微金融服务机构增配人员、设置专项额度、对小微不良贷款设置容忍度,加大小微金融政策倾斜;另一方面,推出小微企业无还本续贷产品,缓解小微企业还款压力,并大力推广“小微易贷”“极速贷”等线上产品。

以“极速贷”为例,该产品授信额度最高1000万元,贷款期限最长60个月,实现从申请、审批、放款全流程线上操作,全程用时以分钟计算,彻底破解小微企业融资慢难题。今年上半年,“极速贷”投放超16.77亿元,服务超3800名客户。

邮储银行佛山市分行面向符合准入标准的小微企业推出“小微易贷”业务。该业务利用互联网、大数据技术并结合企业在该行的结算流水、纳税信息、增值税发票信息、政务信息、房产信息、进出口数据信息、企业订单或中标信息、应收账款数据等一种或几种信息,向其发放网络自助流动资金贷款。

为消除小微企业贷款贵的顾虑,邮储银行佛山市分行根据贷款市场报价利率走势,综合考虑各方因素,实施差异化定价策略,合理确定小微企业贷款利率。截至今年上半年,该行本年累计发放普惠型小微企业贷款的平均利率为4.64%,2020年全年这一数据是5.17%。

随着佛山营商环境的不断提升,近年来不少科技人才来到这片沃土开展创新创业,邮储银行佛山市分行也秉持着服务佛山创新发展的初心,推出了创业担保贷。广东某蛋业公司2021年初因扩大生产需要,需融资200万元至400万元解决企业流动资金问题。然而,企业名下的相关抵押物均已抵押给其他商业银行,无法申请传统抵押贷款。邮储银行佛山市分行向其推荐了该行与人社等部门合作开展的小微企业创业担保贷款业务。信贷员主动上门服务,银行开通绿色审批通道,银行和相关部门审核通过后,该企业成功获批300万元小微企业创业担保贷款,并实现全额放款。

案例二

民生银行佛山分行:

提升普惠金融服务力助小微企业乘风破浪

在佛山市南海区经营金属制品厂的刘先生是民生银行佛山分行的存量客户,曾于2017年10月申请135万元的个人经营性贷款。近期,该笔贷款额度下有一笔35万元的贷款即将到期,而刘先生在外地出差,一时无法返回佛山办理相关业务。

在了解到刘先生的实际困难后,民生银行佛山分行的客户经理向其推荐了该行于2020年推出的自助转期功能,并指导刘先生通过手机银行线上操作,一步步完成相应贷款的转期手续,解了刘先生的燃眉之急,同时也让刘先生感受到了民生银行“云上放贷”普惠金融的高效和便利。

做好普惠金融服务“加减法”

作为小微金融服务的倡导者和践行者,民生银行始终坚持“以客户为中心”的理念,将小微金融作为战略业务深入推进,并通过持续创新,不断完善小微金融服务体系,全面助力小微企业成长。

2009年进驻佛山以来,民生银行佛山分行始终坚持以支持实体经济发展、有效降低实体企业融资成本为目标,深入贯彻落实监管要求及总行战略部署,不断提升战略民企服务质效。截至2021年5月,该行累计为佛山市普惠金融市场主体投放贷款近158亿元,服务实体小微企业2569户。

为了更好地服务属地小微企业,民生银行佛山分行紧跟市场变化,不断顺应互联网时代发展需求,在小微金融服务中一手做“加法”,一手做“减法”,切实缓解了小微企业融资难、融资贵难题。

“加法”方面,该行持续增加小微信贷规模,配置专项信贷计划,通过“抵押经营贷”“增值贷”“成长型小微企业贷款”等产品不断丰富信贷服务模式,拓宽小微企业的融资渠道。通过强化对普惠金融业务资源支持和专项配置,积极推进小微企业金融服务“增量扩面、提质降本”。

“减法”方面,该行减少流程损耗和商户融资成本,不断优化流程、积极开发线上贷款产品,并通过“小微红包”产品,“无还本续贷”“按天计息、随借随还”“提前还款免手续费”等多项政策,多措并举减轻小微商户的融资负担,不断提升小微企业在金融服务方面的获得感、幸福感。

“云上放贷”提高普惠金融服务效率

为顺应移动金融发展趋势并有效帮助小微企业抵御新冠肺炎疫情的持续影响,民生银行于2020年创新性推出线上自助转期、自助支用及远程视频面签等线上金融服务,实现“云上放贷”。其中,自助转期服务让小微客户实现了全线上“无还本续贷”,客户只需通过手机银行发起自助转期申请,待银行审批通过,可以在手机银行自助签约放款,大大提升服务效率。

该行还紧随市场需求,定制场景化金融服务方案,推出“教育行业授信产品”“云快贷”“纳税网乐贷”“政采贷”等产品,全面满足小微企业融资需求。

积极践行国家普惠金融发展战略,突出小微金融战略定位,通过各种举措切实做好普惠金融服务工作是社会各界的共同责任。一直以来,民生银行始终坚持“服务大众,情系民生”的初心使命,以新产品、新服务、新举措,持续为广大小微企业提供“高效、专业、便捷”的普惠金融支持,并持续加大普惠金融投放力度,不断完善小微金融服务系统建设,助力小微企业成长。

案例三

光大银行佛山分行:用心服务小微企业做实做细普惠金融

光大银行佛山分行积极贯彻落实集团和总行发展普惠金融的要求,不断提高政治站位和思想觉悟,增强开展普惠金融业务的力度,通过“抓普惠”促全行“大发展”。截至6月末,光大银行佛山分行普惠贷款累计发放17.39亿元,累计服务普惠客户超3000户,出色完成了监管机构任务,批量支持核心企业上下游民营和小微企业的发展。

主动增信助力企业复工复产

光大银行佛山分行运用金融科技手段,加大产品创新力度,在供应链金融方面,根据核心企业与上下游小微客群的交易模式与交易场景,通过“1+N”保理、核心企业担保、应收账款质押、资产池融资等模式,批量支持核心企业上下游民营和小微企业的发展。

截至目前,光大银行佛山分行已为装备制造行业、陶瓷行业、建筑行业等多个佛山支柱产业提供了供应链金融服务。2020年至今,已累计为200余户上下游民营和小微企业提供了超8亿元的贷款支持。

在与增信机构合作方面,光大银行佛山分行主动加强与政府部门、担保公司、保险公司等多方联系,为小微企业搭建了政银担、政银保、知识产权质押等多种融资渠道。2020年2月疫情期间,该行作为佛山市融担基金贷款的首批合作及首笔融担基金贷款业务落地银行,已累计发放融担渠道类贷款超2亿元,服务支持了近100户小微企业。

2020年2月28日,作为该担保基金的首批合作银行,光大银行佛山分行落地了全市第一笔“融资担保基金”贷款,以超优利率为疫情期间的中小微企业及时注入金融活水,全力支持中小微企业复工复产。

服务再升级 “光大速度”护航小微

为推动金融服务增效提速,光大银行设立了普惠金融管理部门,广州分行建立了“信贷工厂”运作机制,为小微企业在贷款审批、贷款管理、宣传培训等方面开辟绿色通道,着力提升小微企业金融服务获得感,用“光大速度”护航小微企业发展。

2021年3月初,境外疫情严重,我国出口企业订单激增。佛山市某企业急需资金购买原材料以保证按时出货。收到企业需求后,光大银行佛山分行开辟绿色通道,经营机构与普惠金融部、运营管理部及中盈盛达等相关部门通力合作,快速解决该企业开户、授信审批、基金项目报备等问题,仅用一周时间就实现信贷投放,全力保障企业复工复产资金需求。

这样力撑小微的案例不胜枚举。光大银行佛山分行出“实招”、亮“新招”、见“真招”,用实际行动助力普惠金融服务,为小微企业提供有力金融支持。

2020年11月,光大银行佛山分行与佛山市进出口商会签订战略合作协议,计划为商会会员提供高达10亿元的授信支持,助力外贸企业乘风破浪。光大银行佛山分行依托光大集团综合金融、产融结合的资源优势,发挥“阳光e结算”“阳光财汇盈”等外汇名品特点,运用普惠金融及跨境金融等特色产品,持续加大对中小外贸企业的支持力度,全力支持“内外双循环,促进新发展”。

光大银行佛山分行将持续加大对小微企业及民营经济的服务力度、资源配置力度,增强服务质效,聚焦实体经济,全力推进普惠金融发展,积极发挥金融国家队作用,支持小微企业、民营企业在机遇挑战中不断发展壮大。

原标题:佛山银行业:科技助力普惠金融做实小微企业服务

来源|佛山日报

文|记者倪玉洁、吕嘉怡