跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:信达澳银基金

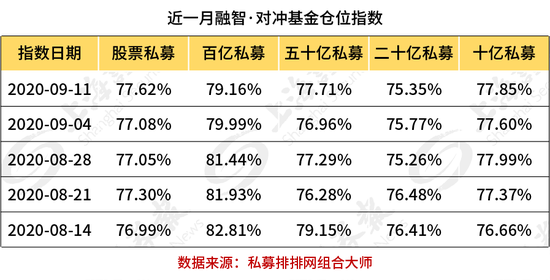

经常会有老铁问,基金业绩怎么算好怎么算差呢?单纯看净值的涨跌就能判断基金的好坏吗?不少投资者在评估基金业绩时常用的手段就是看排名,然而通过排名去选择基金的老铁可能也会发愁:去年明明排名靠前的基金咋今年连同类平均都达不到了呢?也就是我们常说的“冠军魔咒”(如下图↓)

数据来源:Wind&海通证券,数据区间:2015.1.1-2019.12.31,同类指:股票型基金-普通股票型基金。

据Wind数据统计,2015至2019每年度普通股票型基金排名前10的产品,前一年表现不错的基金次年难以维持前一年的水平。(数据来源:Wind,产品指:股票型基金-普通股票型基金。)

其实,原因很可能是投资者在挑选基金投资的时候,仅仅关注了基金的短期业绩或排名,而忽略了基金自身收益来源及风险高低和个人的风险承受能力的匹配。因而可能导致该部分投资者有买了以后一跌就后悔的现象!

这不,为了帮助各位老铁学会科学理性的养基,今儿小信就来给大家再分享几招专业人士的鉴基选基大法,助您挑选到心仪的好基~

首先,除了收益率指标,通常专业人士挑选基金还会关注——Sharpe Ratio(即夏普比率)。那什么是夏普比率呢?

这是一个同时对收益和风险进行综合考虑的经典指标,我们基本上可以在各种基金业绩评估的专业报告中找到它的身影。先让我说说它的学术概念:

夏普比率于1966年由诺贝尔经济学奖得主威廉-夏普(William Sharpe)提出,表示投资组合每承受一单位总风险会产生的超额报酬,即基金总回报率高于同期无风险收益率的部分。具体公式如下:

其中E(Rp):投资组合预期报酬率(表示基金预期收益率)

Rf:无风险利率(一般采用国债利率)

p:投资组合的标准差(反映基金净值波动率,即投资组合风险)

可能看到这里,不少老铁会比较懵,“数学早几年都还给大学老师了,你还整这个?”

那我们就用相对简单的文字解释它,简单来说,夏普比率就是衡量在每承担1个单位风险的情况下,所获得超越无风险收益率的超额回报是多少。夏普比率越高,说明在承担一定风险的情况下,所获得的超额回报越高。反之,如果夏普比率很小甚至为负,说明承担一定的风险所获的超额回报很小或者没有超额回报。这非常像我们日常生活中的概念,叫做“性价比”,就是每付出一点价格就获得多少的性能。举个例子,A和B两只基金,A基金历史年化回报10%,夏普比率0.5,B基金历史年化回报5%,夏普比率1。基金A看上去年化回报更高,但实际上相比B基金,其承担了更多的风险,而并不一定能确定获得更高的超额回报。而基金B虽然年化收益率是5%,但其在承担相同风险的情况下,可能获得了更高的超额回报。如果买B基金加一倍杠杆,那么B基金的回报就变成了10%,而夏普比率仍为1,说明同样的回报,其风险是远小于A基金的。

想必看到这里,大家应该明白了吧?!不过,就像很多历史上经典战役一样,投资从来没有什么最优解,选基金同样如此,夏普比例也有它自身的不足和缺陷。比如,夏普比率单个来看大小是没有意义的,必须是在组合里对比来看;又或者夏普比率的假设的模型是正态分布,也就是说只能衡量常态化的风险和超额收益,而“黑天鹅”的风险是夏普比率没办法衡量的。夏普比例高低、正负只能作为某只基金历史表现的参考指标,并不能用来预测其未来。

好了,说完了夏普比率,我们谈谈基金评价中的另一个关键参考指标——“最大回撤”,即所谓,”风险”指标。我们常说基金投资有风险,入市需谨慎。那究竟该如何评价基金的投资风险呢?这里就逃不开我们前面提到的最大回撤。

相信不少长期关注小信的老铁都知道,”最大回撤”这个概念其实我们一直有反复提,反复强调!主要还是希望大家充分认识想要投资的基金产品的风险大小,同时能够更合理的匹配自己的风险承受能力,避免短期因基金的暴涨暴跌,出现错误的投资决策,从而造成不必要损失!

那究竟什么是最大回撤呢?普通投资者又该如何去了解一只基金的“最大回撤率”呢?

简单来讲,最大回撤衡量的是一定时期内基金净值从顶峰到随后的最低点之间的幅度,考察的是基金经理对风险和趋势的把握程度。而回撤“率”,则是将这个幅度用数值更加直观地表现出来,回撤率的平均值通俗点说可以用于考量一只基金“稳不稳”,最大值则表明这只基金的最大风险波动是多少。、

当然,需要说明的是,如夏普比例一样,最大回撤率是一个历史数值,计算出来的值并不就是未来基金面临的最大风险,更多的是给投资者一个心理预期参考,一般来说,基金的成立时间越久,最大回撤率所反映的风险就越值得参考。特别在市场遭遇熊市时,基金经理是否能降低基金的最大回撤率,是考察基金经理能力的重要方面之一。(ps:中途基金经理变更的除外,应当以现任基金经理管理期间的基金回撤作为参考指标)

看到这里,想必又有老铁要问了,最大回撤率要多小才算低,才值得去投资?

首先,我们一般可以跟大盘主流指数去PK。如果自己看中的基金最大回撤率大幅小于大盘最大回撤率,则可以考虑将其加入备选;其次,在备选的不同基金之间比较最大回撤率,着重关注在下跌市中基金的回撤表现。

说完了“夏普比例”、“最大回撤”,还有第三个指标,可能大家平时听到的相对比较少,那就是——“换手率”。说到“换手率”这个指标,不少过去炒股的老铁可能比较熟悉,它就是反映基金经理交易的频繁程度,换之而言能进一步反映出基金组合的变化频率和持仓股票平均时间的长短。

这个指标对于不少主动型管理基金来说,尤为重要!它能间接体现基金经理的交易风格。通常,基金换手率高说明基金经理的操作比较频繁;换手率低则说明基金经理操作较为谨慎,倾向于长期持有股票。虽然说换手率的高低,与基金的业绩没有必然联系!但如果在两只规模相近的同类型基金产品同期市场表现收益率相当时,换手率高可能预示着基金经理的“择时”能力相对更强,即对买卖股票的时机把握较为准确,换手率低则说明基金经理的“选股”能力更强,即能够发掘优质标的创造收益。

至于是选择“择时”能力较强的A基金经理所管理的基金产品?还是选择“选股”能力较强的B基金经理所管理的及基金?这就要看大家自身的专业判断和喜好了~此处小信不作任何推荐和评价~

好了,本期的小信科普就先说到这儿,希望通过简单的介绍能帮助到各位老铁~不过,最后小信还是要和大家强调,以上参考指标并不是选基养基的万能钥匙,它们归根到底只是一种辅助决策的工具。基金业绩表现的优劣、好坏并不完全取决于历史,更多的还是要着眼未来,投资者还是可以考虑选择符合自己风险收益目标的基金产品,长期持有。

风险提示:本材料不作为任何法律文件。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。基金投资有风险,请投资者全面认识基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》及《招募说明书》、《基金产品资料概要》等文件基础上,谨慎投资。请投资者严格遵守反洗钱相关法律法规的规定,切实履行反洗钱义务。

免责声明:本平台所刊载的所有信息及观点仅供参考,版权归原作者所有,不构成任何投资建议。我们尊重原创,也注重分享,所编辑的图片及文字内容素材,部分来自互联网,如有侵权请联系删除。

扫二维码 领开户福利!