【白酒投资日报】中高端白酒需求仍旺盛,估值高位谁在裸泳?|| 【新能源汽车投资日报】上汽发力新能源,低谷期已过?|| 【大金融专场——新浪财经2021年度投资策略会】

在做出卖出决策时,大多数人往往会倾向于卖出盈利的基金而非亏损的基金。这是因为投资者想要躲开“亏损的痛苦”,选择接受“落袋的快乐”。但盈利或亏损,其实都不应该是我们买卖基金的第一考虑因素,基金本身的“质量”才是至关重要的。

近期市场高位震荡,赚了钱的在考虑要不要落袋为安,仓位太少的还在寻找入场机会。不论是市场加仓时点的难以捉摸,又或是人性给投资带来的种种误区,对于不少投资者而言,投资过程愈发充满“考验”。

假设有一种情况:如果你的手中有一只盈利的基金、一只亏损的基金,而你急需用钱,必须变现一只,你会怎么选?

没猜错的话,大多数人都会选变现盈利的基金。

不少投资者认为,卖掉盈利的基金,继续持有亏损的基金,代表未来还有“扭亏为盈”,持续上涨的可能。而如果一旦卖出亏损的,那就代表把账面的浮亏,变成实际的亏损,事实上很少有人会选择“痛苦”而避开“快乐”。

那么,如何理解表象背后的“人性”,面对这种情况又该如何选择呢?

01

都是处置效应“惹的祸”

何为处置效应?指的是投资者不愿以低于购买成本的价格出售资产的现象,也就是说,倾向于“售盈持亏”。在盈利区域,是风险回避者,希望“落袋为安”,所以会赎回基金;而在损失区域,是风险偏好者,选择“放手一搏”,所以反而不会赎回。

想到了一个小故事:

如果给你一个苹果,你应该会感到高兴;另外一种方式,给你两个苹果,接着向你拿回了一个。

请问,你更喜欢哪一个场景?

大多数人应该会选择第一个场景。

这个实验两个场景的结果是一样的,都得到了一个苹果,但是在第二个场景中,因为得而复失,损失了一个苹果,这严重影响并拉低了获得一个苹果的幸福感。

同样的“损失厌恶”也存在于投资中。在心理账户里面,投资者对“损失”的敏感度要远远高于“收益”。例如买基金赚到的100元和亏损100元,数值一样,但给投资者的感受却大不相同。这也是大多数投资者选择接受“落袋的快乐”而躲开“亏损的痛苦”原因。

02

想卖出时,如何选择

投资者在卖出股票/基金时,究竟应该怎么选?

对此我们不妨先看一个数据统计。

行为金融学进泰伦斯·欧迪恩在1998年就曾分析了美国一家大型券商10000个投资者的账户数据,通过长期大样本的统计数据发现:

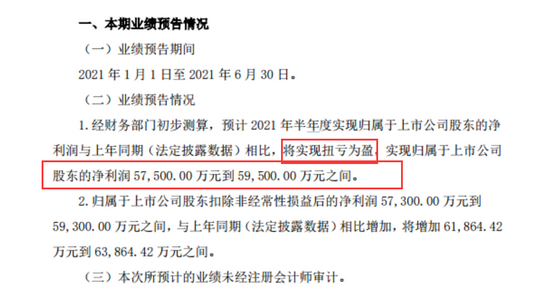

①投资者交易后的84个交易日(也就是4个月后),被投资者卖出的盈利股票仍然在盈利,被投资者留在手中的亏损的股票仍然在亏损;

②投资者交易后的252个交易日(也就是1年后),被投资者卖出的盈利股票仍然在盈利,被投资者留在手中的亏损的股票还是在亏损;

③投资者交易后的504个交易日(也就是2年后),被投资者卖出的盈利股票和留在手中亏损的股票都转为盈利了,但仍然是被卖出的盈利的股票赚钱更多。(数据来源于陆蓉《行为金融学讲义》)

这也是我们经常会碰到的情况。当我们卖出一个涨势不错的基金时,发现它越涨越好,而继续持有的亏损基金,却“遥遥无期”。而一旦在你“挥泪斩断”之后,它有可能就此“浴火重生”。

因此,盈利或亏损,其实都不应该是我们买卖基金的第一考虑因素。经济学有个重要的概念叫“沉没成本不是成本”,沉没成本跟这只基金未来的风险收益毫无关系。投资应该“向前看”,而不是“向回看”。

通过以上分析,我们似乎能明白,为什么很多资深投资者会感叹,投资是一件“反人性”的事情,正是因为投资者要克服太多个人的小细节和非理性的思维方式。俗话说会买的是徒弟,会卖的才是师父。那么基金到底什么时候卖,要考虑哪些因素呢?

1.长期业绩能否持续,基金经理是否有变更,投资风格是否有变化;

2.是否达成预设的投资目标,“落袋为安”需要按照规则严格执行。

总体而言,身经百战后的你必然会发现,决定卖出之时,除开市场行情,基金本身的“质量”才是你最需要考虑的。

扫二维码 领开户福利!