【白酒投资日报】中高端白酒需求仍旺盛,估值高位谁在裸泳?|| 【新能源汽车投资日报】上汽发力新能源,低谷期已过?|| 【大金融专场——新浪财经2021年度投资策略会】

视频加载中,请稍候... play向前向后

play向前向后本文来自微信公众号:嘉实基金V视界

提到创业板,你会想到什么?

中国版“纳斯达克”

“成熟金融体系的重要标准”

“炒股不识创业板,纵是股神也枉然”

新兴产业、高新技术企业摇篮

高回报 高成长

高波动 高风险…

但不可否认的是,创业板开板的十年里,已经逐步成为聚焦创新型企业的成长阵地。

创业板,主要由信息技术、医疗保健等新兴产业/高新技术行业构成,成长性突出,可谓是“新经济”的代表。

分享成长,布局未来,嘉实基金科技战队张丹华+王贵重带着新产品来啦!

关于这只新基金,您所关心的问题都在这里!

以下为文字实录

1、 创业板两年定开是一支怎样的产品?

王贵重:我觉得从定义上来看是比较清晰的,第一是创业板,第二是两年定开,第三是丹华总和我一起管理。创业板可以从以下几个方面做论述,一是创业板到底是不是一个好板。二是创业板的容量到底够不够。三是创业板波动会不会很大,会不会像2015年。

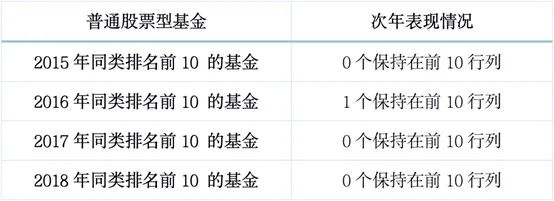

➤ 第一,创业板是不是一个好板?我们可以看到,创业板自2010年成立以来,它在绝大部分时间里是跑赢万得全A的。上市以来涨幅有几十倍的公司,其实也超过20、30家的水平,所以它是很好的指数,在2020年也有一个非常出色的表现。

➤ 第二,创业板的容量够不够?我们也做了个统计,创业板自由流通市值5万亿。

➤ 第三,波动会不会很大?我们认为相比于2013到2015年有几个因素:第一个因素,公司质量不可同日而语,因为2013到2015年,当时前十大权重,包括退市标的,能够明显看到智力和竞争力上的瑕疵,这一次像前几大权重,都是中国龙头公司,甚至是全球的龙头公司。

2、 您和张丹华博士将如何分工?

王贵重:具体的分工看,我和丹华总共同管理这支产品,丹华总会更多宏观把握产业方向,因为丹华总也是清华大学电子学的博士,也是嘉实基金研究总监,也是我入行的老师,他在中观判断能力、对科技方向前瞻性把握、全球视野上都有特别强的优势。我会去负责更微观的,和公司更细节的研究,把每一个标的落到实处,我们两个目前的分工是这样子。

3、创业板最近走出强势行情的原因是什么?怎么看到后面的长期机会?

王贵重:我认为大家对创业板有一些误解,例如2013到2015年的疯涨,2016到2018年疯狂的下跌,为什么又成为整个板块的引领者?核心的背后是创业板的结构已经悄悄成为新经济的代表。现在大家如果去看一下创业板的权重,第一大权重是信息技术,也就是TMT,占比接近40%,第二大权重是医药,占比20%到30%,第三大权重是新能源15%,第四大权重新材料,接近10%,这几大权重加起来90%以上的水平。大家有这样一个感觉,这个跟科创板的结构一样,它已经成为新经济代表,我们怎么去投资、怎么去获取超额回报呢?从长短维度要考量的因素非常非常多,核心原因要考量估值、考量市场情绪、考量筹码、考量短期业绩低于预期、超过预期,如果拉长维度其实非常简单,这个简单指什么?要站到历史趋势上,而不是它的对立面。大家想一想从2008年到现在买房,一定是最好的选择,因为这是城镇化的进程。如果从2000年就开始买互联网,无论是买哪支都会有很不错的回报,因为它踩中了互联网大的浪潮。

这一次为什么我们愿意发行这样创业板的基金?核心的原因符合时代浪潮、具备时代感,未来中国几点提升一定明确,一是科技含量提升,这背后驱动力提高全要素生产率,二是医药占比一定会提升,背后对应人口老龄化,日本有很好的参照,三是消费有所提升,无论是生活观念、经济水平,已经从投资驱动国家悄悄变成消费引导国家。创业板包括医疗、能源和信息,也恰好对应中期看好的三大人类本质的需求,所以这个板块表现好是有背后的核心原因。同时我们也很看好这个板块中长期的表现。

4、 创业板改革并试点注册制,您认为这对创业板会带来什么样的影响?

王贵重:创业板注册制和科创板的推出都是非常有划时代的意义,为什么这样讲?核心原因在于以前审核制下的板块特点有一定程度劣币驱逐良币,它有壳价值,能看到很多很差的公司并购很多很好的公司,在注册制的背景下发生了变化,以前是严进严出,现在是宽进宽出,容易上市也容易退市,通过大浪淘沙把优秀的企业选择出来,这样的好处是什么?非常有利于投资人,会给投资经理带来难度,因为会增强指数的能力。大家如果愿意关注港股,发现港股稍微大市值一点的公司非常少,发现只要大市值一点的公司都非常有竞争力,为什么?因为港股市场是个流动性偏紧的离岸市场,已经帮你选择出来了,通过大浪淘沙把好的东西挑出来。注册制的好处,一方面增加可选范围,第二注册制带来先天性大浪淘沙特点,也会使得指数越来越强,有利于投资人获得比较好的回报。

5、 创业板和科创板您认为有什么差异?

王贵重:这两个板会越来越像,科创板是上交所推出的,创业板是深交所推出的,大家特别喜欢良性竞争,像珠三角地区和长三角地区,它的产业结构和金融公司都有个竞争态势,对于优秀的企业争夺上比较白热,最后的产业结构会比较一致,这两个板最后或许会接近。

6、普通投资者参与创业板投资时需要注意什么?

王贵重:个人投资创业板,我一直说不是特别建议,为什么?我今天看到腾讯会议有这样的统计,去年参加了496场腾讯会议,不包括电话会议、基于zoom其他平台的会议,就可以看到我们做这件事情工作量很大的。我一直开玩笑说,投资这件事情和说相声挺像的,都觉得自己都可以做,是宽门槛,里面门道很多,不像医生、不像老师,大家不会想着试一试,但是都想试一试投资,但实际上它的专业性门槛很高,特别是在科技很专业的领域。第二,目前这个阶段,越来越不利于个人投资者,为什么?是个大分化时代,不是板块时代,对于选股有个非常非常严格的要求。我们作为专业投资人尚且有失败和失误的时候,作为个人投资人,他的失误率会更高。此外,改革之后整个涨跌幅从以前的10%变成了20%,所以波动也会进一步加大,风险因素我们也认为会进一步的放大,这个在之前的九月份路演的时候,当时还出现了一阵炒创业板的小插曲,当时我说这个是很危险的,以前你一天亏20%,现在要亏接近40%,是非常非常吓人的,大家都知道,如果要亏了50%,要涨100%才可以回来,所以整个创业板的风险也是进一步加大的。我们认为还是要选择借道基金的形式。

7、我们看到这个产品是两年定开的设计,这样的设计有什么优势呢?

王贵重:在封闭定开的产品,业内还是在持续地推广,目的是为了引导长期投资和价值投资,我说的价值投资一定是长期投资,但是长期投资不一定是价值投资。

它的好处我们认为有两点,

➤ 第一点,对于投资经理和企业来说,我们说有助于帮助企业实现价值创造。我曾经跟很多的同事聊过,如果你的钱只有三个月,那你一定想的不是价值投资,这也是巴菲特一直反复强调的,你的投资的钱一定是要是一个长钱,这样更有助于我们去支持企业,并且让企业实现价值创造,把全社会的蛋糕做大,我们在其中分一部分,这样的投资一定是良性的和持续的,如果只想赚别人的钱,一定不是良性的,也不是持续的。

➤ 第二点,对于个人投资者来说,也有助于大家获得比较好的回报。曾经我们嘉实公司做了统计,如果持有六个月以上,大概率不会亏钱,但是为什么大家普遍没有办法赚到这么多钱,就在于波动性和交易的随意性,大家其实可以试想一下,如果房地产可以随便交易,不花钱,过户也非常快,我相信大家也没有办法分享整个房地产增长的红利。

所以我们选择两年的持有期,我们认为是有助于帮助投资者获得比较好的回报的。但是有一点要提示,这两年是不能卖出的,如果从二级市场转让还要折价,所以希望大家把自己两年内不用的钱买这个产品。

8、这个产品预期建仓的思路和节奏是什么样的?

王贵重:我们会根据市场做一些节奏上的调整,为什么这样做,还是为了让投资人获得比较好的持股的体验,所以我们会选择一个稳健的建仓的策略,力争让大家长期获得有竞争力的回报,短期也不至于承受波动太大的风险。

9、您重点看好的创业板细分方向有哪些?

王贵重:这个跟我们一直看好的三大本质需求是一样的,信息、能源和生命,当然了如果再细分一下,我们信息领域里面会看好云计算,互联网平台,半导体,然后在能源里面我们看好新能源,特别是新能源车。医疗里面也是一句话,活的更久和活的更好,活的更久对应的是创新药和高端的医疗器械,活的更好对应的是医疗服务,因为美好生活是每个人的向往。

10、您对今年的市场整体看法是什么?基金的配置上能不能给投资者一些建议?

王贵重:整体上看还是不悲观的,为什么呢,一方面是因为整个的经济的增长在一个复苏向上的周期,所以企业的盈利的增长是不错的。第二,我们也认为由于国际上的流动性的宽松,通过汇率的形式也限制了我们的紧缩的周期。所以在这样的背景下,我们说分别对应的是DCF的分子和分母。为什么要降低收益预期呢,核心还是经历了19、20年两年的估值扩张之后,我们认为很多股票的估值到了相对高位的水平,有一定的估值下降的风险。

整体上我们认为收益的预期要下降,但是我们的预期还是可能有正的回报。

投资建议上,我们认为长周期维度投消费、医药、科技一定是没有问题的,但是最好做一定的均衡配置,一方面这几个方向估值都已经比较高了,会有波动加大的短期风险,第二,像科技类的,天然波动就会更大一些。

基金经理档案

张丹华

• 9年投研经验,5年投资经验。擅长全球精选科技股的投资专家。清华大学电子工程系工学博士,2011年6月加入嘉实基金,历任小盘组研究员,新兴产业组研究员,曾负责互联网软件、科技行业研究,现任嘉实基金研究部研究总监、股票投决会委员。

• 担任嘉实全球互联网、嘉实前沿科技、嘉实文体娱乐、嘉实科技创新、嘉实创新先锋基金基金经理。

• 个人风格:典型成长,低换手、集中投资,专注于科技创新带来的投资机会。有丰富的科技行业投研经验,注重个股内在成长性和安全边际。

• 全球科技股投资专家,全球视角看中国科技股投资。

王贵重

• 6年投研经验,2年投资经验,13岁考入北京大学信息科学技术学院,22岁获得北京大学量子电子学博士,发表光学顶级期刊论文7篇,会议论文8篇,2次受邀光学国际顶级会议CLEO做口头报告。研究成果入选“2014中 国光学重要成果”

• 现任嘉实研究部副总监,科技行业研究组组长

• 成熟科技股投资方法论,方向、节奏、公司、价格四大维度演绎科技股投资四重奏

• 行业投资研究深入,如量子通信、人工智能、半导体等。

• 历史业绩突出,嘉实科技创新近一年排名主动混合开放型基金前15%(92/644),业绩突出。(排名来源:海通证券,截止2020年底)

风险提示:基金投资需谨慎。投资人应当认真阅读《基金合同》、《招募说明书》 、《产品资料概要》 等基金法律文件,了解基金的风险收益特征及其特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。嘉实创业板两年定期开放混合型基金(以下简称“本基金”) 在投资运作过程中可能面临各种风险,包括市场风险、信用风险、流动性风险、管理风险、操作或技术风险、合规性风险外,还包括以下特有风险:封闭期不能赎回的风险、巨额赎回风险、创业板股票特有风险、战略配售股票风险、资产支持证券风险、港股交易失败风险、汇率风险、境外市场风险、衍生金融工具带来的高风险、融资业务风险、其他投资风险等。基金管理人不保证基金一定盈利 ,也不保证最低收益或本金不受损失。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

扫二维码 领开户福利!