【白酒投资日报】老白干遭减持 怎么看酒鬼酒超50%的增长?|| 【新能源汽车投资日报】天齐锂业百亿定增又终止背后发生了啥?|| 【大金融专场——新浪财经2021年度投资策略会】

公募老将,久经沙场

冯波,易方达基金副总裁、研究部总经理,拥有逾19年基金从业经验,14年投研经验,其中投资经验11年。是市场少有的,公募基金投资年限10年以上,且年化回报15%以上的“双十”基金经理。冯波先生可以算是与中国基金业共同成长的常青树,2018年在上海证券报组织的基金20年评选中,荣获“基金20年·金基金最佳投资回报基金经理奖”。

穿越牛熊,“波”澜不惊

冯波先生目前管理三只基金产品,其中管理时间最长的是易方达行业领先混合基金,管理时间已经超过11年,该基金合同生效以来(2009/3/26-2020/12/31)累计收益率达到512%。2018年发行的易方达中盘成长混合基金,合同生效以来(2018/7/4-2020/12/31)累计收益率184%。2020年发行的易方达研究精选股票合同生效以来(2020/2/21-2020/9/30)累计收益率71%。这11年的投资生涯经历了多轮牛熊转换,并取得了不俗的业绩。

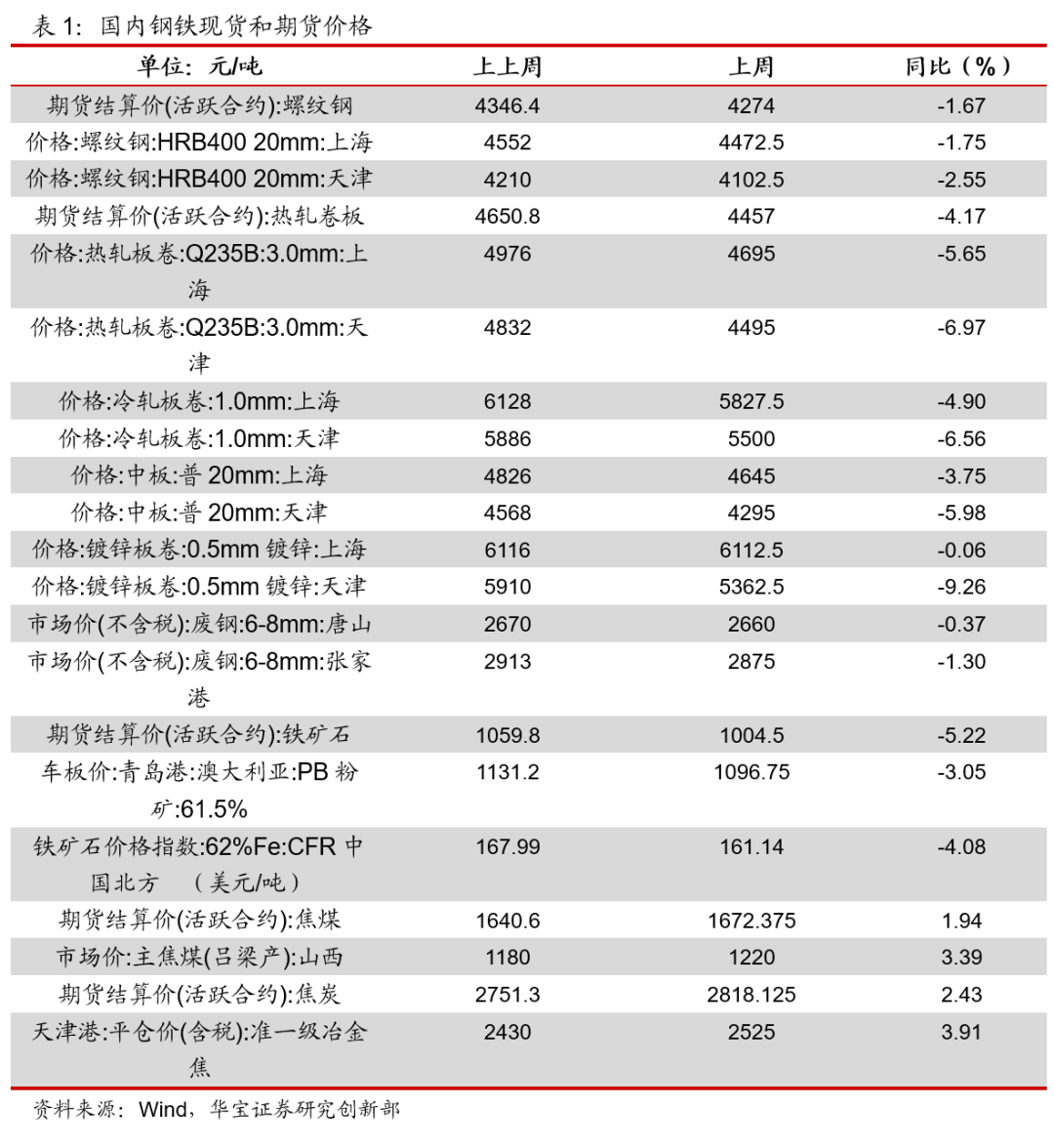

滑动查看完整表格

数据来源:基金定期报告、托管行复核(截至2020/12/31)。基金成立日、业绩基准如下:易方达行业领先混合(2009/3/26)(沪深300指数收益率×80%+中债总指数收益率×20%);易方达中盘成长混合(2018/7/4)(中证700指数收益率×65%+中证港股通综合指数收益率×15%+中债总指数收益率×20%);易方达研究精选股票(2020/2/21)(MSCI中国A股指数收益率×70%+中证港股通综合指数收益率×15%+中债总指数收益率×15%)。易方达行业领先混合历任基金经理为伍卫(2009/3/26-2010/12/31)、冯波(2010/1/1至今)。

基金过往业绩不代表未来表现,基金经理管理的其他基金过往业绩不代表本基金未来表现,亦不作为投资建议。

十年期五星级认证

易方达行业领先混合获海通证券、招商证券十年期五星评级,获得银河证券、上海证券五年期五星评级。

近日,冯波先生就自身的投资理念、投资方法论与广大投资者做了深入分享和交流:

1

能否简单介绍一下您的投资逻辑?

冯波:我的核心投资逻辑就是通过深度研究来认知企业的竞争优势,精选优质与估值合理的公司进行投资。

2

从新能源到消费,从互联网到高端制造,很多赛道您都有涉及,您是如何不断扩展自身能力圈的?

冯波:第一,这需要时间,从某一个行业拓展到很多行业需要很长时间。所以我们评价一个基金经理,他从业的时间是比较关键的因素。第二,基金经理投资的专注度和投资方法的稳定程度也很重要,通过持续的积累,他才能对行业有深入的了解。我当年是看金融和食品饮料的,对电子和TMT不太熟悉。我记得从开始了解到投资TMT行业大概花了三年。我通过三年时间不停的学习和研究,才对这个行业有了更加深入的理解。

3

您是如何选股的,会侧重哪类公司?

冯波:我会关注三个方面:第一,公司所处的行业状况,如行业的成长性、空间、竞争格局、商业模式。第二,回到公司本身,看公司竞争能力、竞争壁垒到底怎么样。如果这家公司跟其他公司并没有很显著的差异,那么我们很难保证它能够持续稳定地成长。还有公司的管理层,优秀的企业家永远能超出市场的预期,去实现他的目标。第三,财务指标,现金流等也是我们比较关注的。

4

精选优质和估值合理的公司进行投资,如何理解“估值合理”?

冯波:我们要先理解估值方式,然后再去理解公司本身在创造价值过程中所具备的能力。举个例子,公司的股价包括公司自身的价值,即α,还有行业、市场的波动,即β。我们希望在买入一个公司的时候,α占比越高越好,而β最好是负值。随着企业盈利增长,α会传递到股价的上涨中。如果我们买的股票β占比很大,那么股票盈利增长不一定能传到股价上,甚至股价可能是跌的。我们希望这个股价里面包含市场波动因素尽量小,包含企业价值的因素尽量大,这就是我认为的估值合理。

5

力争超额收益和控制风险同样重要,您如何进行风险控制?

冯波:首先,如果我认为一个公司的潜在价值远远高于现在股价,那么在市场回撤过程中,它就具有很强的α,回撤的力度就会小很多,这是投资和研究的质量所决定的,是最根本的。其次,基金经理必须要客观,我们需要不停的调整自己的主观意志以符合客观的事实,从而防止客观的误判带来我们投资的损失。最后,需要进行组合的管理,如行业配置,对于稳定增长行业保持一定配置比例,对于估值较高的行业适当的低配。

6

全民接种疫苗正逐渐实现,但国际国内疫情再次局部集中显现,您对今年经济和市场怎么看?

冯波:其实我对经济是非常乐观的。2020年12月经营数据显示,中国整个经济基本上恢复了正常,消费已经恢复到正常增速,投资也保持很好的状态,进出口明显受益于这次疫情,特别是在下半年以后,全球其他国家的疫情严重,中国承担了全球很多国家的生产供给,整个进出口持续超预期。从经济增长的三驾马车来看,我对明年整体的情况都是比较乐观的,估计可能明年经济增速会在8~9%之间,是一个非常高的水平。

而我对于市场的态度相对谨慎一点,过去两年整个市场的估值水平开始上升,意味着未来的预期回报率会下降。其次,很多投资者习惯了过去两年高收益,但是过去两年高收益是由很特别的原因造成,不能把它作为长期预期。股票市场长期给投资者提供的复合收益率水平,公募基金应该大概在10~15%之间,和美国从80年代开始的投资回报类似。我觉得在2021年整个市场的投资回报率会回归正常。

7

近几年A股结构性行情特征明显,您是如何看的?

冯波:其实从2016年开始,这种结构性的行情就已经开始出现了,表现一是整个IPO的市场化,比如在去年开始的注册制;第二,我们开始引进海外投资者,比如说港股通的资金在持续地流入A股市场;第三,公募基金大发展,2020年公募基金的发行量很大。三个因素加速了A股的市场化和国际化步伐。我们有理由相信在未来2~3年或者更长一点时间,中国的股票市场开始向国际的成熟市场接轨。中国的股票市场从2016年下半年开始经历了一个估值重构的过程:从原来封闭市场估值体系开始向成熟的开放市场的估值体系的过渡。所以我们看到很多股票涨了很多,但是大家还认为不贵,我们开始用国际市场的估值体系来看待A股的行业和个股的估值。我相信2-3年之后,A股市场进入成熟阶段,会表现出两个明显的特征,即确定性的溢价与流动性的溢价,这两个特征会导致结构性分化进一步加剧。

8

您怎么理解企业的竞争优势,能否结合A股目前比较典型的公司举例来说明一下?

冯波:竞争优势也叫竞争壁垒、核心竞争力。第一,这是分析企业的出发点,没有竞争优势的企业不会纳入我们的考虑范围;第二,我们对于企业竞争优势的认知是来自于深度研究,通过深度研究去理解每一个企业主要的逻辑与关键点,即竞争壁垒的高度;第三,竞争优势是企业发展过程中的主要矛盾,主导企业发展的最主要的因素,决定企业未来发展的好坏,企业有自我强化竞争优势的能力是非常重要的;第四,企业的收入和盈利波动带来股价波动都是表象,关键是看它的底层逻辑、竞争优势是否发生变化。如果没有,那么短期的企业收入和盈利的波动其实不影响企业的价值。即使企业的收入和盈利表现出很高的增长,但如果它的竞争优势丧失了,这样的企业的投资价值也是不高的。

9

白酒是您重点关注的领域之一,后续会关注哪些行业?

冯波:2016年A股市场开始估值重构,我们看到10倍的白酒现在变成50倍。如果以国际成熟市场的标准来看,海外成熟的消费品龙头企业估值水平大致都在35倍左右,大概是一个没有盈利增长的情况。国内这些龙头企业大部分都有10~20%的盈利增长,从这个角度来说,我认为按照国际市场标准,国内龙头估值40多倍是合理的。而现在大部分龙头企业估值在50倍左右,我觉得这不会带来大幅的下跌,而是预期投资回报率的下降,我们现在同样的时间,从这个行业获得的投资收益率水平会比原来低一些。

长期来看,基金行业布局的选择要与整个经济结构变化一致,目前TMT、医疗、高端制造、服务业都是我们考虑布局的方向,这些行业的增速会长期远高于GDP增速。其次,我们在其他行业主要采取自下而上的方法,去选择有具有比较强α的公司。

声明:以上观点仅代表作者个人意见,不代表易方达基金管理公司(以下简称“本公司”)立场,也不构成对阅读者的投资建议。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对本专栏内容进行任何有悖原意的删节或修改。基金有风险,过往业绩不预示未来表现,投资需谨慎。

扫二维码 领开户福利!

![[入围5年期最佳股票基金经理]海富通周雪军:看好科技成长](https://n.sinaimg.cn/finance/transform/52/w550h302/20200512/0de4-itmiwrz2296566.png)