来源:包子君

前段时间,笔者在《超过美国70%了...》文中提到现在我国人均GDP也已经进入世界人口的前1/3了,现在人均GDP比中国高的也只有欧盟、北美、日韩、澳洲、沙特海湾产油国等少部分国家了。随着我国人均GDP的提高,我们的人均收入和居民消费水平也在快速提升。居民消费水平的提升正在带来了很多机会,国人现在对高质量产品有着巨大的需求。由于有巨大的市场,中国企业只要能研发出符合市场需求的高质量产品就能获得丰厚的利润,因为中国的市场太大了,大企业很容易获得规模优势,小企业也能获得不错的利润。在消费升级这条路上,中国一定会有一大批优秀企业诞生。

当然,中国的企业也能给消费者提供更优质的商品,因为中国企业正在快速进行产业升级。这背后是中国有巨大的工程师红利,现在中国有大量的大学生劳动力的优势逐步起来了,每年有500万以上本科生毕业进入劳动力市场。现在中国有1.7亿高端劳动力,中国已经有足够多的工程师人力资源,这是其他国家所无法比拟的。有人才+有市场需求,这意味中国在产业升级这个路上也会有一批优质的龙头企业诞生。

其实,现在中国进入消费升级与产业升级的双升级阶段。提到消费升级和产业升级,笔者想起一位一直关注国内的产业升级和消费升级这两个大方向的基金经理---博时基金的蔡滨,一位从业经验超过10多年的老将,一位出色的中生代基金经理。

一、如何看未来?

在博时荣享的2020年四季报中,蔡滨写道:“我们看好中国权益市场的长期投资机会的同时,也积极关注潜在的短期流动性及板块估值风险,坚持精选聚焦在产业升级+消费升级方向的优质个股策略,实时评估组合风险收益比,力争组合净值长期稳健增长。”可以看出,蔡滨是比较看好产业升级和消费升级两个领域的投资机会的。

关于看好产业升级和消费升级的理由,蔡滨说:“从2014年、2015年起我们持续关注国内的产业升级和消费升级这两个大方向,站在当前时点来看,未来5年-10年这仍然契合中国整个转型升级背景,过往以劳动力密集、资金密集、土地消耗、能源消耗的发展模式无法持续,而新能源、智能制造、科技、消费老龄化带来的医疗以及人民生活水平提高的品质消费和品牌消费这些方向趋势持续,也会反应到资本市场,相关的行业和相关的优秀公司会在这个过程中变大、变强,这成为产业升级和消费升级两大方向最主要的时代背景,也是我们看好这两个方向的核心。”

二、如何做投资?

那么,蔡滨就是如何把握产业升级和消费升级领域的投资机会的呢?之前看蔡滨在接受采访提到他的交易风格,蔡滨认为他的投资框架是“行业比较+精选个股+考虑估值”。

1、行业比较,蔡滨比较喜欢具有较好成长性的行业以及具有景气度提升空间的行业。所以蔡滨坦言,他希望能赚到企业成长的钱,也能赚到周期轮动的钱。

关于成长股投资,蔡滨说他会去选择符合产业和经济发展趋势、在这个环境中具有成长性的赛道。蔡滨希望买入的估值是比较合理的,通过企业的成长,能够在未来3-5年能带来一倍的收益。

关于周期股投资,蔡滨希望找到行业处于底部向上阶段中,市值也在底部区域的公司。蔡滨认为能赚到周期的钱,会对净值带来较大贡献,不过这种机会可遇不可求,并不作为组合主要的投资方向。

2、精选个股,蔡滨管理的产品持仓的板块和行业配置上来看,主要是通过自下而上的精选策略选出来的个股;

3、考虑估值,蔡滨认为投资中最大的风险是买得太贵,所以蔡滨在买公司时希望有一些安全垫。同时,蔡滨很看重组合的风险收益比,买入和卖出股票最重要的一个原因是调整风险收益比。

三、如何践行理念?

那么,蔡滨在实际投资中是否做到言行一致了呢?我们以蔡滨管理的博时产业新动力、博时荣享等产品为例来分析一下这位基金经理的投资风格。下面,我们依次从产品业绩、持股风格、交易风格、配置风格等维度进行一一分析。

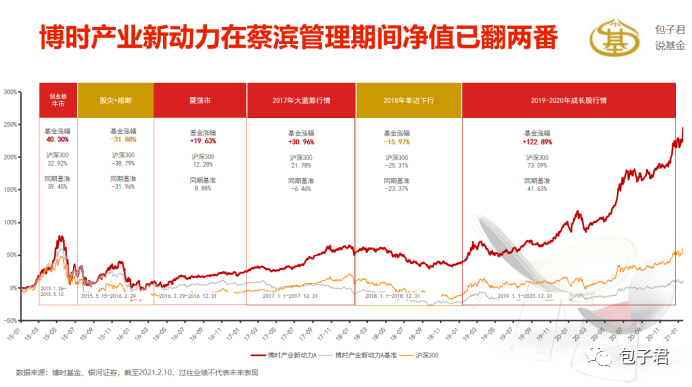

1、产品业绩方面,蔡滨管理时间最长的博时产业动力在其管理期间的净值已经实现翻两番。从这只基金的净值走势我们可以发现蔡滨管理的产品短期爆发力可能不会特别强,但是长期会表现相对比较稳健。蔡滨管理的产品在震荡市里面可能会表现会更好一些,熊市可能会比市场跌的少,牛市能够跟得上市场。

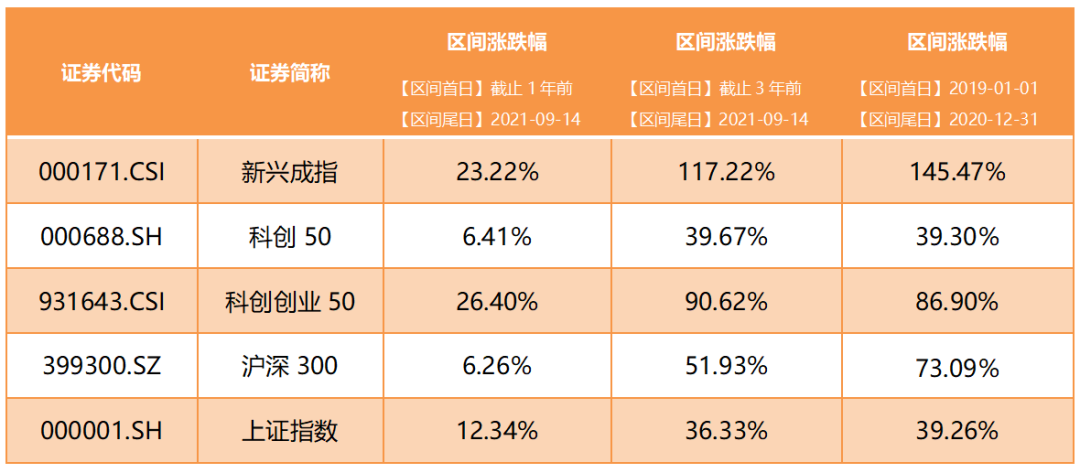

蔡滨当前共管理7只基金,其中满足业绩披露条件(管理满半年及以上)基金共6只,管理满1年及以上基金共5只,任职年化回报均超22%。他管理的基金基本能做到在不同的市场风格下都能“从容不迫”。(数据截止时间为2021年2月10日)

2、持股风格方面,蔡滨的持仓主要是成长股,另也会配置不少周期、消费和制造业板块的个股。蔡滨的整体风格偏成长,但也注重均衡,成长主要体现在偏好高质量、高盈利增速的企业,均衡体现在成长、价值与周期之间的均衡。

例如蔡滨管理的博时荣享2020年四季度末的持仓中就既有三一重工、华鲁恒升、万华化学这样的周期股,有平安银行、宇通客车、金科股份这样的价值股,也有亿纬锂能、捷昌驱动这样的成长股。

3、从交易风格角度看,从交易风格的角度看,蔡滨属于“交易型选手”,他管理的基金持股集中度偏低,且基金换手率率整体偏高(年度5倍左右)。

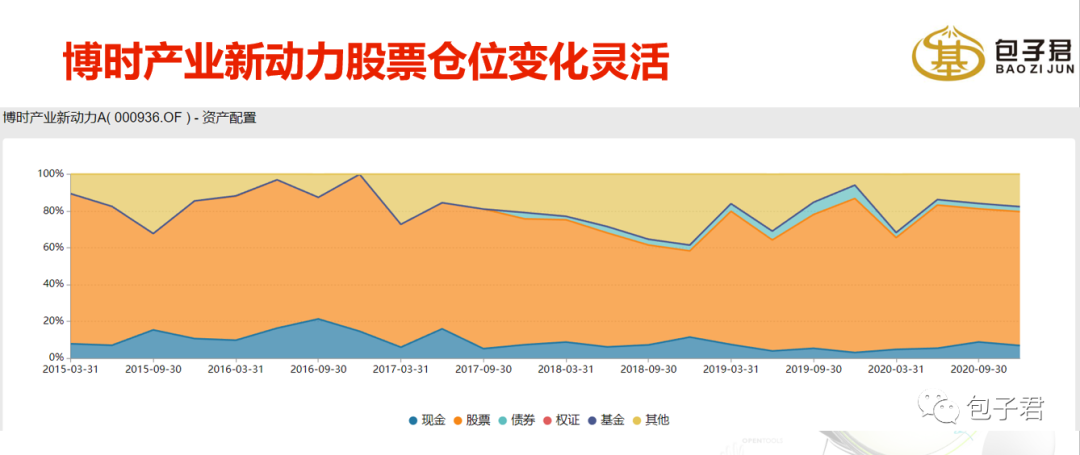

另外,蔡滨属于会进行择时,也会进行风格选择的基金经理。蔡滨管理的基金股票仓位在45%至85%之间波动,这一个波动范围相对还是比较大的,表明蔡滨会根据市场环境做一些择时操作。另外,蔡滨也会根据市场环境变化进行投资风格变化。

但整体来说蔡滨属于一位偏成长风格的基金经理,在投资过程中具有比较注重行业比较和关注估值的特征。

4、从配置风格角度看,蔡滨注重把握市场交易机会型选手,他管理的基金行业配置分散,最近一年蔡滨管理的基金前三大行业占比甚至只有15%左右。蔡滨在投资中不会在单一行业和个股上all in,秉持多行业均衡配置降低组合波动率的原则,严格控制单一行业和个股风险暴露,避免行业或个股踩雷带来的回撤风险。2020年四季度末博时荣享的组合核心持仓就是以具有全球竞争优势的化工、机械龙头公司、景气度向好的新能源、国防军工以及消费板块的食品饮料为主。

蔡滨对组合行业与个股的配置会有所控制,尽力做到行业的适度分散,不会太过集中在一两个或者两三个行业上,使得组合不会太偏激,能够保持一个相对均衡的状态。

从蔡滨接受的采访信息和实际投资操作,可以看出蔡滨属于言行一致的基金经理。整体来说,我个人觉得像蔡滨这样的基金经理管理的基金是可以作为“卫星策略”进行配置的。

这样一位优秀的基金经理最近两年也得到了数个评奖机构的荣誉认证,在2019年6月蔡滨在中国基金报主办的“第六届中国基金业“英华奖”评选中获得三年期股票投资最佳基金经理,2020年7月蔡滨管理的博时外延增长主题在第十五届中国基金业明星基金中斩获“三年持续回报平衡混合型明星基金”。

希望同时布局产业升级和消费升级投资机会,享受高性价比成长股发展红利的投资者可以关注由蔡滨拟管理的博时产业慧选(A类:011585)。该基金正在募集中,基金募集期为2月10日至3月19日。这只基金将是蔡滨管理第一只可以通过港股通投资港股的偏股混合型基金。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。