【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:好买财富

好买说

“量化策略的容量可以做到万亿以上。”

“量化不等于高频,赛道也没有饱和,超额收益的水平还很好。”

在好买财富·第八届中国私募行业高峰论坛上,明汯投资创始人裘慧明分享了他对于量化行业的观察。

2019年下半年至今,市场上有不少声音认为国内的量化策略容量已经趋于饱和,未来将很难再有超额。对此,裘慧明有不同的看法。

他认为,国内的市场对于“量化能做什么”、“量化能做到什么程度”等问题仍然充满了误解。

如果我们要在选择量化产品的时候有一个更坚实的把握,首先要对“量化”有一个更清晰的认知。

以下内容,根据裘慧明本次演讲实录整理。

1

量化的三大优势领域

量化投资不是万能的,选择量化产品之前要理解它具有特别大优势的领域。

第一个领域是股票短周期策略。因为量化能够在大数据上做出一个优势策略,比如统计有效数据点越多,量化能达到的超额收益就越稳定。而股票短周期正好是兼具了投资标的上的大数据和时间维度上的大数据。

就是说每天交易的次数比较多,同时在投资标的上,国内又有3000多只上市股票,借助这两个维度的大数据,就会有很好的稳定性。

第二个不错的领域是股票长周期策略。虽然交易笔数不够多,但是股票市场本身的投资标的够多,我们可以通过分散投资的一点手段,把市场上很多风险给去掉,所以超额收益也会比较稳定。

还有一个优势领域就是期货、外汇和债券的短周期策略。

总结一下这三个优势领域:

股票短周期策略:交易笔数足够多,投资标的足够分散,兼具时间维度和标的数量的大数据;

股票长周期策略:虽然交易笔数相对较少,但是由于股票数量足够多,且风险剥离后的离散度也很高,也能获取不错的超额收益;

期货/外汇/债券的短周期策略:虽然持仓不如股票分散,但是交易笔数多,遵循时间维度上的大数定律。

总体来说,量化在市场结构稳定、外部冲击相对较少、市场参与者数量大的场景中,会表现得很好,也能用过去的数据更准确地预测未来。但如果市场发生了比较大的变化,比如1998年俄罗斯债券违约,2008年全球金融海啸,以及今年3月份海外非常极端的市场,在这样的环境下,部分量化策略就会相对困难。当然市场恢复正常以后反弹也很迅猛,许多海外量化基金4月都创了新高。

在主流股票量化策略上,国际上目前大致分为四种:股票高频、日内统计套利、统计套利和基本面量化。

高频在国内很少会单独跑,因为策略的容量很小。相对持仓周期略长一点的策略叫日内统计套利,持仓周期也较短,但容量会大一些。统计套利策略的持仓周期在3到10天左右,以短期的价量为主,超额收益会比较稳定,容量也还不错。基本面量化,在国内以公募基金为主,私募的收费模式做基本面很难做过优秀的公募基金。

在私募领域,国内现在以统计套利为主,但长期一点看,会将各种策略混合起来,以兼顾容量和收益。

2

量化策略不等于低风险

目前,国内市场上仍然对量化投资有些许误区,裘慧明也对此进行了解释。

误区一:量化策略=低风险、低波动

实际上,除了市场中性产品风险较低外,指数增强、择时对冲产品风险均较高。

对于指数增强策略来说,它的风险不一定就比传统的股票多头更低,只是两者有不同的盈利模式。在国内目前量化占市场整体规模较小的情况下,更多的是赚价量的钱,但随着规模的扩大,也会增加基本面量化的权重和比例。

误区二:量化策略增加了市场波动

从1998年到2008年,再到今年3月,只要每次市场出现较大的波动,市场上都有很多声音说是量化策略造成了这种波动。

一方面,量化投资行业的人和投资者之间的沟通相对较少,容易造成误解;另一方面,国内部分投资者比较早的时候接触过一些中长周期趋势跟踪的CTA产品,容易在认知上形成量化就会加剧市场波动的误区。

必须要澄清的是,实证数据表明随着股票量化占市场交易占比增大,波动率呈下降趋势。尤其是在中国市场,我们看到动量因子的效果是非常差的,反转因子的权重远大于动量因子。

我们也可以在美国的期货市场上看到,随着越来越多的人做短周期策略,整个期货市场的波动率也在慢慢下降。虽然对量化策略来说,这本身不是一件好事,但增加了市场有效性,也让个人投资者的交易成本变低了。

误区三:量化策略天生容量小

很多人都错误地认为量化天然就是一个容量比较小的策略,所以随着量化投资过去一两年在中国市场的规模迅速攀升,就有很多投资者很紧张策略失效的问题。

裘慧明表示,事实上,容量较小的策略只有高频。统计套利和基本面策略都有非常大的容量。单就A股而言,统计套利策略容量能够在5000-10000亿之间,基本面量化容量在3万亿-10万亿之间。

海外的文艺复兴、 Two Sigma、D.E.Shaw管理规模均大于500亿美元,持有股票头寸大于1000亿美元,远大于大部分主观选股对冲基金。

所以,量化并不属于小众,它是能做到很大规模的,中国的量化规模小,主要还是发展时间不够长。

3

理解量化的过去,了解量化的未来

如果不认识过去,就不会理解现在,也无法展望未来。

量化机构强不强,先看2017年

2017年之前,包括IPO收紧等各种各样的原因,当时的市场有非常明显的小票风格。举个非常直观的例子,我们用中证500和沪深300做了一个对比,如果采用“多中证500,空沪深300”,会得到一根非常漂亮的业绩曲线,年化收益在20%左右。

我们把这个大小盘因子的暴露叫做风格因子,当时有一部分量化基金错误地认为这就是一个稳定的阿尔法来源,会持续下去,就刻意在上面博取一些利润。

这种“小票减大票”的做法在2016年底之前确实提供了持续且容易获得的收益,只是在2014年出现了一个小坑。当时很多人都认为这是一个黑天鹅事件,但在我们看来,这只是一个早晚会发生的事情。因为它不是真正的阿尔法,不是真正长期有效的市场规律,所以这波浪头早晚会结束。果然就是从2016年11月以后,市场就呈现了另外一种状况。

2016年底开始市场风格就切换了,大票非常好、小票非常差,到2017年就更加明显。这也是量化投资大洗牌的一年。你无法再从大小盘这一种风格因子上来获取收益,而需要真正地挖掘能够在市场上持续有效的阿尔法。

从那一年开始,真正具有阿尔法获取能力的机构开始脱颖而出。2017年之后做的比较好的机构,最近这几年都不会很差,有些还一直做得非常好。但凡能在2017年盈利的量化机构,就说明还是有一定真正获取阿尔法的能力。

步入日内时代的2018

大小盘因子不赚钱了之后,单靠基本面挣的超额收益就不够了,因为原来在风格上轻轻松松赚到的钱,没有了。

所以从2018年6月以后,量化行业就开始转向,通过提高换手率去赚取短期价量上的盈利。整个市场上,量化基金的规模也实现了一个大的跃迁。

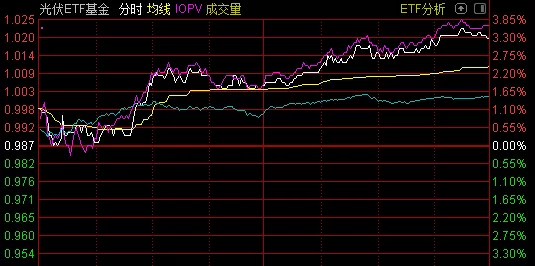

2019年的3月到5月,这个情况更加明显。因为市场交易量比较活跃,波动率也比较高,日内因子可谓是大放光芒,整个市场都对类似的策略非常认可。整个日内策略的规模,迅速从800亿涨到了2000亿。这也导致2019年的6月以后,由于交易量的下降,这类策略的收益转入一个新的瓶颈,对大家又提出了更高的要求。

在这之前只要是做比较高换手的策略,大家的业绩都还可以。但是19年6月以后,整个量化市场的规模大了不少,而交易量又经历了一个非常明显的下降。

整个市场,由此又进入一个新的竞争状态,这也就说到了量化投资的现在究竟是怎么样的?

量化的当下:中性还是指数增强

做个简单的回顾。

产品方面,2013年前后,由于政信和房地产信托受到控制,固收资产出现供给不足,需要中低回撤、中高收益的产品进行替代,这个时候,套利和市场中性的产品登上了历史舞台。

2015年的牛市,一些没有对冲端的指数增强产品开始出现,但是市场认知不足,仍然藏于深巷之中。

股灾之后,由于中性产品的运行受到股指限仓和大幅贴水的影响,规模和业绩都受到限制,而指数增强产品则在这段时期逐渐受到认可,产品数量慢慢变多。

目前为止,虽然指数增强产品还不能和中性产品平分量化天下,但也有了自己的立足之地,规模大约占量化产品总规模的25%-40%,成为市场上主流的一类可选产品。

总体上来说,中性产品的风险更低,回撤不会特别大,在打破刚兑、无风险收益大幅下行的环境下,还是有非常大的需求,但受到对冲端的限制。

这也是量化现在面临的一个主要挑战——基差的持续高位。

当前中证500股指期货年化的对冲成本在9-12个点附近,也就是说如果股票端一年不跑赢指数10个点,就是白打工。如果要在各类产品中论竞争力的话,就算股票多头部分跑赢市场19个点,客户费后收益也就4%到5%,在所有可选的资管产品中不是很有竞争力,所以中性产品对股票端超额收益要求很高。

相比之下,在现在的贴水和估值状况下,不需要克服基差成本的指数增强产品有更好的配置价值。所以,未来指数增强产品将会是量化投资的一个重大发展方向。

当然总有不少客户有对中性产品的需求,这个方向要做大,需要个股做空机制的放松。随着公募基金转融通业务的开拓,个股做空空间和机会大幅提升,为市场提供了赚取负Alpha的机会,也将提高低频策略的整体收益和吸引力。

4

有效性提高了,量化怎么办?

做投资一个逃不开的命题是,如果市场的有效性不停提高,如何才能做出超额?

不论是主观多头还是量化选股,随着机构资金涌入A股,都将面临超额普遍降低的局面。

举个例子,2016年前后,不管做300还是500,大家超额都还不错。2017年降一些,2018年又降了一些,2019年降得更低,不过基本上都还能跑赢指数。

随着散户在市场中的占比降低,超额就会越来越难,这就对大家的投研提出了更高的要求,这也是未来要面临的一个基本情况——不能躺在过去的功劳簿上睡大觉,只有不停地与时俱进,不停地投入到研究上面去,才能维持现在的优势。

不管是在高频上、还是中频上,甚至在低频上,我们都需要把研究做到非常精细的程度,持续升级我们的方法论和研究实力,才能在市场中性和指数增强产品上,都给客户获取一个不错的收益。

我们认为,不论是现在政策的风向还是估值的情况,今年成长风格仍然会比较主流,中证500的指数增强也还有不错的超额空间。

我们的观点和市场上很多人说的不太一样。很多人都在说,“量化已经饱和了”、“赛道现在已经很拥挤了”、“超额已经很难做了”,我们一直在讲现在A股量化的规模并不大,还有不小的空间。

我们不能把高频等同于量化,这是非常错误的说法。快没有坏处,但并不意味着只有快才能挣到钱。我们赚的是预测的钱,只要能预测的更准,不一定只能比快。量化里面也并不只有高频这一种选择,中低频的做好了,一样有丰厚的超额。