原标题:比历史上90%的时间都便宜!为何中证500的价值被忽视了?|投资思考来源:好买臻财VIP

好买说

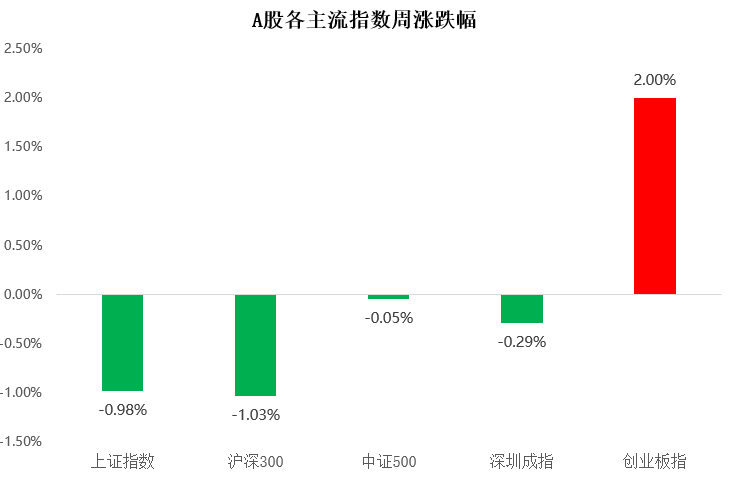

一季报披露之后,由于企业盈利的增长,中证500指数的估值又便宜了。截至5月21日收盘,中证500滚动PE约25倍,比指数编制以来87.72%的时间都要便宜。

当然,低估有低估的理由,但大家普遍关注的是,现在值不值得投资?尤其是许多对标中证500的量化指增产品,既赚指数收益也赚超额收益,现在的配置价值究竟如何?

这是一个很难回答的问题。最好的买入时点是在指数最低点。但回看历史,指数最低点与指数最高点一样,不常见,稍纵即逝,可遇不可求。多数时间我们都是处于现在这样的不上不下,可上可下的位置,面临着各种各样的不确定性。

所以判断某权益类资产的投资机会,我们很难下定论说现在“机会大好”,“买了就能涨”。即便其现在估值很低,我们也较难判断压制估值的因素何时反转。我们能做的还是结合该时点的下行风险、预期收益,做个大致的考量。从这个角度出发,笔者觉得现在中证500指增基金的投资机会还不错。因为:

1、中证500指数的系统性风险相对不大

2、回看历史,中证500成分股的长期盈利增速较好

3、A股的大环境还是适合量化策略做超额

1

中盘风格、行业均匀

中证500指增基金较为常见

量化指数增强型基金,或量化指增基金,管理人争取在指数系统性收益(Beta)的基础上创造超额收益(Alpha)。

我们经常看到对标不同指数的量化指增产品,有沪深300指数增强基金,中证500指数增强基金,中证1000指数增强基金等。

量化管理人在整个A股市场挑选出能跑赢对标指数的股票,并剔除对标指数成分股中跑不赢指数的个股,以此构建股票组合,争取战胜对标指数。

同时,为了保证与对标指数不偏离太多,多数管理人还会调整持仓,在风格或行业上贴近对标指数。总结一句话,自己能把握的,争取比指数做得更好,自己不能把握的,争取和指数完全一致,叠加下来,力争在指数收益上创造超额收益。

中证500指数成分股平均市值约200亿,偏中盘风格,成分股流动性、活跃度均较好,且行业分布较均匀,所以中证500常被作为指增产品的对标指数。

看中证500量化指增基金的投资机会,我们也可从指数收益(Beta)和超额收益(Alpha)两方面来分析。

2

风格分化走向极致

中证500指数相对低估

指数估值衡量了指数点位与指数成分股盈利的比值,一定程度上反映了指数的泡沫程度或系统性风险。与历史相比,中证500指数的估值水平处于历史低位。

▼中证500历史估值统计

2011.1.4-2021.5.21

由上图可见,截至5月21日,中证500指数PE估值处于近十年13.5%分位。即相对盈利水平来看,中证500现在的价格比近十年86.5%的时间都要便宜。

与其他指数横向对比,中证500的估值分位也更低。

▼A股主要指数近10年估值分位点统计

2011.1.4-2021.5.21

相对其他指数,中证500估值分位较低,这与A股市场风格的极致分化有关。2017年以来,以沪深300指数为代表的大盘蓝筹股持续走强,机构抱团行情与基金赚钱效应让风格分化走向极端。

▼近十年中证500/沪深300比值变化

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心2011.1.4-2021.5.21

上图统计了近十年中证500与沪深300指数的比值,虚线以上是中证500相对沪深300表现更优;虚线以下是沪深300相对中证500表现更优。由上图可见,2017年以来沪深300相对中证500持续走强,且强势程度已达近10年来的极值,可见市场的风格分化走向极端。当某种趋势走向非理性时,极端的市场结构背后往往隐藏着投资机会。

3

抛开估值看业绩

中证500历史回报较好

当然,历史估值仅供我们参考,未来行情如何演绎很难预知,市场风格分化可能突破历史极值继续走向极端,中证500可能长时间处于低估。接下来我们换个角度来思考问题。

2021年5月21日,中证500滚动PE估值约25倍。回顾历史,2014年6月,中证500估值同样是25倍。如果当时买入中证500指数持有至2021年5月末,近七年时间,我们能实现8.55%的年化回报。

什么意思呢,即我们完全忽略情绪因素造成的市场价格波动。以25倍PE的价格买入,持有七年,即便如今价格仍是25倍PE,我们也将实现8.55%的年化回报。这部分回报主要来自于指数成分股的业绩增长。

中证500是A股最具代表性的中盘成长风格指数,成分股以中盘股居多,这些个股往往是细分行业的龙头或次龙头,拥有较好的成长性与发展空间。所以2014年6月至2021年5月,即使中证500估值没有变化,指数成分股的盈利增长也创造了逾8%的年化回报。

4

A股无效性仍高

指增超额值得看好

通过以上分析,我们看到中证500指数的价格泡沫相对较小,且2014年6月以来,单是企业盈利增长就创造了逾8%的指数回报。这些反映了中证500指数的投资价值。而量化中证500指增基金的投资价值,我们还要再看管理人的超额水平。

2020年11月以来,大盘蓝筹抱团行情火热,中证500表现落后于沪深300。叠加交投热情集中于少数大盘股,多数个股跑不赢指数,广泛选股的量化策略较难跑出超额,所以中证500指增产品逐渐受到投资者冷落。

短期看,A股流动性、个股分化程度、市场风格稳定性等因素都在影响量化投资的阶段性超额。但量化策略的核心还是基于统计规律去搏取更广泛、更长期的胜率。所以我们也应尝试以更长期的视角看待量化超额。

长期看,量化策略的超额取决于A股的交易资金属性。如果A股非理性资金参与度仍较高,仍是一个以无效交易为主的市场,那么量化策略就有持续获取超额的前提。

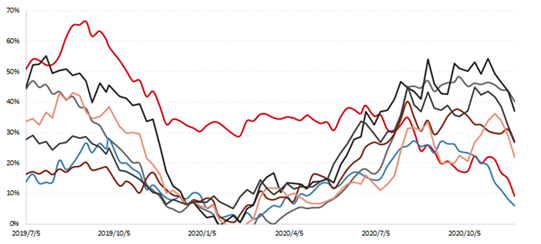

▼部分量化产品超额水平统计

数据来源:好买基金研究中心

2019.7.1-2020.12.31

上图随机选取了好买跟踪池中的7只量化产品,计算其2019、2020两年相对中证500指数的周频超额,再用半年的数据滚动计算年化超额。

可以看到,年化超额会有短期波动,甚至有管理人短期超额为负,但整体波动中枢仍在25%左右。即近两年好买跟踪池的量化产品,平均年超额约在20%-30%。

当然,随着A股发展成熟,机构投资者交易占比提升,A股的超额会下降,但这是一个长期的过程,这个过程如何进行,要多久,都难以预知。但眼下,大的超额环境仍值得看好。

讲了这么多,我们简单汇总一下:

1、当前中证500估值水平大概在近十年来15%的位置,相对历史,相对其他指数,系统性风险均较低。

2、如果不看指数价格波动,2014年6月到2021年5月,中证500成分股盈利增长带来了8.55%的年化回报。

3、近两年好买跟踪池的量化产品相对中证500的平均年超额约在20%-30%。

基于以上分析,短期看,指数波动,超额波动是极难预测的。但长期看,中证500量化指增产品还是非常有吸引力的。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。