大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

特约 | 陈绍霞

本周,深交所开始接受创业板公司注册制申报。这是继2019年10月重组新规、允许创业板借壳上市、恢复配套融资政策以来创业板迎来的又一重大改革。在一系列政策推动下,创业板市场强势上涨,继2019年创业板指数大涨43.79%之后,今年以来又逆势上涨。截至本周五,创业板指数今年累计上涨超过20%。那么当前创业板市场的牛市行情具备坚实的基本面支撑吗?还是又一轮泡沫化的炒作?

基本面仍持续恶化

创业板公司上市越早业绩越差

2019年6月,笔者曾撰文《创业板:那些触目惊心的数字说明了啥?》,统计数据显示,2018年创业板上市公司财务状况急剧恶化:2018年739家创业板上市公司净利润合计数较2017年同比下滑幅度高达69.05%,2009年-2012年间上市的354家创业板公司整体净利润之和为-154.3亿元;逐年统计的创业板各年度上市的公司整体净利润数据显示,上市越早,业绩表现越差。

面对急剧恶化的创业板2018年财务数据,当时多家券商机构研究报告非常看好创业板,理由是,创业板上市公司2018年计提了巨额减值准备,可以轻装上阵,展开大规模的并购,推动公司业绩增长。时隔一年多,二级市场创业板走出了一轮强劲的上涨行情,创业板的基本面是否如当初一些机构所预期,出现明显改善呢?

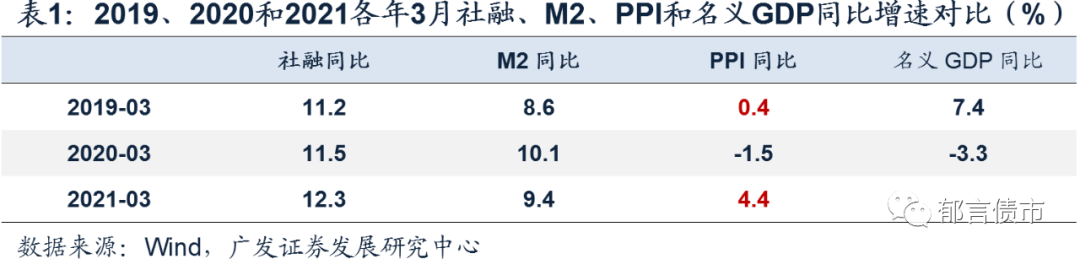

数据显示,创业板上市公司2019年净利润合计数为367.6亿元,同比增长5.21%;但若剔除2019年和2020年上市的公司后,2019年之前上市的创业板公司2019年净利润合计数仅为193.5亿元,同比下降6.48%,较2017年大幅下降77.16%。2019年之前上市的创业板公司净利润合计数由2016年的941.9亿元持续下降至2018年、2019年的206.9亿元和193.5亿元(详见表1)。

表1 2019年沪深股市净利润同比数据(单位:亿元)

数据来源:Wind(下同)

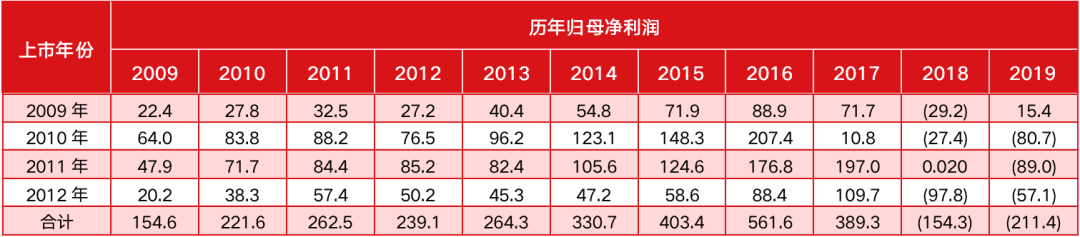

创业板于2009年10月开板,当年首批上市36家公司,2009年-2012年间上市354家公司。按上市时间逐年统计的创业板公司净利润显示,2019年的创业板中的上市公司表现出上市越早、业绩越差的特征。2009年-2012年间上市的354家创业板公司2018年和2019年净利润合计数为-154.3亿元和-211.4亿元,亏损金额进一步扩大。

按上市时间逐年统计数据,2009上市的创业板公司2019净利润合计数为15.4亿元, 2010年-2012年上市的创业板上市公司在2019年净利润合计数分别为-80.7亿元、-89.0亿元和-57.1亿元,只有2009年上市的创业板公司净利润合计数为正,其他三年净利润合计数均为负数。2009年上市的36家创业板公司2019年净利润合计数15.4亿元、虽为正,但这36家公司2009年上市当年的净利润合计数为22.4亿元,2019年净利润合计数较十年前下降了31.3%!上述分析表明,创业板上市公司基本面2019年仍呈持续恶化之势。

表2 按上市时间统计的创业板公司历年净利润数据(单位:亿元)

创业板10年并未创造有效价值

基本面持续恶化或源自过度包装

以2009年上市的36家创业板上市公司为例,2009年10月-12月间,36家创业板公司通过IPO上市,IPO融资金额合计204.09亿元;2009年底,这36家公司的账面归属于母公司股东的净资产合计数为264.9亿元,由此可以推算, 36家创业板公司IPO前账面净资产合计数约为60.85亿元(264.9-204.09)。2009年36家创业板公司净利润之和为22.4亿元,36家创业板公司IPO募资时间为2009年末, IPO募资对当年盈利影响甚微,因此,可以认为,这36家创业板公司2009年以60.85亿元净资产(含当年盈利)创造了22.4亿元的净利润。2009年36家公司通过IPO募集资金204.09亿元,2010年-2019年间36家公司通过增发股票募集资金497.08亿元,IPO、增发累计募资701.17亿元!十年间,36家创业板公司累计股权融资701.17亿元,2019年末,账面净资产增至990.8亿元(大部分来源于股权融资),是2009年IPO前账面净资产60.85亿元的16.28倍!36家公司2019年净利润合计数15.4亿元,仅为2009年净利润22.4亿元的68.7%(详见表3);36家公司中18家公司2019年净利润低于2009年,其中,11家公司2019年发生亏损。

表3 2009年上市的36家创业板公司历年净利润、净资产数据(单位:亿元)

表4 2009年上市的36家创业板公司累计股权融资金额(单位:亿元)

2009年上市的36家创业板上市公司在上市十年间累计向股东募集资金701.17亿元后,2019年净利润之和却较十年前的2009年大幅下滑,这些上市公司显然没有为股东创造价值,实际上是股东财富的毁灭者。

笔者认为,导致创业板基本面持续恶化的另一个原因是,创业板上市公司在IPO时业绩过度包装可能是一个较为普遍的现象。2013年2月,我曾为红周刊撰文《常识是一面照妖镜:从期初净资产收益率看创业板“三高”现象》,该文统计了2009年上市的35家创业板上市公司的期初净资产收益率(报告期净利润÷期初净资产 ),发现净资产收益率异常偏高、超出常识:“2009年创业板IPO上市企业35家公司2007年、2008年期初净资产收益率平均值分别高达90.9%和55.0%,多家公司上市前的期初净资产收益率高达100%以上。”

文章由此质疑:“2009年上市的35家创业板企业2007年平均净资产收益率高达90.9%,这是一种正常的盈利能力吗?如此高的盈利能力可持续吗?什么样的企业、什么样的生意可以获得如此高的暴利?”

“个人认为,从创业板企业IPO前的异常高的期初净资产收益率来看,这些企业上市前业绩过度包装可能是一个较为普遍的现象。上市前异常高的期初净资产收益率则是一个值得警醒的指标。”上市9年之后,2009年上市的36家上市公司2018年净利润之和为-29.2亿元!这也印证了当年笔者质疑的观点。

股权分置改革之前,一些业绩过度包装的公司上市后,业绩往往表现为一年绩优、二年绩平、三年绩差;股权分置改革之后,大股东的股票在上市三年后可以减持,为了让大股东持股能卖个好价钱,在上市后的前几年一些上市公司仍维持良好的业绩表现。上市越晚的创业板公司,业绩表现越好,可能就是由于这个原因。

长期以来,A股市场一直深陷暴涨暴跌的轮回而难以自拔,创业板市场在经历2013年-2015年的暴涨行情后,走出一轮极为惨烈的杀跌行情,很多参与其中的投资者损失惨重、血本无归。

然而笔者认为,导致创业板基本面持续恶化的主要原因是,创业板上市公司在IPO时业绩过度包装可能是一个较为普遍的现象。如2009年创业板IPO上市企业35家公司2007年、2008年期初净资产收益率平均值分别高达90.9%和55.0%,多家公司上市前的期初净资产收益率高达100%以上。35家创业板企业2007年平均净资产收益率高达90.9%。试问如此高的盈利能力可持续吗?什么样的企业、什么样的生意可以获得如此高的暴利?

上市9年之后,2009年上市的36家上市公司2018年净利润之和为-29.2亿元!这也印证了当年笔者质疑的观点。

泡沫化走势拯救不了创业板

或重蹈暴涨暴跌覆辙

虽然创业板基本面有持续恶化之势。2018年以来,创业板市场却走出一轮强势上涨行情,2019年创业板指数大涨43.79%,2020年截止6月12日创业板指数今年上涨22.73%,创业板走势与基本面呈明显背离之势。2009年上市的创业板公司目前的总市值远高于十年前的市值。

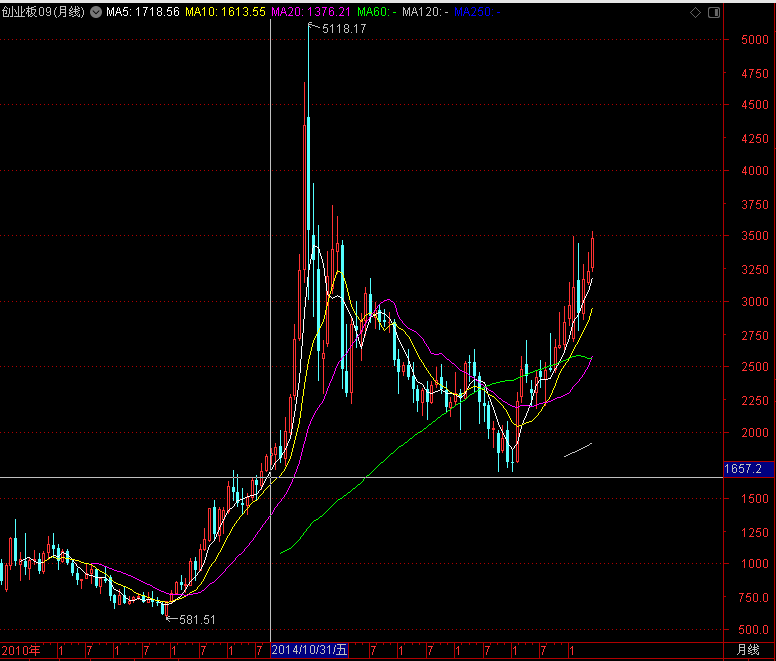

笔者以2009年IPO、目前仍在上市交易的35家创业板上市公司(不含已退市的金亚科技)为样本、以2010年1月4日为基期、2010年1月开盘指数为1000点构建了“创业板09”模拟指数,该指数于2012年12月创下历史低点581.51点、2015年6月创下历史高点5118.17点、2018年10月下跌至1691.74点的阶段性低点,上周末(2020年6月12日)收盘点位3480.93点,较2018年的低点上涨105.8%,较2010年1月开盘点位上涨248%(见图1、图2)。虽然总体业绩较十年前大幅下滑,但市值却较十年前增长了数倍。在此期间,主板市场过去十年却呈下跌之势:2009年底上证综指收于3277.14点, 上周末(2020年6月12日)上证综指收于2919.74点,十年间上证综指下跌了10.9%。创业板走势不仅与基本面背离,也与主板市场呈明显背离之势。

图1 2009年上市的35家创业板公司最近十年模拟指数走势图

图2 2009年上市的35家创业板公司2018年以来模拟指数走势图

当前创业板市场正膨胀着新一轮泡沫,重复着2013年-2015年创业板市场泡沫化炒作的故事,或将再次重蹈创业板市场曾经暴涨暴跌的覆辙。

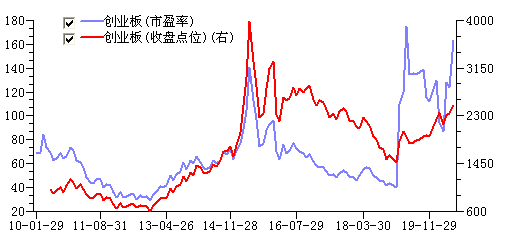

统计数据显示,当前创业板市场估值水平远高于主板,上周末(2020年6月12日)创业板市场平均市盈率高达162.93, 300指数成份股平均市盈率为12.3,创业板平均市盈率远高于300指数成份股。

表5 2020年6月12日创业板与沪深300指数估值水平比较

从创业板市场历史数据比较来看,当前估值也处于历史高位:2015年6月12日创业板综指4388点时的市盈率为151.13,上周末(2020年6月12日)创业板综指2488.96点时的市盈率为162.93,由于创业板市场公司净利润较2015年大幅下滑,虽然目前创业板综指仍显著低于2015年高位时的水平,但当前创业板市场的平均市盈率已高于2015年6月时的估值水平。

表6 创业板综指2015/2020年估值变化比较

图3 创业板市盈率与指数走势图

笔者认为,当前创业板市场正在重演2013年-2015年泡沫化炒作的故事,允许创业板公司借壳重组等政策的出台,助长了市场的投机炒作氛围。但泡沫化炒作无法拯救创业板,再坚硬的泡沫也会破灭。无论是上市公司操纵业绩、虚增利润,还是二级市场坐庄、操纵股价,只会带来市场暂时的虚假繁荣,股价脱离基本面的非理性疯涨之后必将重蹈暴涨暴跌的覆辙。

笔者认为,脱离基本面的疯狂炒作,周期性暴涨暴跌的轮回,使股票市场沦为资本玩家洗劫社会公众财富的道具,加剧了社会贫富分化,无助于社会公平。上市公司的质量是证券市场的基石,唯有上市公司的质量得到持续改善、提升,市场才能步入持续健康发展的轨道。深交所应该正视创业板市场当前面临的问题,进一步加强和完善监管。

创业板公司先天不足、IPO上市前业绩过度包装,上市后为了配合大股东高价减持或为了再融资圈钱而操纵业绩、虚增利润,是近年来创业板市场基本面持续恶化的直接原因;监管滞后、违法违规成本太低,则是创业板市场乱象丛生的根本原因。对于各类违法违规行为,应该实施常态化监管,无论是上市公司操纵利润行为,还是二级市场上机构坐庄、操纵股价行为,管理层都应依法查处、实施零容忍,切实做到执法必严、违法必究,维护公开、公平、公正的“三公”原则,给投资者一个更加规范、透明的市场。

附表 2009年上市的36家创业板公司累计股权融资及盈利数据(单位:亿元)

数据来源:Wind资讯

(本文已刊发于6月20日《红周刊》,原标题为《创业板上市越早业绩表现越差 泡沫化走势或重蹈暴涨暴跌覆辙》,文中观点仅代表嘉宾个人观点,不代表《红周刊》立场,提及个股仅为举例分析,非投资建议。)