A股市场休市期间,海外股市出现抛售,“卖在5月”的魔咒屡试不爽。

即使耶伦不再主政美联储,但她对利率可能走向的意见还是左右了华尔街。当地时间5月4日,她在录制好的评论中说:“为了确保我们的经济不过热,或许需要利率有所上升。”华尔街猝不及防,美股一开盘即开始下跌,纳斯达克100指数录得六周以来最大单日跌幅,创一个月来新低;罗素2000收低1.3%;标普500指数收低0.68%。

5月3日香港恒生指数大跌1.28%,4日涨0.7%,5日开盘一度下挫而后翻红,但午后再度跳水,恒生科技指数跌逾2%,富时中国A50指数也连日下行。节前A股就处于震荡态势,观望态势浓厚,市场显然在等待节后的方向选择。

美股5月跌得猝不及防

就在前几天,美股还沉浸在科技股巨头的优秀财报之中,大跌猝不及防地就出现了。

根据耶伦隔夜评论,利率的走向可能是上升。虽然市场知道耶伦说的并非很快会加息,而且她的看法也不会直接影响鲍威尔对利率时间表的安排(美联储预计加息要到2023年),但疫苗普及率的快速提升和经济的强势反弹仍令交易员对未来的紧缩不得不防,这也导致华尔街一开盘即开始下跌。

事实上,此前市场极低的波动率就已经暗含风险。渣打全球首席宏观策略师罗伯逊表示,从历史数据上看,5月股市通常开始进入季节性低迷行情,同时,2021 年我们进入了股指波动降至自疫情爆发前至今最低水平的时期,1个月已实现波动率仅略高于10%,这意味着平均日间波动约为65个基点。但由于美国企业税和个人所得税调整仍存在不确定性,且遏制新冠疫情传播对全球许多经济体仍是一项挑战,因此65个基点的日间波动率或难为市场提供足够的缓冲。

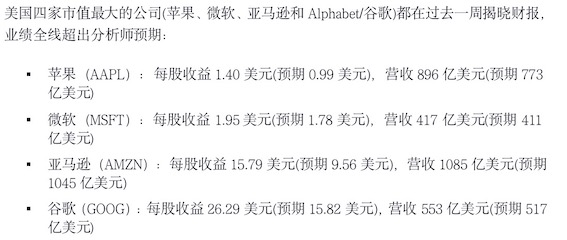

而之所以此前美股仍较为坚挺,也因为有强劲财报的助力。美国四家市值最大的公司(苹果、微软、亚马逊和谷歌母公司Alphabet)都在过去一周揭晓财报,业绩全线超出分析师预期。尽管基本面数据都很强劲,但市场已经开始更趋谨慎,交易员一直吝于通过看涨其股价来褒奖优于预期的财报表现。

嘉盛集团全球研究主管Matt Weller对记者称,所谓“三杀股”(即提高业绩指引、营收和收益均超预期的股票)在本财报季仅上涨了2.6%,远低于10年平均水平5.3%。换而言之,那些财报击溃预期的股票本季度迄今涨幅只有正常水平的一半。这种动态也于此前势不可挡的科技巨头股上得到了体现。截至上周五,各股当周涨幅如下——苹果: -1.4%;微软: -3.6%;亚马逊:+4.8%;Alphabet:+4.2%。

关注5月“魔咒”和缩表时点

尽管多年来的量化宽松削弱了“5月魔咒”的气焰,但其影响仍存。“5月卖出并离场”是一句古老的谚语,指在5月沽出股票,到11月再买入。大意是说,当年11月到来年4月的回报通常高于当年5月到10月的回报。这个理论指出,夏季的半年里,人们“不在办公室”或出门度假导致回报率较差。所以到冬季月份人们“回到办公室”时回报率回升。因此,相对于冬季月份,夏季月份的回报率较低或为负值。

如今另一个关注点在于,随着通胀与债券收益率上升,美联储还有多久才会踩下刹车并开始缩表?如果美联储宣布缩表,股市应该会强力回落。

Matt Weller对记者表示,一种猜测是在8月的杰克逊霍尔大会,另一种猜测是在9月的FOMC会议。在这些事件发生之前,FOMC将获得“一连几个月”的数据用作决策参考。鲍威尔指出,如果有任何缩表打算,美联储将早早地提前告知市场。

鲍威尔上周周初在新闻发布会上表示,由于疫情,经济风险仍然存在,美联储计划保持宽松货币政策,直到其他经济领域取得实质性进展,例如失业情况。改善的出现可能需要“相当长的时间”,并且直到那时才会开始减少资产购买。

虽然鲍威尔这么说,但缩表计划的公布其实不会太远。景顺亚太区全球市场策略师赵耀庭对第一财经表示,预期美联储在2022年第四季度之前不会加息,而在加息之前,可以预期美联储会减少资产购买。需要留意3月美国政府向家庭提供财务刺激措施之后,即将出炉的4月和5月美国经济数据的改善幅度。4月份美国服务业PMI初值已达63.1,而市场预期仅为61.5。美联储有可能在夏季宣布未来的缩表计划。

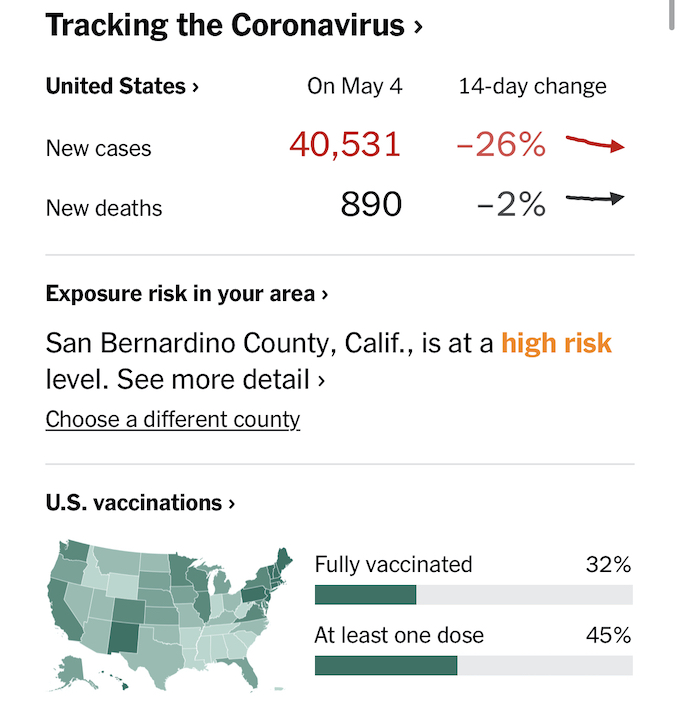

鲍威尔心中还有一杆秤,那就是75%的疫苗普及率。根据媒体报道,当前美国接种两针疫苗的人数占总人口的比例达32%,至少接种一针的则达45%。无论病毒是否发生变异,专家普遍认为疫苗仍存在保护效力,近期美国每日新增确诊病例也从巅峰的20多万降至近4万,死亡率大幅下降。

科技股自然不会喜欢这种局面,而且至少短线内,目前的价格走势已为看涨纳指的投资者们敲响了警钟。

“纳指在3月底于100日指数均线附近获撑后刚刚攻入历史新高,而且市场对引领指数涨跌的科技巨头财报预期高涨。虽然我们最终看到,指数权重最大的四支股票(苹果、微软、亚马逊和Alphabet,总体市值占指数的33%)业绩悉数超出预期,但股价对乐观基本面消息整体反应冷淡。在今天的价格走势之后,长线多头肯定应该提高警惕。”Matt Weller他表示,“4月的市场表现显示。尽管指数价格创出新高,买盘压力却在减弱。这一动态表明,在新鲜买盘涌现前,价格可能已到了进一步回调时机。纳指已跌破50日指数均线,或测试下方的100日均线。”

A股震荡寻求方向

对于A股市场,震荡和结构市是多数机构对于今年的判断,而海外的负面冲击也不可忽视。

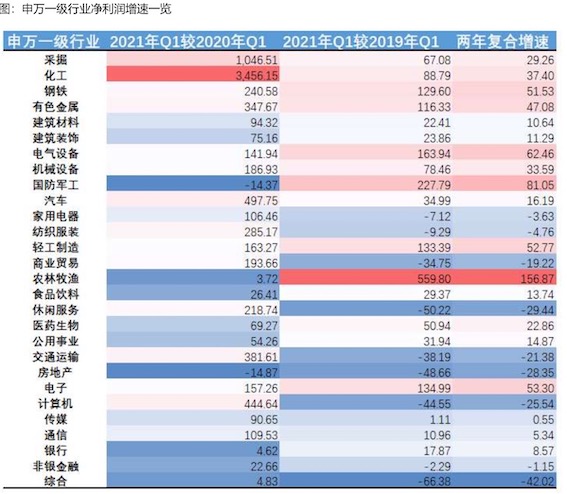

截至目前,A股上市公司2021年一季报基本披露完毕,去年同期的低基数为今年一季度的业绩释放创造了较大空间,A股净利润同比增速达115%,创下近年来最大升幅。以一季度盈利实现大幅提升的板块主要集中在上游原材料和中游制造业板块;一季度业绩增速和两年复合增速均有大幅提升的行业有电气设备、电子、军工、轻工制造、钢铁、有色、化工。

未来看什么?由于A股2021年一季度业绩有望成为本轮盈利周期的高点,除了低基数和大宗商品涨价因素外,就地过年政策及海外需求的回暖都对一季度业绩形成了强有力的支撑。考虑到自去年二季度开始,国内经济陆续复工复产,上市公司业绩也于二季度逐步企稳,因此高利润增速在进入二季度后恐难以复制。全球经济复苏共振下海外需求的持续改善情况可能成为关键变量,尤其是对于以出口为主的板块,电子、家电、机械等行业的海外订单能否延续此前的火热,将很大程度上影响相关行业的持续修复能力。另外,消费服务类板块的业绩修复空间则取决于居民消费端的驱动有多强。

从2021年的盈利预期看,Wind数据显示盈利预测上调的行业主要集中在上游有色、钢铁板块,以及中游电气设备、电子板块。值得一提的是,休闲服务板块盈利预测向上调整的幅度较大,市场对于未来消费服务板块的环比持续改善仍比较乐观。而相较于年初,传媒、房地产、计算机和通信行业则遭遇了盈利预测的下调。

此外,尽管欧美发达国家疫情不断好转,但如印度等地区的疫情爆发将进一步加剧生产瓶颈。交银国际宏观策略分析师谭淳对记者表示,当前的量化分析发现,医疗、日常消费、材料板块仍然非常“拥挤”,但材料板块的机构持仓比例在过去几年一直持续下降,直到最近半年才稍微抬升。“材料板块当前虽然拥挤,回报虽然极端,但是它的强势在机构的加持下很可能持续一段时间,而许多大宗商品的价格在未来数月很可能还有新高。同时,运输、商业服务和资本货物这几个工业子板块的价格强势很可能进一步展开。”

事实上,当前材料的强势即便是在2017年市场热议所谓的“新周期”时也没有出现过。如果我们以相对价格强势来定义新周期或者模式转换,那么我们现在面临的才是当之无愧的“新周期”。他提及,“未来数月,无论是否‘新周期’,许多大宗商品很可能还有新高。如果供应短缺和历史性印钱没有产生‘新周期’,那么这种短期的价格极端强势的破灭也将是触目惊心的。然而,现在没有必要做这个判断。”

(文章来源:第一财经)