2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:华宝财富魔方

分析师:李真 (执业证书编号:S0890513110002)

分析师:何姗(执业证书编号:S0890519060001)

摘要

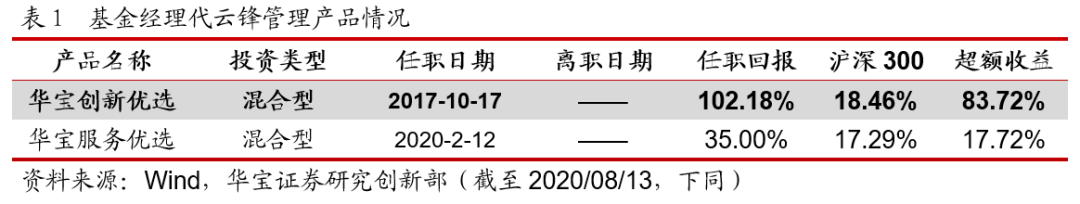

代云锋,中国人民大学金融学硕士。2012年7月加入华宝基金从事行业研究工作,2017年10月起任华宝创新优选基金经理,2020年2月起担任华宝服务优选基金经理。代云锋为成长风格选手,主要能力圈为TMT、新能源等领域。代云锋基于中观框架上的研究和投资,在好的行业里做功课,关注企业管理层和商业模式、寻找价值持续增长的企业、并注重捕捉价格与价值的剪刀差,通过不断寻找符合“好行业、好公司、好的价格”标准的“三好学生”,持续优化组合结构。

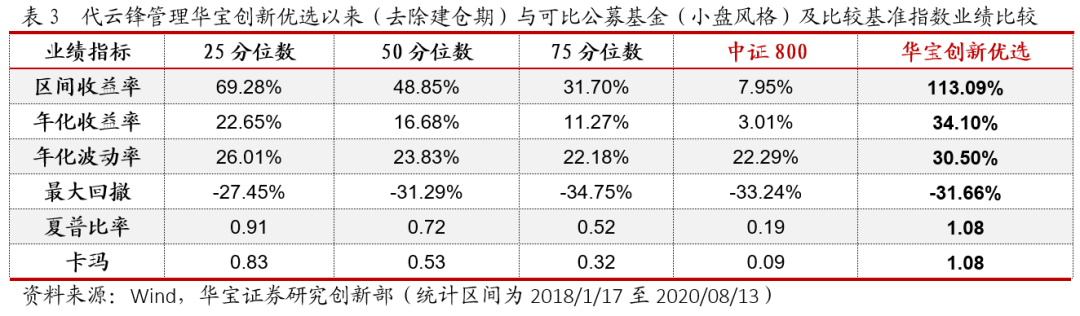

业绩表现:代云锋2017年10月任职以来基金累计收益率113.09%,长期超额收益领先、有一定防御能力,收益达到同类可比公募水平的前1/4,夏普比率达到前1/4;行情适应能力强,在多个行情下表现均出色;从风险指标看,波动率整体较高,回撤控制处于中游水平。

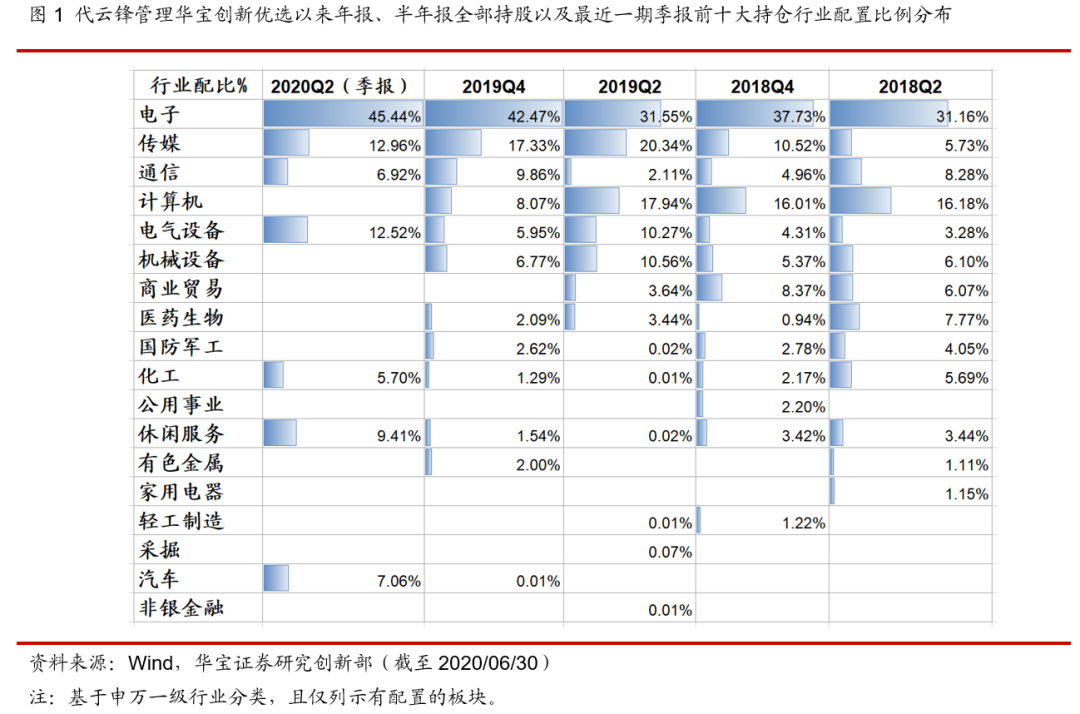

行业配置偏好与能力圈:代云锋主要覆盖TMT、新能源等行业。其中,基金在电子行业配置比例较高,平均配置比例为34.71%,在计算机、传媒、通信、新能源行业配置比例也相对较高,其中新能源行业近期配置比例提升明显。

个股选择:重点关注具有高业绩增长和安全边际高的成长型个股,偏好未来2-3年内业绩兑现可预见的高成长公司,认为EPS的增速和估值要相匹配,即应该在相对较低的位置买到该公司,估值上有比较强的安全边际。基金选股超额显著,长期持仓亿纬锂能、三七互娱体现了基金经理对高成长性的关注。

操作风格:长期高仓位运作、淡化择时;个股相对集中,细分板块适度分散;自下而上选股更从长期视角出发,换手率较低。

1. 基金经理代云锋

背景介绍:代云锋,中国人民大学金融学硕士。2012年7月加入华宝基金从事TMT及相关行业研究工作, 2017年10月起任华宝创新优选基金经理,2020年2月起担任华宝服务优选基金经理。

风格特点:代云锋为成长风格选手,主要能力圈为TMT、新能源等领域。代云锋基于中观框架上的研究和投资,在好的行业里做功课,关注企业管理层和商业模式、寻找价值持续增长的企业,并注重捕捉价格与价值的剪刀差,通过不断寻找符合“好行业、好公司、好的价格”标准的“三好学生”,持续优化组合结构。

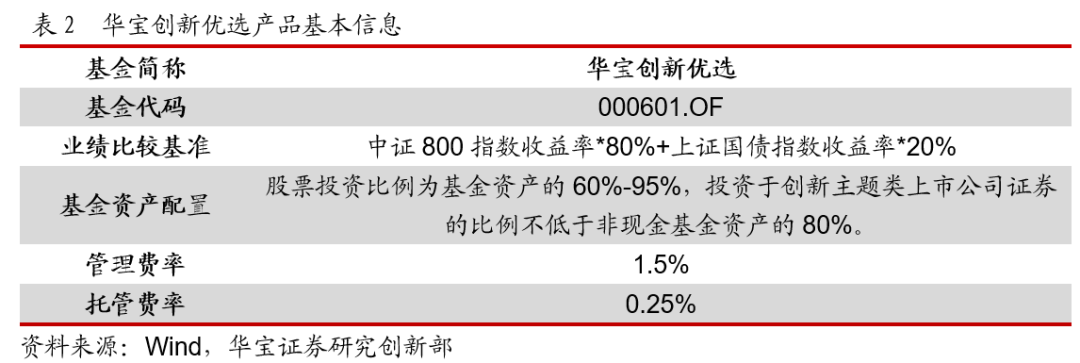

2.华宝创新优选(000601.OF)

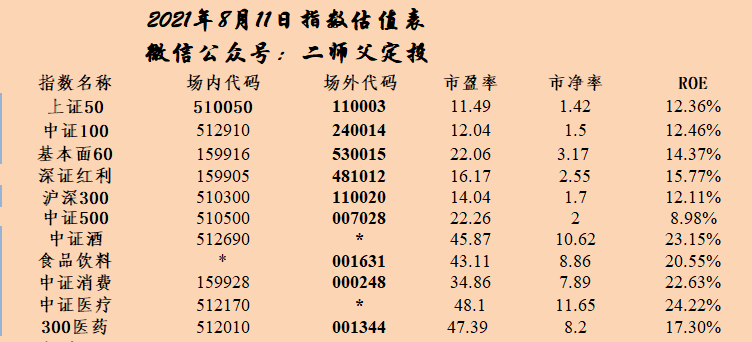

华宝创新优选成立于2014年5月,是华宝基金旗下的一只高权益仓位混合型基金。截至2020/08/13,基金经理代云锋2017年10月任职以来总回报102.18%,同期业绩基准上涨14.41%。当前规模12.29亿。

2.1业绩表现

2.1.1. 长期超额显著,兼顾风险控制

代云锋为成长风格选手,在TMT、新能源等领域自下而上精选个股,同时会结合中观产业研究考量,个股选择上看重管理层和商业模式,注重EPS的增速和估值相匹配。与中观产业研究的结合和对个股估值的注重,使产品具有收益弹性的同时,一定程度控制过大回撤。

从收益表现来看,华宝创新优选在代云锋任职期内,长期超额收益突出,远超同类可比公募(小盘风格)的前25%水平;从风险指标看,华宝创新优选经历了2018年完整熊市、2019年结构性牛市和2020以来的震荡市,最大回撤-31.66%,处于可比公募(小盘风格)50分位数左右的水平。在获取显著超额回报的同时兼顾风险风控,华宝创新优选在夏普比率居于领先的位置,位列可比公募的前25%。

2.1.2. 行情适应性较强,收益弹性显著 ,风险控制中等

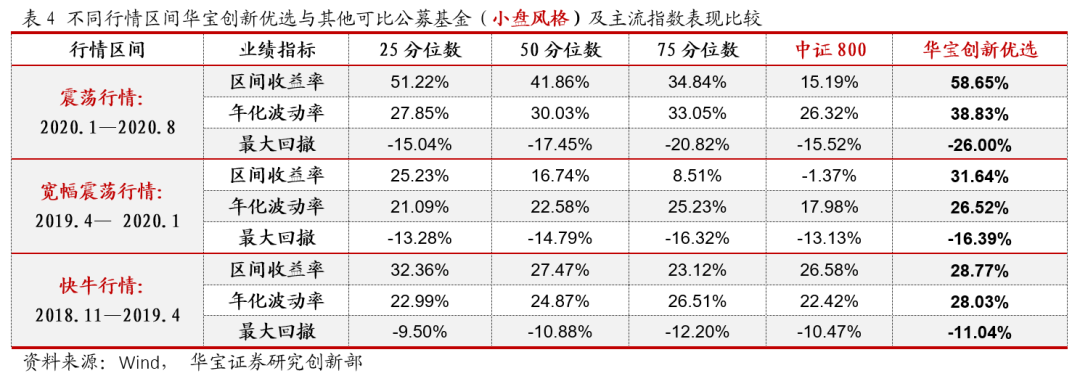

华宝创新优选在多个形态的市场行情阶段均能获得超过市场水平的超额收益,展现出较强的行业适应能力。在下行风险控制能力方面接近可比同类的中游水平;波动率整体偏高。

行情适应能力较强,在多个行情下超额表现均较领先:2019年上半年快牛阶段, 华宝创新优选收益率位列可比公募(小盘风格)25分位至50分位之间;2019年下半年震荡中前进,基金的收益率超越同风格可比公募(小盘风格)25%水平;2020年以来的震荡行情下,基金收益率同样超越同风格可比公募25%水平。

波动率整体偏高、回撤控制处于中等水平:成长股为主的配置偏好和中高的前十大个股集中度,对应华宝创新优选较高的波动率。在3个统计阶段的行情中,华宝创新优选的波动率都处于偏高的水平,均高于同期中证800指数波动率。最大回撤方面,华宝创新优选有2个阶段的最大回撤控制优于或接近可比同风格公募75分位水平。

由于基金在TMT、新能源等板块的投资比例较高,因此将基金与市场上的科技主题基金也进行比较。可以看出:收益方面,基金在科技板块不同行情市场下均取得较为领先的收益;风险方面,最大回撤、波动率也均处于同等水平。表明华宝创新优选在以科技板块为主要投资对象的基金中也显示了长期乃至多行情市场下的较高收益获取能力,同时兼顾风险控制。

2.2. 行业配置:偏好成长性行业,TMT、新能源为主

在行业配置偏好与能力圈方面,代云锋偏好成长性行业,主要配置于TMT、新能源等行业。其中,基金长期重配电子行业,行业平均配置比例35.73%;计算机、传媒、通信、电力设备及新能源的配置比例位居其后,在整体资产占比中也相对较高,其中计算机板块近期配置比例有显著降低。另外,基金在医药、机械设备、军工、商贸零售、休闲服务等板块曾有少量配置,其他领域基本未涉足投资。

在行业配置能力方面,代云锋配置TMT、新能源行业居多,在历史投资过程中根据细分板块景气度、板块估值水平等情况,调整各细分板块之间的配置比例。具体来看,2018年上半年,基金以较大幅度增配了计算机板块,减配了传媒板块,同期计算机板块下跌幅度相对较小、传媒板块跌幅相对较大,一定程度上避免了组合净值的大幅下行;2018年下半年,各细分板块调整幅度不大;2019年上半年,基金增配了传媒和新能源板块,同期涨幅不大,但30%以下的板块历史分位值使组合具备安全边际;2019年下半年,对原本重仓的电子板块继续加仓,为组合贡献了较大收益;另外,根据今年二季报可以看到新能源板块有明显增配,抓住了上半年新能源板块的风口。

2.3. 基金经理选股风格

2.3.1. 长期逻辑清晰,偏好业绩高增长、具备安全边际的优质个股

代云锋倾向于在好的行业里深挖个股,偏好未来2~3年内业绩兑现可预见的高成长公司,认为EPS的增速和估值要相匹配,即应该在相对较低的位置买到该公司,估值上有比较强的安全边际。

通过Barra风格因子暴露度可以看出,华宝创新优选的盈利因子和成长因子暴露度相比市场上科技主题基金平均水平较高,而估值因子暴露度基本与市场平均水平持平,规模因子暴露度高于或接近市场平均水平。可以看出,代云锋在基金的投资中关注个股的成长性和盈利能力,同时也在估值上有所考量,不倾向配置过高估值的品种。

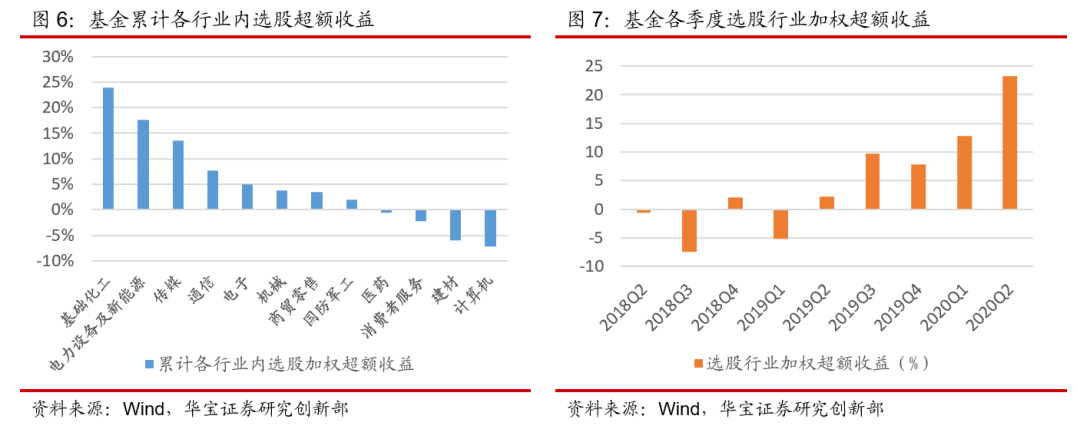

2.3.2. 选股超额显著,长期持仓体现高成长性

基金经理早期个股持有相对分散,近年来个股集中度显著提升,以获得超额收益率,而细分板块适度分散以规避风险。基金经理长期专注于TMT、新能源车等成长板块内精选个股,个股看重成长性指标,在合适价位买到的长期看好的个股会长期持有。

选股超额收益:基金经理的单季选股超额收益大多为正,其中在基础化工的选股超额收益最高,但是行业配置得分一般,因此可能更多出于个股角度进行配置;基金长期重仓电子、计算机、传媒及通信,大多取得正超额收益;从2019年开始显著增配电力设备及新能源板块,获得显著的超额收益,同时在行业配置层面也较为成功。

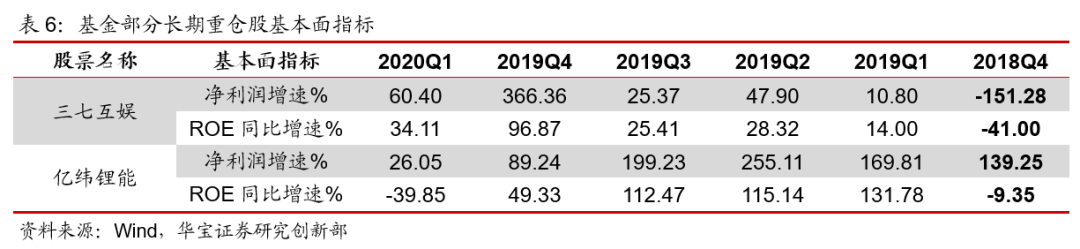

长期持仓:基金经理的长期持股大多取得正超额收益,其中亿纬锂能和三七互娱的平均行业收益成绩表现亮眼,分别达到30.15%、26.89%,两者均从2019年一季报开始持有至今,通过股票净利润同比增速以及ROE同比增速等数据可以发现,基金持有后股票呈现业绩高增长。

果断止盈或止损:持仓时间较短的新易盛、当升科技、宁德时代也获得正超额收益,分别高达44.26%、50.87%、24.50%;超额收益为负的品种大多持仓时间较短(如:生益科技),做到了及时止损。

2.4. 仓位与操作特征:高仓位运作,前十大集中度趋于较高水平

基金重点关注价值持续增长的成长性股票,侧重发挥自下而上择股、淡化择时。代云锋整体保持高权益仓位的投资操作,自任职以来季度平均仓位达89.53%,且仓位水平较为稳定,穿越行情,积极把握投资机会获取超额收益。

代云锋自下而上选股更从长期视角出发,换手率基本在5倍左右;前十大持股集中度在40%-65%之间,2019年Q2之前前十大集中度平均46.29%,随后显著提升,今年一、二季度前十大集中度已至65%左右。

3. 总结

代云锋结合中观产业研究自下而上精选个股,主要聚焦TMT、新能源等版块,寻找价值持续增长的成长股,并积极捕捉价格与价值的剪刀差。华宝创新优选是代云锋投资理念的典型代表作。华宝创新优选在代云锋2017年10月以来的管理期间,累计收益率113.09%,长期超额收益领先、有一定防御能力,收益达到同类可比公募水平的前1/4,夏普比率达到前1/4;行情适应能力强,在多个行情下表现均出色;从风险指标看,波动率整体较高,回撤控制处于中游水平。

在行业配置偏好与能力圈方面,代云锋主要覆盖TMT、新能源等行业。其中,基金在电子行业配置比例较高,平均配置比例为34.71%,在计算机、传媒、通信、新能源行业配置比例也相对较高,其中新能源行业近期配置比例提升明显。

选股方面,重点关注具有高业绩增长和安全边际高的成长型个股,偏好未来2~3年内业绩兑现可预见的高成长公司,认为EPS的增速和估值要相匹配,即应该在相对较低的位置买到该公司,估值上有比较强的安全边际。基金选股超额显著,长期持仓亿纬锂能、三七互娱体现了基金经理对高成长性的关注。

操作风格:长期高仓位运作、淡化择时;个股相对集中,细分板块适度分散;自下而上选股更从长期视角出发,换手率较低。

扫二维码 3分钟开户 紧抓创业板2.0大机会!

扫二维码 3分钟开户 紧抓创业板2.0大机会!