在经历了漫长长长长长长的没有“长假期”休息之后,终于迎来了年内最长假——中秋+国庆,8天大长假。尤其是在当前国内疫情得到有效控制,全国形势一片大好的情况下,很多人已经开始制定旅游计划。

不过相对于即将到来的“中秋国庆·8天乐”,每逢长假必纠结的“持基过节OR持币过节”,成为很多投资者的苦恼之一,尤其是在当前市场震荡下行,海外市场不确定性因素增多的背景下,万一放假期间遭遇利空突袭,投资者立马就会像等待高考放榜的学子一样,在煎熬度日如年,等待开盘“放榜”。

如何才能不再为“持基过节OR持币过节”焦虑呢?小金给你三个理由,让你远离这一烦恼,从此再也不为这个问题焦虑。

历史数据说:有涨有跌你猜不透

没有人能够精准预测短期市场涨跌,所以完全没有必要为了这个问题纠结。

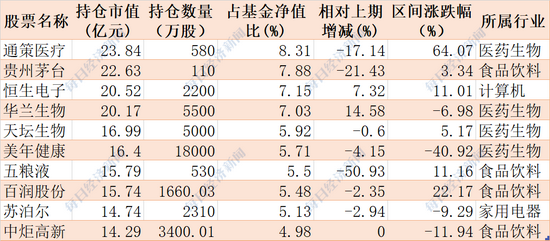

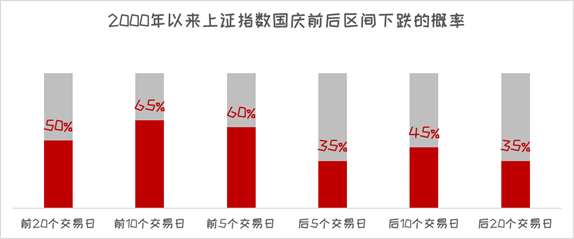

根据历史数据看,国庆前后市场涨跌毫无规律可言。

招商证券近期的一份研究报告指出,自2000年以来,国庆前10个和前5个交易日市场(上证指数)下跌概率均超过60%,而节后5个交易日上涨概率为65%,10个交易日上涨概率为55%,节前下跌概率大,节后涨跌基本在50%左右。

(图片来自:招商证券研报)

(数据来源:WIND;招商证券)

投资大师说:价值投资长期持有

股神沃伦·巴菲特说,如果你不想持有一只股票10年,那就连10分钟也不要持有。虽然股神的话可能有所夸张,但理念是对的。投资尤其是投资基金,胜败最关键的核心竞争力就是坚持。

很多投资者认为,投资基金只有通过不断的“低吸高抛”才能赚钱。

实际上,完全不是这样的。投资基金只要有足够的耐心,坚持长期持有,承认自己笨一点,傻一点,不能预测市场涨跌,管住手不频繁操作,从历史数据看收益还是很不错的。

WIND数据显示,截至9月22日,普通股票型基金指数自基日(2003年12月31日)以来的累计回报率为1239.10%,年化回报率高达17.29%。

不到17年超过12倍的收益,这投资收益不香吗?为啥还要每天琢磨如何择时战胜市场呢?也许,你会觉得这样的收益已经不可复制,市场总是在变化,尤其是当前市场环境更加复杂。

其实,每年的市场环境都很复杂,就像每年都是“最难毕业季”一样,但是股市作为经济的“晴雨表”,只要中国经济越来越好,那么长期投资的收益就不会太差。

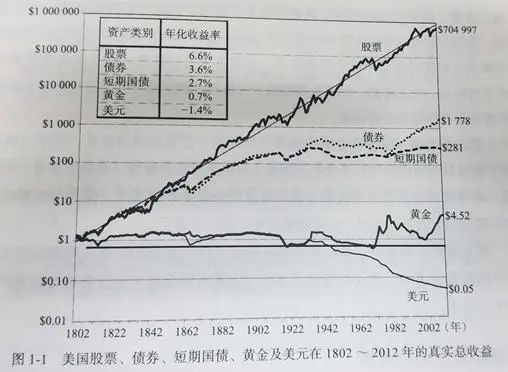

让我们再来看看,假如投资美股200多年,会得到一个怎样的收益。

根据杰里米J·西格尔著的《股市长线法宝》第5版数据显示,假如一个人在1802年以1美元投资股票、债券、短期债券、黄金以及美元,当时间来到2012年,扣除通货膨胀因素之后,股票的年化收益率为6.6%、债券为3.6%、短期国债为2.7%、黄金为0.7%、美元为-1.4%(通胀让货币贬值)

(图片来源:杰里米J·西格尔著的《股市长线法宝》第5版P5)

资产配置:合理配置更加安心

其实,让你不能安享假期的除了可能发生的利空外,还有一个主要的原因是,你的权益资产配置比例太重啦。

假如你的总仓位是10万元,你的固收资产的比例为80%,只有20%的权益资产(也就是2万元),那么你还会担心市场的利空吗?

我想你完全不会担心啦,因为即使出现权益市场的利空,十一后基金出现了罕见的10%的跌幅,你也只跌了2000元。相对于10万元的本金,也只有2%,而这期间在“股债跷跷板”效应影响下,你的80%固收产品可能还会赚到一点钱,降低你的损失。所以,你完全不会担心十一期间市场的变化。

但是,如果你的权益基金的仓位高达80%以上,同时你对市场短期的变化又很敏感,那么你确实会比较担心“黑天鹅”事件发生。因为,一旦下跌10%,你的损失就是8000元,即使固收部分赚取一点收益也不足以弥补你的损失。

所以,投资者需要将资产进行一个合理的配置,让你能够面对突发事件时也能做到心不慌。这样就不会有持基过节还是持币过节的焦虑。

短期市场难以预测,长期持有才是王道,而长期持有不慌乱的前提是,你需要一个合理的资产配置,才能从容应对市场变化。所以,现在就开始调整你的资产配置,让自己过一个轻松安心的中秋十一大长假。

风险提示

市场有风险,投资需谨慎。基金详情及风险收益特征请详阅《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成新/本基金业绩表现的保证。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。基金投资人在做出投资决策前,请详阅《基金合同》和《基金招募说明书》等法律文件,全面了解该基金的具体情况、风险评级和持有风险。

扫二维码 3分钟开户 稳抓股市回调良机!