沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

来源:老罗话指数投资

“

大牛市中的行业配置

”

最近A股市场颇有牛市之像,成交量也大幅增长,很多投资者都纷纷布局加仓,闻风而来在证券公司开户的小白更是屡屡登上新闻。在千禧年后牛短熊长的总体特征下,人人都想把握住牛市行情。本文的目标是从历史上的牛市演变规律出发,试图回答以下问题:如果牛市在近期到来,哪些行业有望获得超额收益?为了有效地分析这一个问题,本文首先用数量标准区别出历史上的牛市的时间段。之后分析这些时间段内领涨行业的普遍规律。最后,将这些规律应用到当下的情景下,以供投资者综合参考。

一、

牛市的数量化定义与市场阶段划分

牛市有多种类型,按持续时间长短,有“慢牛”和“快牛”之分;按照上涨股票类型及比例,有“结构牛”和“普涨牛”之分。本文的分析的重点是中短期内有出现较大幅度普遍上涨的大牛市,有三个原因:首先,这种类型的牛市是一种和美股常见的“慢牛”不同的市场现象,其产生原因和投资策略有所不同,需要在研究中加以区分。其次,结合当下行情,研究大牛市更有意义,因为A股已经走了半年的结构牛市,在目前这个时间节点上,研究结构牛市或者慢牛意义不大。投资者真正感兴趣的是如果出现大牛市,应该做怎样的配置。

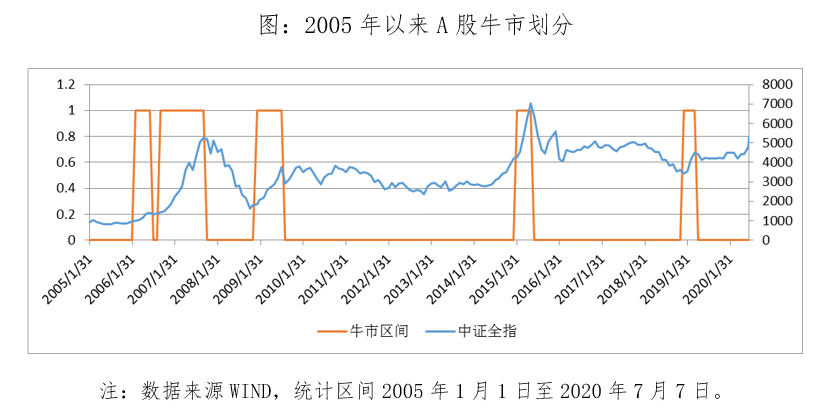

首先可以根据收益率的数量指标进行牛市区间划分。本文以中证全指的月度收益率为划分牛市的主要参考。中证全指是全市场股票表现的合理代表。它由剔除ST、*ST股票,以及上市时间不足3个月等股票后的剩余股票构成样本股,目前成分股数量达到3420只。用中证全指作为股市代表可以最大限度的避免市场局部板块行情对本文研究的干扰,因为结构性行情中上涨的行业范围比较小,难以称为大牛市。

对于牛市,本文用了这样的方法定义:如果三个月内的中证全指收益率大于30%,则这三个月都被划分为牛市区间。为什么要用三个月的时间来规定呢?太短时间的上涨不足以赚到很多钱;如果太长,则成为慢牛,并不是我们关注的重点。30%的涨跌幅是一个经验参数,如果市场整体上涨太少,投资者的注意力会集中在上具有上涨潜力的一些行业上,研究整体市场的涨跌意义不大。

从2005年开始,满足以上条件的牛市区间如下表所示。我们可以看到大牛市在05年以后总共出只在2006-2007、2009、2015年和2019年出现过。牛市和非牛市的时间区间划分在下图中展示。图中展示,2009年和2019年的牛市均是下跌后的反弹。只有2006年和2015年的牛市是从相对高点开始的。

二、

如何把握牛市中的强势行业

牛市中行业选择的必要性

在大牛市时做行业配置是否有必要?答案是肯定的。在普涨行情中,行业之间涨跌的差别比平时更加突出。用两个数据指标来说明这一次现象,一个指标是行业月收益率的标准差;另一个指标是收益率最高的行业月收益率值减去收益率最低的行业月收益值,也就是行业之间收益率的极差。简单来说就是这两个数据越大,行业之间的涨跌分化越大,越有必要进行行业配置。下表中的数据显示,牛市期间的行业分化比非牛市期间更大,因此牛市期间应该集中持有看好的行业。

历次牛市中的领涨行业

在这几轮牛市中,领涨的行业都取得了不菲的收益。但是,不同的时期的领涨行业并不相同。06-07年的牛市中周期行业涨幅最大;09年煤炭、有色、汽车涨幅较高;15年的牛市中以计算机和通讯为首的TMT板块收益率领先;带领2019年的牛市的既有周期行业中的农林牧渔、非银又包含食品饮料、电子等消费、科技行业,成分比较丰富。是什么因素决定了哪些行业领涨?通过下面的量化分析,本文认为行业的弹性和景气程度是重要的影响变量。行业弹性高,景气程度改善的行业容易在牛市中脱颖而出。

影响因素1:行业弹性

行业弹性是指行业收益率受大盘影响的程度,弹性高的行业在大盘上涨时涨幅更高。再有强烈的牛市趋势时,投资者可以选择弹性高的行业,搏取高的收益。为了验证这一点,我们用行业的beta值来衡量弹性,相比于经验判断更加客观,其值越高的行业弹性越大。下表统计了四轮牛市中行业beta和收益率的相关系数,并且对比了涨幅前5的行业平均beta和所有行业平均beta。

在各轮牛市中,涨幅前5的行业平均beta都高于所有行业平均,具有更高的弹性。并且相关系数较大也说明beta对牛市的收益率有较高的预测性。

影响因素2:行业景气度

即使在牛市这个情绪极端高涨的市场环境中,投资者并没有忘记行业基本面。下表展示了牛市中ROE和收益率的相关性。在除了2015年的牛市中,其他几轮牛市上涨的都是景气度较好的行业。原因是2015年牛市中概念炒作成分较大,相比其他几轮牛市,基本面作用相对较小。但是这可能也是15年牛市结束最快的原因之一。

三、

大牛市假设下的行业推荐

通过行业弹性和景气度(基本面)两个方面,我们对四轮牛市进行分类。2006-07和2019年的两轮牛市既看重弹性,又看重业绩,属于戴维斯双击性质的牛市。2009、2015年的牛市属于beta牛。怎么解释这种现象?下图展示了2005年以来CPI、PPI的同比走势。在CPI上升阶段的06-07,以及2019年初,业绩对牛市的推动的作用较大。但在2009年和2015年,宏观经济不景气,导致了牛市中市场不太重视业绩,市场选择了弹性较高的行业。

当前国家方针是要降低企业融资成本,因此股市的流动性不成问题。除此之外,疫情后经济复苏有望。结合这两点,如果今年出现牛市应该和06-07年和19年的牛市比较像,是一个流动性和业绩双轨驱动的牛市。本文猜测可能会更侧重于流动性,虽然宽松的货币政策可以降低未来的风险溢价,但是经济持续恢复还需要外需的配合。在疫情不明的情况下,全球经济复苏的程度有待观察。因此,未来的牛市中,弹性更足的行业可能收益率会更高。按照以上的分析,本文筛选出了以下这些行业作为牛市中的潜力行业,他们的共同点是弹性较高景气度较高。

除了这些行业指数产品之外,风格突出的宽基指数产品,比如TMT行业占比较高的创业板ETF也可以作为备选工具。

总结

本文探讨了如果近期出现全面牛市哪些行业可能领涨的问题,大家可以市场找相关的基金品种。如前文所述,虽然我们有很多理由对A股乐观,但全面牛市在A股历史上出现频率毕竟较小。因此,在实际配置时,还需要考虑到结构牛市或者震荡市的可能。在这两种情景下,景气程度高的行业可能会获得较高的超额收益。

以上分析仅仅是根据历史大牛市的行业得出的分析结论,对于后市不做评价和判断,投资有风险,入市需要谨慎,大家需要控制好仓位和风险,由于近期市场涨幅较多,看好后市也要控制好仓位。