抄底机会在哪里?【立即开户,领取福利!】

上周市场概况

美国及欧元区的第三季国内/本地生产总值胜预期

本周市场展望

本周举行的美国大选将成为焦点

市场变动

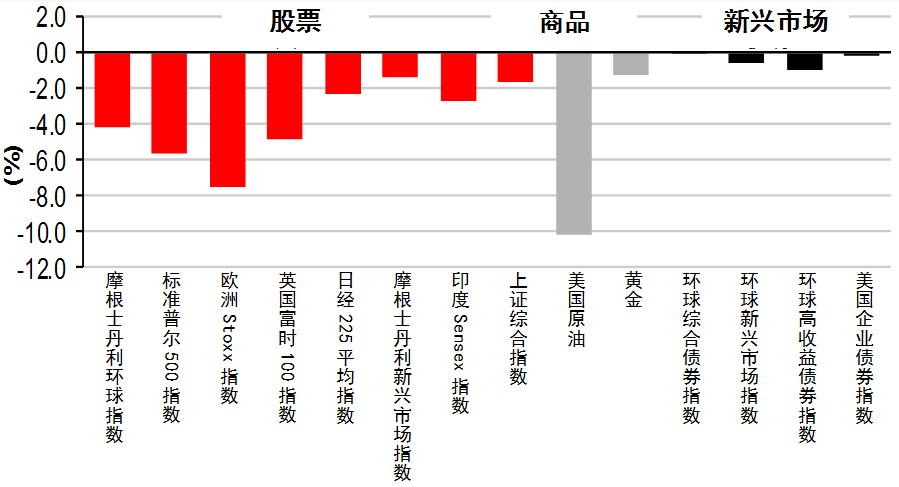

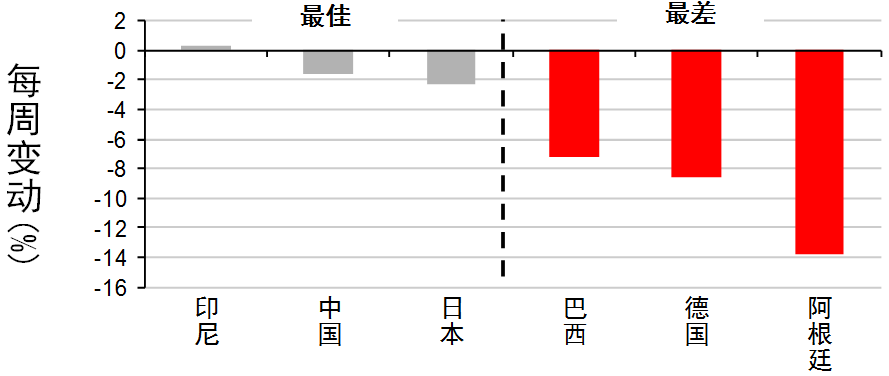

股票:环球股市上周遭抛售,受COVID-19个案增加及忧虑在欧洲再次实施经济限制影响

债券:避险气氛带动欧洲政府债券报升

商品:油价急跌,市场担心需求前景及利比亚恢复供应

市场走势

市场走势及主要变动

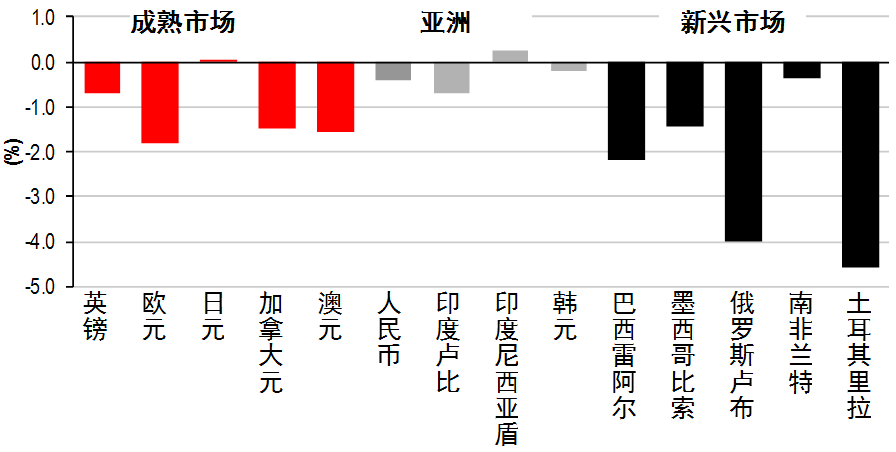

货币(兑美元)

股票

债券(十年期息率)

上周市场概况

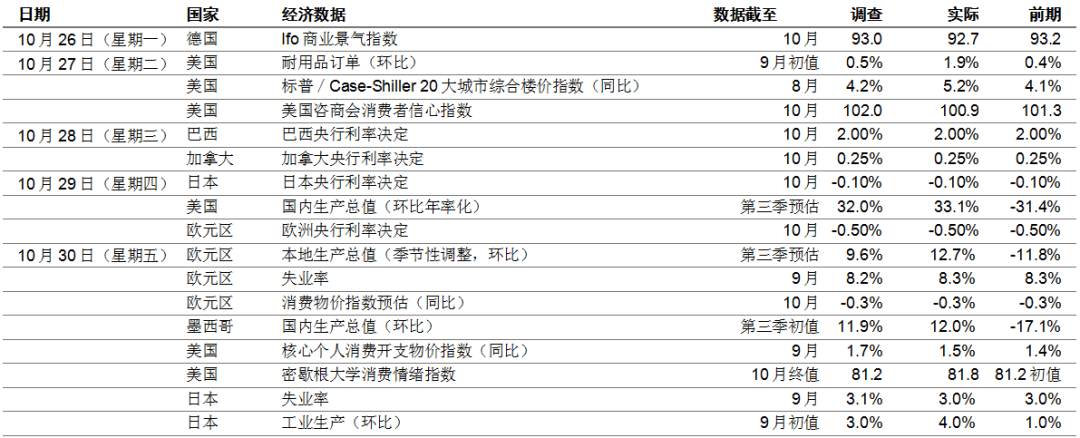

/ 宏观经济数据及市场事件 /

◆

美国第三季国内生产总值反弹,产出较2019年第四季低3.5%

◆

美国耐用品需求持续走强

◆

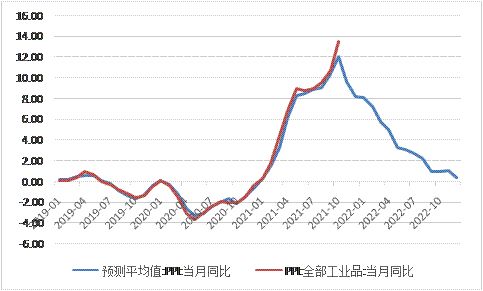

9月份美国核心通胀略升

◆

加拿大及巴西央行维持利率不变

◆

欧元区本地生产总值远胜预期

◆

欧元区的失业和通胀情况保持稳定

◆

欧洲央行在新一次会议暗示将进一步放宽货币政策

◆

日本出口大幅回升,工业产出急增

美国第三季国内生产总值增长33.1%(环比年率化),高于预期的32.0%(环比年率化)。撇除按年率化计算,相当于回升7.4%,实际经济活动较2019年第四季低约3.5%。家庭消费开支和固定投资表现强劲支持了整体数据,净出口和政府开支在期内则有所收缩。

9月份美国耐用品订单急增1.9%(环比),超出预期的0.5%(环比)。月内未完成的制造订单、主要金属和金属制品,以及汽车的订单数目显著增加。另一方面,非国防/飞机资本货品订单(反映整体业务设备投资的指标)增加1.0%(环比),为预期0.5%(环比)的一倍。后者的核心指标目前趋向比2019年12月的水平高出约3.7%。

美国经济咨商会消费者信心指数跌0.4点至100.9,低于预期的102.0。现况分项指数升至104.6,但活动的乐观前景减弱,使预期分项指数受压,数字跌4.5点至98.4。此外,受访者的劳动力差异(反映职位「充裕」与「难以获得」之间的差异)保持升势,升至6.6。

9月份美国核心个人消费开支平减指数(美国联邦储备局(联储局)官员首选的通胀指标)的全年变动升0.1个百分点至1.5%(同比),低于预期的1.7%(同比)。政策官员预期物价压力不会在短期内增加,并表示有意把政策利率维持接近0%至2023年。

墨西哥第三季国内生产总值回升12.0%(环比),略高于预期的11.9%(环比)。数字在第一季因疫情跌17.1%(环比)。撇除初步数据的修订,公布显示活动水平仍较2019年12月份低超过8.0%。

如预期所料,加拿大央行把隔夜利率维持在0.25%的「有效下限」,并重申政策利率将保持不变,直至「经济弱势被吸收」。根据最新货币政策报告的经济预测,预期上述情况至2023年才会发生。官员亦宣布把每周购买的政府债券减少10亿加元至40亿加元,并改以长期债券为焦点,但表示此变化不会影响货币刺激措施的整体水平。

如预期所料,巴西央行货币政策委员会把SELIC利率维持在2.0%的历史低位。决策官员亦维持前瞻指引,即在通胀预期接近央行目标前,将会维持宽松货币政策。通胀前景的风险仍然双向,产出缺口与财政可持续性的忧虑互相平衡。

欧元区第三季本地生产总值急升12.7%(环比),远超预期的9.6%增长,产出在第二季曾经大幅下跌。报告显示欧元区产出较年初低约4.3%。COVID-19个案急增,使多个欧元区国家大幅收紧社交隔离规则,反映复苏可能在第四季逆转。

欧元区方面,9月份失业率为8.3%,与8月份经向上修订的失业率持平。大规模在职收入支持计划虽带来支持,但失业率自3月份持续稳步上扬,乃因COVID-19疫情使劳动密集型行业受压,包括旅游和休闲等。另一方面,10月份消费物价指数通胀估计符合预期,仍维持在-0.3%(同比)的低迷水平。在需求疲弱和劳动市场不振下,评估整体物价压力的核心通胀保持在0.2%(同比)的历史低位。

如预期所料,欧洲央行在上周四的10月份会议维持政策不变。央行表示风险「明显倾向下行」,并指将在12月份举行的下一次会议上「视情况调整其工具,以应付不断变化的情况」,届时亦会公布新的经济预测。这为进一步放宽货币政策铺路,当中包括可能扩大央行的疫情紧急购买计划。

德国10月份Ifo商业景气指数由9月份的93.2(经修订)跌0.5点至92.7,未达到预期的93.0。这项反映业务经理信心的指标录得六个月来首次跌幅。欧洲Covid-19个案增加,加上多国政府推行新一轮疫情相关的经济限制,令短期贸易环境更趋严峻的担忧日益增加。

9月份日本失业率维持在3.0%,经济活动复苏促使更多人开始重新进入劳动市场,持续政策支持(包括Go To Travel计划)也带来支持。在出口复苏稳健下,9月份工业生产增长4.0%(环比),为连续第四个月录得升幅,超出市场预期的上升3.0。

本周市场展望

/ 宏观经济数据及市场事件 /

◆

本周举行的美国大选将成为焦点

◆

美国联邦储备局可能就资产购买提供更多指引

◆

美国失业率预期将降至7.7%

◆

预期9月份德国工厂订单和生产将会增加

◆

预期英国央行将把债券购买工具扩大1,000亿英镑

美洲

美国将在周二举行四年一度大选,届时将选出总统、参议院逾三分一议席及众议院所有议席。由于各州对提前投票和邮寄选票的处理方法不同,或未能在短时间内得知初步结果。专家预期民主党将在选举中大胜。

此外,联储局预期将把联邦基金目标范围维持在0.00%-0.25%。整体经济较预期佳,但因应疫情发展、缓和措施及需要更多财政刺激,联储局主席鲍威尔可能强调前景仍然不确定。资产购买的前瞻指引也备受关注。

预期10月份美国非农就业数据将增加600,000个职位,失业率将回落至7.7%。如数字属实,意味着只恢复了3月和4月流失的逾半职位。私人职位预期表现较佳(预期为680,000个),但将较上月的877,000稍为回落。

预期10月份供应管理协会制造业指数将升0.2点至55.6。新订单分项指数可能收复9月份部分跌势,升至62.0。供应管理协会服务业指数继9月份意外上行后,预期10月份将微跌至57.5。有关招聘、商业活动和前景的定质意见,或能透露COVID-19感染增加的影响。

预期巴西地理统计局通胀率IPCA将在10月份升3.9%(同比),部分原因为食品价格上涨。央行2020年的通胀目标为4.0%。

欧洲

预期9月份德国工厂订单将增加2.0%(环比),陆续恢复至疫情前水平。按年计算,预期工厂订单减少1.2%(4月份跌同比36.9%)。数据显示9月份零售销售回软,消费需求将受密切关注。另一方面,预期9月份工业生产将增长2.5%(环比),继8月份令人失望后表现强劲。卡车收费里程和电力消耗等高频指标在月内有改善,反映产出增加。收紧COVID-19经济限制为工业行业带来不利因素。

英国方面,预期英国央行货币政策委员会将把央行利率维持在0.1%,但由于英国经济复苏步伐有放缓迹象,表决或会把购买债券的资产购买工具扩大1,000亿英镑至8,450亿英镑。近期COVID-19个案增加及收紧社交限制,政策官员可能会把2020年英国国内生产总值的预测下调至低于8月份水平。

市场变动

股票:环球股市上周遭抛售,受COVID-19个案增加及忧虑再次实施经济限制影响

美股上周大跌,因COVID-19个案急增,迫使欧洲采取更广泛封锁措施,而美国因COVID-19死亡和住院的数字也增加,市场更为忧虑当局将实施更多限制。股市其后在上周四收复部分失地,若干经济数据公布向好、第三季国内生产总值增长大幅回升,及每周申领失业救济人数的跌幅超出预期带来支持。然而,上周五公布的业绩令人失望拖累股市。标普500指数上周跌5.6%。

欧洲股市上周也大跌,法国和德国政府因应区内COVID-19个案和住院数字增加,分别收紧其社交和经济限制。虽然最近举行的欧洲央行会议暗示将有更多货币政策支持,且欧元区第三季本地生产总值数据亦远超预期,惟市场未有受提振。道琼斯欧洲50指数跌7.5%。德国DAX指数表现落后(跌8.6%),法国CAC 40指数上周则跌6.4%。

亚洲股市上周遭抛售,跟随环球股市弱势,美国的COVID-19个案急增,加上欧洲再次实施限制措施,令市场日益忧虑全球经济复苏。投资者在美国大选前夕也态度谨慎。亚洲区公布的数据普遍造好(包括中国香港、韩国和中国台湾的第三季国内/本地生产总值数据),但股市仍然下行。中国内地股市相对稳定,中国共产党第十九届中央委员会第五次全体会议在北京举行,制定「十四五」规划(2021-25年)的政策纲领,并订立2035年的发展目标。该五年计划强调优质和结构增长,而非增长速度。

债券:避险气氛带动欧洲政府债券报升

股市下跌及COVID-19扩散的担忧加剧促成广泛避险气氛,令美国国库券息率在上周初报跌。投资者观望本周二举行的美国大选,息率在上周后期反弹。两年期、五年期和七年期票据拍卖的需求稳健。截至上周五收市,各个年期的国库券变动不大,十年期息率升3个基点至0.87%。

欧洲政府债券上周报升(息率下跌),区内COVID-19病毒传播加快,且政府为减慢感染增长收紧限制构成担忧。其后欧洲央行宣布将在12月份举行的下次会议提供更多刺激措施,为市场带来动力。德国十年期政府债券息率上周触及3月初以来最低位,收市跌5个基点至-0.63%。非核心债券也表现向好,西班牙十年期政府债券息率跌6个基点至0.13%。

商品:油价急跌,市场担心需求前景及利比亚恢复供应

油价大跌,COVID-19个案增加迫使欧洲采取更严格的封锁措施,此举令经济受打击,而美国原油库存增加亦令担忧加剧。利比亚恢复石油供应为市场带来更大挑战,但飓风Zeta造成破坏提供了一定支持。12月份欧洲油价跌9.9%至37.9美元。虽然美元强势,避险情绪增加,但金价仍跌1.2%。

本文件作为汇丰晋信基金管理有限公司(本公司)旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件由汇丰环球投资管理(香港)有限公司提供,其著作权归汇丰环球投资管理(香港)有限公司所有,任何机构或个人未经汇丰环球投资管理(香港)有限公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。